¿Cuáles han sido las claves de la temporada de juntas de accionistas en las empresas del Ibex 35 en lo que va de año? Sodali&Co analiza en su último informe aspectos como la asistencia, el quórum, las remuneraciones, la elección de consejos y la diversidad. En esta línea y de acuerdo al informe, por término medio, los inversores del Ibex-35 cumplieron finalmente la recomendación del Código de alcanzar el umbral del 40%. Así, las consejeras representan de media el 42,25% de los miembros de los consejos del Ibex 35, mientras que los consejeros varones constituyen el 57,75% restante. Hasta el 75,75% de los consejos del Ibex 35 cumplen el umbral del 40%, mientras que el resto aún no lo ha alcanzado.

Asimismo, la composición media de los consejos del Ibex 35 tras la Junta General de Accionistas de 2024 fue mayoritariamente independiente (56% del total de consejeros). Los consejeros afiliados representaban el 30,5%, mientras que los consejeros ejecutivos suponían el 13,5% restante.

En general, los datos del informe muestran la evolución de la temporada de juntas 2024 en las empresas del Ibex-35. En esta ocasión, sólo se han considerado 33 emisores, sin ArcelorMittal y Ferrovial por estar constituidas en el extranjero (sus juntas generales siguen otras normas y formas de gobierno que no pueden compararse con la práctica española, advierten desde Sodali&Co).

Asistencia y quórum a las reuniones

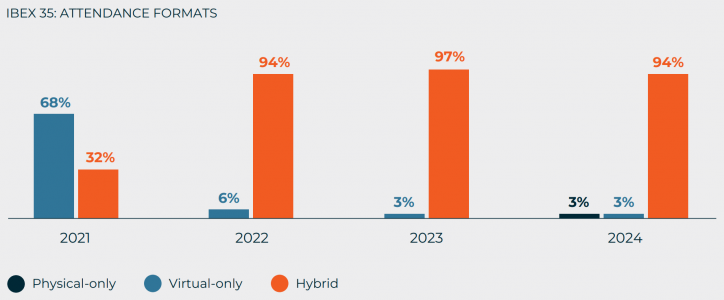

Desde la llegada de las posibilidades de asistencia virtual a las juntas generales de accionistas (JGA), los emisores del Ibex 35 se mantienen bastante estables en cuanto al formato de sus juntas generales de 2024. En 2024, la gran mayoría de los miembros del Ibex 35 optaron por juntas híbridas, que representan el 94% de las juntas generales del índice. Mientras que los formatos de asistencia representan el 6% restante de las juntas.

Esto confirma una tendencia que comenzó en 2022, cuando las JGA híbridas permiten a los accionistas elegir entre dos formas de asistencia y votación: el formato tradicional (que incluye el voto a distancia por correo y procedimientos electrónicos), o el más reciente más reciente y tecnológico (asistencia en directo y voto en tiempo real).

El elemento virtual de las AGM pospandémicas ha tenido una adopción desigual en los principales mercados internacionales. Mientras que algunos no permiten que las juntas tengan ningún componente virtual (sobre todo en lo que se refiere a la votación en línea en tiempo real), otros permiten que las juntas de accionistas se celebren en un formato exclusivamente virtual, siempre que los accionistas lo hayan autorizado previamente, como es el caso de España. Otros mercados otorgan plenos poderes al consejo para transmitir las juntas generales en el formato más conveniente, sin pedir permiso de los accionistas.

Hay que tener en cuenta que las autorizaciones aprobadas por los accionistas para permitir las JGA virtuales (en forma de modificaciones estatutarias o subvenciones puntuales) se aprobaron en el contexto de la pandemia y en circunstancias extraordinarias. Algunas partes interesadas han señalado que en 2024 estas circunstancias excepcionales ya no se aplican y aun así, algunos emisores organizaron juntas sólo virtuales.

En general, el formato híbrido sigue percibiéndose como la forma más inclusiva para que los accionistas participen en la junta general, ya que permite la participación física y virtual por igual.

Participación y quórum

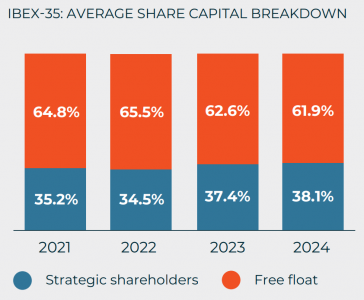

Los niveles de participación en la JGA se ven afectados significativamente por la estructura del capital social de los emisores, que también se ve influida por la composición del índice. En la temporada de representación del Ibex 35 2024, el quórum medio se mantuvo estable, aunque sufrió una ligera desaceleración interanual (73,3% en 2024 frente a 74,1% en 2023). Esta moderada caída anual parece correlacionarse con la disminución de la participación del free float en las juntas generales (en 2024, el 48,2% del quórum medio quórum está constituido por accionistas free float, que alcanzó el 49,5% en 2023). Este pequeño descenso se debe a su menor presencia en la estructura del capital social del índice (en 2024, el 61,9% de los derechos de voto del Ibex35 están en manos del free float, mientras que este nivel había alcanzado el 62,6% en 2023).

En línea con esto, los accionistas free float parecen ser menos activos en las juntas generales que en el pasado (en 2024, el 56,1% de ellos votaron en la JGA, mientras que en 2023 lo hizo el 57,9%). No obstante, estas variaciones interanuales no son significativas, ya que la participación e implicación del free float sigue siendo crucial para los emisores. Esto se debe principalmente a que los asesores de voto y las agencias de calificación ESG están revisando más atentamente los niveles de disidencia del free float en las votaciones de las juntas generales, que se percibe como un signo de la salud del gobierno corporativo de los emisores.

Elecciones al consejo

El mercado español funciona con consejos de administración de un solo nivel. Los ejecutivos internos, los independientes externos y los consejeros externos dominicales (que representan a los accionistas estratégicos de los emisores, pero también otros consejeros externos que no entran en ninguna de las restantes categorías) coexisten en el consejo. Los nominados son elegidos individualmente por los accionistas para mandatos de hasta cuatro años.

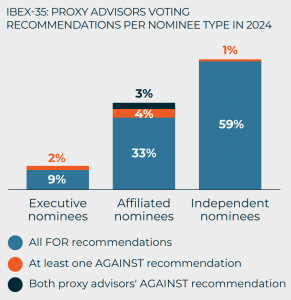

La evaluación de los índices de aprobación de las elecciones municipales, en función de la situación de los candidatos, ha arrojado diversos resultados en las votaciones del Ibex 35 2024. Aunque en la línea de los de años anteriores.

La elección de directores ejecutivos internos (11 candidatos, el 9,9% del total de elecciones al consejo) ha sido en general poco problemática, aunque en 2024 recibieron más recomendaciones de voto adversas que en 2023 (dos frente a uno) y niveles de disenso superiores también. De media, los votos en contra ascendieron al 4,02% y una estimación del 13,62% para el tramo free float en 2024 (1,92% y 6,2% respectivamente en 2023). Analizando los casos individuales, uno de estos candidatos recibió la oposición de un significativo 21,57% de los votos emitidos, que fue el resultado de la independencia y la diversidad de género en el consejo resultante. Además, el nombramiento de otro candidato ejecutivo en una función combinada de presidente y consejero delegado fue la cuestión argumentada por algunos accionistas disidentes para no apoyar al candidato.

La elección de consejeros externos afiliados (40 candidatos, el 36% del total) ha sido la más controvertida de las tres, como en anteriores ocasiones. Por término medio, en 2024 los votos disidentes ascendieron al 6,7% del total de votos emitidos, mientras que la estimación del tramo alcanza el 17,65%. No obstante, ambos niveles son mejores que en 2023 (7,7% y 20,3% respectivamente), en consonancia con la menor incidencia de recomendaciones de voto en contra (siete frente a 12). En cuanto a casos individuales, hasta cinco candidatos afiliados recibieron más votos en contra que a favor del tramo de capital flotante estimado, que también recibieron niveles generales de disidencia superiores al 20%. En estos casos, la escasa independencia del consejo y la baja diversidad de género fueron los motivos para no apoyar a los candidatos.

Una vez más, la elección de consejeros externos independientes (60 candidatos, 54,1% del total de elecciones) fue el tipo de elección más apoyado en 2024. Tanto en términos de votos totales (la media de votos para alcanzó el 97,96%) como en el tramo de free float (la media estimada de votos alcanzó el 93,58%). Este es un aumento en comparación con los niveles de 2023 (96,9% y

91,1% respectivamente). Este año sólo recibieron una recomendación de voto contrario por parte de los asesores de global proxy, mientras que en 2023 recibieron hasta tres. El mayor nivel de disidencia (14,07% de los votos emitidos) lo recibió un candidato independiente que presidía el Comité de Nombramientos de un emisor del Ibex-35 cuya diversidad de género en el consejo había sido sistemáticamente insuficiente durante varios años (escalada).

Consejos posteriores a la Junta General

En términos de tipo de consejero, la composición media de los consejos de administración del Ibex 35 en la temporada de representación de 2024 fueron consejos mayoritariamente independientes (56% del total de consejeros). Los consejeros afiliados representan el 30,5%, mientras que los consejeros ejecutivos representan el 13,5% restante.

La composición media de los consejos de administración no varía de forma significativa cuando se ordena por tipo de accionariado en 2024. Controlados por el Ibex 35 controlados también tienden a formar consejos mayoritariamente independientes (50,7% independientes), y sólo tres de ellos tienen consejos independientes no mayoritarios.

En el caso de todos los emisores de capital flotante, todos ellos nombran supermayoría de consejos independientes, superior a dos tercios. Los restantes emisores del Ibex 35 también tienden a nombrar por término medio consejos mayoritariamente independientes (54,5% independientes). El consejo menos independiente del Ibex 35 sólo cuenta con un 25% de consejeros independientes, mientras que el más independiente alcanza el 91%.

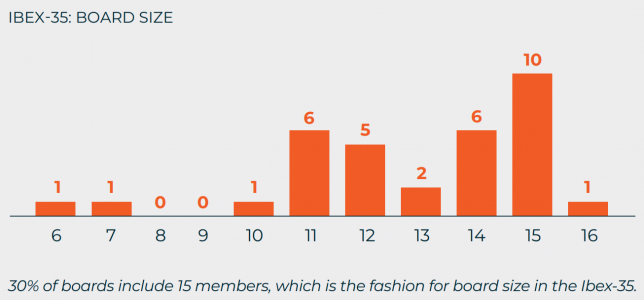

Si bien las mejores prácticas locales recomiendan que los consejos incluyan entre cinco y 15 consejeros, la mayor parte de los consejos del Ibex 35 (91%) incluye entre 10 y 15 consejeros.

Al evaluar la clasificación de los consejeros tras la JGA de 2024, la distribución va en contra de la composición media del Consejo. Predominan los presidentes ejecutivos (48,4% en total), seguidos de cerca por los presidentes de filiales externas (36,4%). Los presidentes independientes son una minoría, ya que sólo el 15,2% pertenece a esta categoría. Esta distribución es similar a la de 2023, y vale la pena destacar que en 2022, el tipo de presidente más común entre los entre los emisores del Ibex-35 eran consejeros afiliados (44,1%).

Diversidad de género en el Consejo

La recomendación 15 del Código de Gobierno Corporativo recomienda a los emisores que nombren consejos de administración que incluyan al menos un 40 menos representados antes de 20222. Este umbral blando (que se ajusta a los porcentajes especificados en la Directiva (UE) 2022/2381 sobre el equilibrio de género entre los consejeros) ya ha sido transpuesto al marco normativo como umbral duro a través de la Ley Orgánica 2/2024 de 23 de agosto.

Por término medio, los emisores del Ibex 35 no cumplieron la recomendación del Código en 2022 ni en 2023. Pero el umbral del 40% como media se alcanzó finalmente en la temporada de 2024. Las consejeras representan de media el 42,25% de los consejeros del Ibex 35, mientras que los consejeros hombres el 57,75% restante. Hasta el 75,75% de los consejos del Ibex 35 alcanzan el umbral del 40%, mientras que el resto aún no lo han alcanzado. En la mayoría de ellos no hay consejeras mujeres, mientras que sólo en uno faltan hombres.

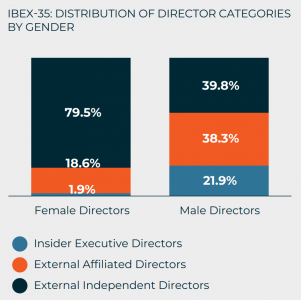

Después de la temporada de representación de 2024, sólo dos consejos del Ibex-35 aún no han alcanzado el anterior umbral del 30% para el género menos representado recomendado para 2020. En cuanto a las categorías de consejeros mujeres en los consejos de administración del Ibex-35, es significativo ver que esta distribución no refleja la composición media de los consejos del índice.

De hecho, el 79,5% de las consejeras nombradas son independientes externas (la categoría mayoritaria de consejeros, aunque sólo representa el 56,0% de la media de los consejos). Del resto, el 18,6% de las consejeras directoras son nombradas en calidad de afiliadas (el consejo medio incluiría el 30,5% de esta categoría de consejeras), mientras que sólo el 1,9% ocupan puestos de consejeras ejecutivas (lo que comprende el consejo medio por un 13,5%).

Estos niveles son similares a los de 2023, lo que demuestra que los puestos ejecutivos siguen estando fuera del alcance mujeres. De hecho, entre los emisores del Ibex 35 sólo hay cuatro consejos con una consejera ejecutiva. Por último, sólo hay cinco consejos del Ibex 35 presididos por una mujer, y sólo uno de ellos tiene una consejera delegada.

Remuneración

En línea con la práctica de la mayoría de los mercados europeos, los emisores españoles emisores españoles articulan el «Say on Pay» de los accionistas en torno a dos elementos principales: la Política de Remuneración (un documento estratégico prospectivo que define los principales aspectos de la remuneración del consejo de administración durante un período de tres o cuatro años); y el Informe Anual sobre Remuneraciones (un informe anual que revela todos los detalles de los pagos del consejo en el año examinado, así como las previsiones para para el año en curso).

Mientras que la primera se sanciona como vinculante, la segunda suele sancionarse en una votación consultiva anual -aunque unos pocos emisores lo hacen vinculante. Además de estas dos principales resoluciones de compensación, también es interesante revisar los puntos que específicamente la aprobación o modificación de planes de incentivos a largo plazo para ejecutivos, que a menudo se otorgan con precios basados en acciones.

Por término medio, los asuntos relacionados con la remuneración son las resoluciones más impugnadas para los emisores del Ibex 35. Una vez más, la temporada de representación 2024 confirmó esta tendencia.

Análisis de los resultados de la votación

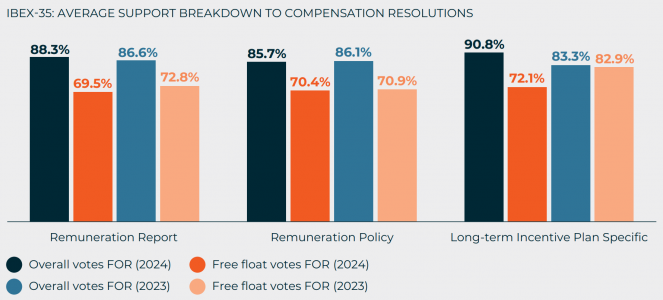

Al evaluar el resultado de la votación del Informe Anual sobre Remuneraciones (cada emisor debe someterlo a votación de los a votación de los accionistas en cada junta general), su aprobación ha seguido la misma línea polémica de los años anteriores. De hecho, un tercio de estas resoluciones recibieron una recomendación de voto en contra de ISS y/o Glass Lewis (frente al 20% en 2023), y aproximadamente un tercio de los emisores recibió más del 10% de votos en contra. Entre ellos, dos tercios recibieron un disenso de más del 20% de los votos.

Observando casos individuales, el Informe Anual sobre Remuneraciones más polémico de 2024 (y el tercer porcentaje de aprobación más bajo entre todos los puntos del Ibex 35) fue la aprobación consultiva del Informe Anual de Remuneraciones (59,88% de votos a favor). Como es habitual, las preocupaciones de las partes interesadas giraban en torno a la cantidad de ejecutivos en comparación con el desempeño de la empresa, la calidad de la divulgación del informe y el uso de sistemas de remuneración que contradicen las mejores prácticas internacionales.

En 2024, los emisores del Ibex 35 sometieron 16 políticas de remuneración a votación de los accionistas. Estas resoluciones específicas fueron la votación más impugnada de todo el índice por primera vez. En promedio, los votos disidentes ascendieron a un 14,3% del total de votos emitidos en 2024, mientras que el del 29,6%. Ambos niveles medios son peores que los de 2023 (13,7% y 29,1%, respectivamente). Esto es especialmente preocupante ya que pone de relieve que los accionistas parecen más exigentes que los asesores de voto ISS y Glass Lewis -que en 2024 sólo recomendaron oponerse al 25% de las políticas de remuneración frente al 58% de 2023-. La Política de Remuneración más disentida en 2024 (y la segunda de toda la temporada de delegación de voto del Ibex 35) fue una política de remuneración que fue aprobada sólo por el 58,32% de los votos. En esta temporada, el 37,5% de las políticas de remuneración recibieron por encima del 20%.

En 2024, en el índice había 11 resoluciones que presentaban la aprobación o modificación de nuevos planes de incentivos a largo plazo (LTIP) para ejecutivos o la modificación de planes existentes. El resultado de la votación de la aprobación o modificación de los LTIP ha sido el menos controvertido (90,8% y 72,1%, respectivamente), con resultados desiguales comparados con los niveles de apoyo de la temporada de proxy 2023 (89,3% y 82,9% respectivamente). Las principales quejas de los accionistas contrarios son las modificaciones de los LTIP en beneficio de los beneficiarios, la escasa divulgación de actuación métrica y objetivos de rendimiento, y la asignación de acciones a beneficiarios que ya poseen un nivel de participación en el capital de la empresa.

La mayoría de los emisores del Ibex 35 exigen la consecución de objetivos ASG para conferir los planes de remuneración variable de sus ejecutivos. El 69% de ellos incluye objetivos ASG tanto en los planes de retribución a corto como a largo plazo, mientras que el bono anual es el elemento preferido para incluirlos (87,9%). Curiosamente, los LTIP no son la opción preferida para los objetivos ASG, a pesar de que de que su naturaleza prospectiva los sistemas más adecuados para más adecuados para incluir dichos objetivos. Aunque casi una cuarta parte de los emisores no los incluyen, incluidos los emisores que no operan ningún LTIP.

Entre los emisores que incluyen métricas ASG en su bono anual, el peso medio de estos objetivos es del 15%. En el caso de los que utilizan objetivos ASG en sus LTIP, la media de estas métricas es del 19%. Hay que señalar que algunos emisores no revelan una definición suficientemente precisa de dichas métricas, mientras que otros no aclaran su ponderación.

Asesores de voto

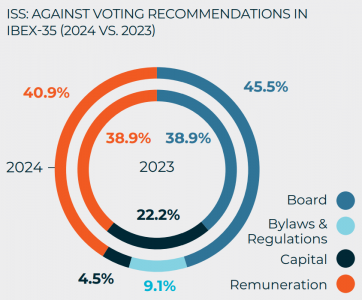

Más allá del análisis específico realizado en los apartados elecciones y remuneración en relación con las recomendaciones de voto emitidas por ISS y Glass Lewis sobre elecciones al consejo y asuntos relacionados con la remuneración también hemos examinado su comportamiento general para comprender el tipo de resoluciones a las que se dirigieron en las JGA del Ibex 35.

En la proxy season 2024, mientras que las recomendaciones adversas de Glass Lewis se mantuvieron muy estables en comparación las anteriores temporadas de representación del Ibex 35, ISS redujo la producción de recomendaciones de voto en contra de significativa (una reducción anual de alrededor del 39%). Esta es la primera vez que ISS ha sido más indulgente que Glass Lewis en sus recomendaciones de voto (22 frente a 27 recomendaciones de voto adversas respectivamente).

Por lo que respecta a ISS, si bien el número total de recomendaciones de voto en contra ha disminuido significativamente, su distribución no ha cambiado tan significativamente. Extraordinariamente, en 2024 ISS ha emitido menos recomendaciones adversas contra resoluciones relacionadas con el capital que en 2023.

En cuanto a Glass Lewis, no ha habido ninguna diferencia significativa en su comportamiento en comparación con 2023. Curiosamente, Glass Lewis se opone sistemáticamente a las resoluciones que buscan la aprobación de los accionistas para la convocatoria anticipada de las EGM.

Por Juan Prieto

Por Juan Prieto