Oliver Wyman ha publicado su informe ‘Global Wealth & Asset Management: Time to Evolve’ que elabora anualmente junto con el banco estadounidense Morgan Stanley. En esta edición, las firmas analizan cómo el cambio que se está produciendo en el orden macroeconómico y geopolítico impacta en los gestores de patrimonio y les empuja a replantearse sus modelos operativos y de servicios para hacerlos más diversificados, escalables y modulares, aprovechando al máximo la tecnología para ganar cuota de mercado de manera rentable (reduciendo y diferenciado los costes) y acceder a nuevas reservas de ingresos potenciales procedentes de rangos de riqueza más amplios.

“Después de una década de mercado alcista en todas las clases de activos, las perspectivas son ahora mucho más inciertas. Existe un riesgo considerable de que la inflación sostenida interrumpa el crecimiento económico y el suministro de liquidez de los bancos centrales. Además, la guerra en Ucrania plantea la perspectiva de una nueva era de tensiones geopolíticas y desequilibrio. Los gestores de patrimonio deben prepararse ya que es probable que los retornos de la inversión y el crecimiento de los activos se moderen y se vuelvan más volátiles a medida que la complejidad y las presiones sobre los márgenes y los costes se intensifican”, asegura Pablo Campos, Managing Partner de Oliver Wyman Iberia.

Las oportunidades

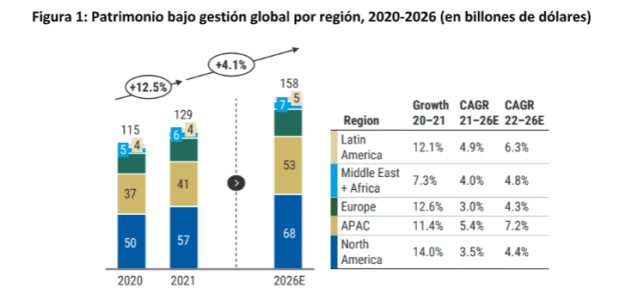

Según las previsiones de Oliver Wyman y Morgan Stanley, el crecimiento del patrimonio financiero personal bajo gestión a nivel global se ralentizará ligeramente por primera vez en más de una década a un ritmo del 4% anual en los próximos cinco años hasta 2026, sustancialmente más lento que el 8% observado en los últimos cinco años (2016-2021).

Si bien las regiones de Asia Pacífico (APAC) y América del Norte impulsarán el incremento de la riqueza mundial, concentrando aproximadamente el 80% del patrimonio de nueva creación hasta 2026, el diferencial de crecimiento entre las regiones se está reduciendo. Así, se prevé que para 2026, el patrimonio gestionado en América del Norte se sitúe en 68.000 millones de dólares (desde 57.000 millones en 2021) y en 53.000 millones de dólares en Asia (frente a los 41.000 millones de 2021). Para Europa, tras haber crecido un 12,6% entre 2020 y 2021, se prevé que el patrimonio bajo gestión agregada alcance los 25.000 millones de dólares en 2026 desde 21.000 millones en 2021.

“Los gestores de patrimonio deberían reevaluar si el rendimiento de su presencia global y de sus inversiones en determinados mercados emergentes siguen siendo adecuados a la luz de este cambio en las perspectivas de crecimiento y de las mayores complejidades derivadas de la operación entre países o si debieran centrarse en menos mercados más estratégicos”, señala Jaime Lizarraga, socio de Financial Services y Digital de Oliver Wyman.

Ampliar el rango de clientes

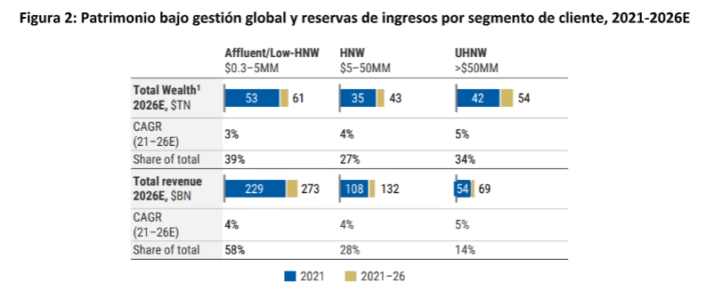

Durante la última década, muchos gestores de patrimonio se han centrado en el crecimiento en los segmentos de patrimonio neto ultra alto (UHNW) y de mayor patrimonio neto alto (HNW) por las dificultades para asesorar de forma rentable a los clientes de las bandas inferiores de riqueza por los elevados costes de servicio. En el otro extremo, los segmentos de menor HNW y patrimonio han sido infravalorados y subvertidos, lo que ha limitado la creación de valor a nivel de la industria. Sin embargo, los gestores de patrimonio se están dando cuenta cada vez más de que están desaprovechando oportunidades en los segmentos más bajos.

En este sentido, los expertos de Oliver Wyman y Morgan Stanley estiman que los inversores UHNW (con más de 50 millones de dólares de patrimonio) continuarán impulsando la creación de riqueza y representarán más del 40% del crecimiento total para 2026. Sin embargo, este segmento supone menos del 15% del total de los ingresos potenciales de la gestión de patrimonio.

Así, la mayor oportunidad de crecimiento de ingresos estará en los segmentos de clientes de la banda baja HNW con un patrimonio de entre 300.000 dólares y 5 millones de dólares. Según el informe, este segmento podría generar alrededor de 45.000 millones dólares de nuevos ingresos y llegar a representar aproximadamente el 60% del total de ingresos de la gestión de patrimonio para 2026. “Actualmente, vemos una fuente de ingresos de unos 230.000 millones de dólares en este segmento, de los cuales solo el 15-20% es penetrado por gestores de patrimonios. Para asesorar a este segmento de clientes de manera rentable, los gestores de patrimonio necesitan reducir los costes, particularmente en el extremo inferior”, aseguran desde Oliver Wyman y Morgan Stanley.

La creciente importancia de los canales híbridos y digitales

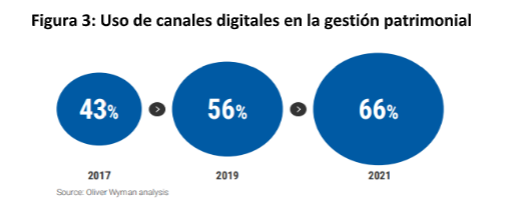

El informe también constata cómo la pandemia ha acelerado las interacciones digitales e híbridas en la gestión de patrimonio. Así, la penetración de los canales digitales con los gestores patrimoniales tradicionales ha aumentado significativamente, y alrededor de dos tercios de los clientes han utilizado una forma de interacción digital en 2021. Incluso los clientes más veteranos han seguido esta tendencia, con una penetración digital de los clientes mayores de 65 años que casi se ha duplicado hasta el 40% desde 2019.

Los rangos de patrimonio más bajos, con menos necesidad de servicios altamente personalizados, prefieren cada vez más modelos de servicio con un alto grado de interacción digital. Sin embargo, los rangos de riqueza más altos también esperan una capa base digital para apuntalar sus interacciones y cambiar hacia plataformas digitales e híbridas.

El estudio concluye que la introducción de canales digitales y de cada vez más tecnología repercute en un reducción y diferenciación de los costes. Así, los costes de un gestor de patrimonio para atender a un cliente promedio hoy en día en el segmento UHNW / HNW tradicional son de entre 8.000 y 20.000 dólares y, aunque prevén que sigan siendo rígidos para las propuestas tradicionales premium, estiman que pueden bajar a entre 2.000 y 8.000 dólares en un modelo híbrido y a entre 500 y 2.000 dólares en un modelo digital.

En cuanto a clases de activos, las más novedosas y amplias son aquellas cuya demanda sigue aumentando de forma constante: los mercados privados, los criterios ESG y los activos digitales. Las plataformas de mercados privados han conseguido establecerse como parte integral del ecosistema de gestión de patrimonio. La inversión ESG desempeña un papel aún más importante en las carteras de los inversores. Mientras que los criptoactivos siguen siendo extremadamente volátiles, los activos digitales siguen despertando interés con el potencial de tokenizar activos y clases de activos tradicionales y nuevos (como el arte digital en las NFT), permitiendo un enfoque más amplio de la gestión de patrimonio.