Ante el nuevo panorama que muestran los tipos de interés, el roboadvisor inbestMe ha decidido potenciar su oferta de carteras para clientes conservadores compuesta íntegramente por renta fija, acortando las duraciones y lanzando la opción de inversión socialmente responsable (ISR) de la que fue pionero. Las nuevas carteras de inbestMe 100% Renta Fija ISR incluyen bonos verdes.

La renta fija, definida como el amplio conjunto de valores negociables e instrumentos del mercado monetario que emiten empresas e instituciones públicas o privadas como préstamos que estás entidades reciben de los inversores, difieren de las acciones u otros productos de la renta variable en que se conoce su plazo de vencimiento y rendimiento. En el caso de los bonos verdes, se trata de emisiones de deuda pública vinculadas a la financiación de proyectos que luchan contra el cambio climático y contemplan energías renovables, eficiencia energética, prevención y control de la contaminación, gestión sostenible de los recursos naturales, conservación de la biodiversidad terrestre y acuática, transporte limpio, gestión sostenible del agua, adaptación al cambio climático y economía circular, entre otros.

Las carteras de bonos (perfil 0) que ahora se relanzan se ofrecen en formato de fondos de inversión de acumulación y, como en sus otras carteras, son traspasables y permiten aplicar el diferimiento fiscal. Las TIRs actuales están en torno al 3,7% (netas de comisiones). La fintech también ofrece una versión en ETFs con la opción en dólares donde las TIRs están por encima del 5%.

“Los bonos se han convertido en un activo muy interesante para un perfil conservador ya que, sin asumir demasiados riesgos, ofrecen una rentabilidad interesante. Si los tipos de interés aumentaran o si la desinflación prosigue, estos bonos seguirían acumulando un rendimiento atractivo que amortiguaría pérdidas. Tanto las carteras 100% renta fija como nuestra novedosa Cartera Ahorro, que ahora cumple un año, son opciones atractivas, más diversificadas y fáciles de contratar y fiscalmente más eficientes que otros productos como la inversión directa en bonos o las Letras del Tesoro”, afirma el CEO de inbestMe, Jordi Mercader.

En 2018, inbestMe fue pionero en nuestro país al lanzar carteras sostenibles (fondos indexados, ETFs y planes de pensiones), que hoy representan ya más del 60% de su oferta, y que ahora se ve ampliada por las nuevas carteras de bonos verdes 100% renta fija. Este año ha supuesto para inbestMe un crecimiento del 91% del volumen de patrimonio bajo gestión, hasta superar los 160 millones de euros, al cierre del mes de noviembre, por lo que prevé cerrar el año con 165 millones de euros.

Se consolida, además, como el roboadvisor de mayor personalización del mercado, que cubre todo el ciclo financiero del inversor, con una oferta que incluye fondos indexados y monetarios, bonos, ETFs y planes de pensiones, con más de un centenar de carteras, según modalidad de inversión (estándar, ISR o Value), perfil y divisa. Desde su inicio, los servicios de inbestMe fueron concebidos para permitir la inversión por objetivos, ofreciendo máxima personalización y planificación financiera con múltiples cuentas. Esta visión incluye una oferta muy amplia de hasta 11 perfiles de riesgo en casi todas las carteras, siendo el perfil cero el correspondiente a una cartera de bonos 100% de renta fija.

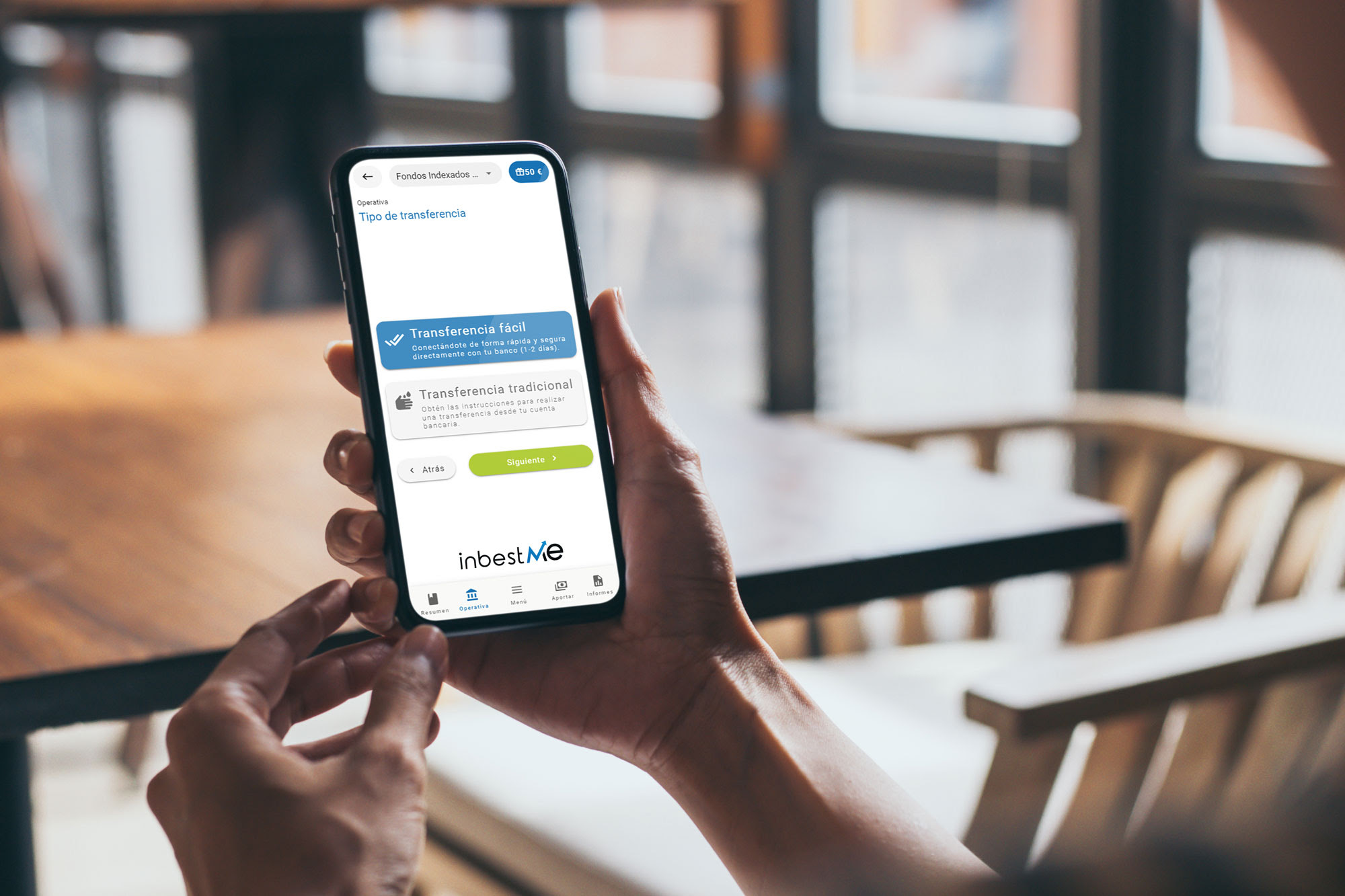

Es pionera en la incorporación de tecnologías avanzadas, por este motivo, ha sido reconocida recientemente como la fintech más disruptiva durante los II Financial Innovation Awards que organiza anualmente Urban Event Marketing Agency. Destacan funcionalidades como la banca abierta o la verificación de la identidad digital mediante Inteligencia Artificial, garantizando el cumplimiento de la normativa y la máxima seguridad.

inbestMe está registrada como agencia de valores autorizada por la CNMV y opera como gestor automatizado de carteras de inversión. Se trata de un revolucionario modelo de inversión inteligente pionero en España, que maximiza la diversificación y personalización, y que opera con total transparencia e independencia, dando rentabilidades anualizadas de media un 3% superior a los fondos de inversión tradicionales (según Inverco).

Por Fórmate a Fondo

Por Fórmate a Fondo