Con 20 años de track récord en el mercado de fondos onshore, la gestora latinoamericana Copérnico promueve su estrategia offshore, el Latam High Yield Fund (CLHY), con el convencimiento de que la renta fija de región tiene mucho valor para aportar en las carteras.

El pasado 5 de diciembre, el Hotel le Bibló de Montevideo fue el escenario de la presentación de Federico Carballo, portfolio manager del CLHY y financista de experiencia, quien trabaja con Copérnico desde EE.UU.

Carballo empezó su presentación ante los inversores montevideanos describiendo la asimetría que presenta el asset class de la renta fija, ya que actualmente el retorno viene del bono del tesoro y no del spread. En este contexto, la gestora tiene un enfoque de gestión del riesgo activo, sin atarse a un índice, pudiendo así enlazar la visión macro con la micro.

Desde Copérnico comparten la visión de un “soft landing” para la economía estadounidense en 2024 y ven oportunidades en Latinoamérica: “A pesar del COVID-19, las compañías están más saneadas que en 2008. El componente político afecta a todo en la región, pero hay un espacio para la apreciación de ciertas empresas. Así, Latinoamérica ofrece actualmente el mejor mix de spread versus apalancamiento”, dijo Carballo.

Además, en la gestora piensan que cuando vuelvan los flujos de capitales a los países emergentes, Latinoamérica saldrá más beneficiada que otras regiones porque sus empresas están mucho menos endeudadas.

Para Carballo, la principal ventaja de no seguir un índice es ser independientes a la hora de elegir un país o un sector, por ello su equipo “está muy encima de los créditos” y el fondo tiene mucha diversificación. Con este enfoque, el portfolio manager piensa que viene evitando los peores episodios de crédito, como en 2022, cuando sus resultados fueron buenos en relación a la competencia.

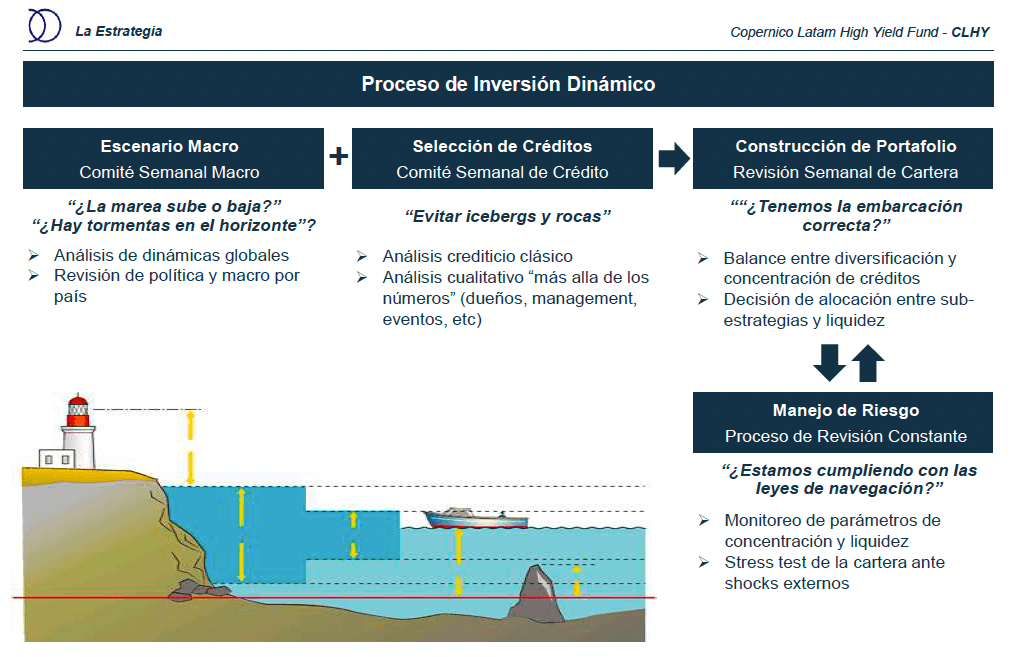

A la hora de hablar del proceso de inversión del Latam High Yield Fund, a Carballo le gusta recurrir a la imagen de la navegación, como podrán apreciar en el gráfico siguiente.

El fondo tiene un 20% de liquidez, con la mayoría de sus inversiones en Brasil, Argentina y México. A la hora de señalar los sectores donde ven más potencial, dominan las empresas de petróleo y miran con interés la evolución de nearshoring en México, una inversión “difícil de jugar” porque su rendimiento puede ser muy indirecto y es necesario un análisis detallado crédito por crédito.

Sobre su visión global del mercado, el analista de la gestora señaló que estamos en un “mundo distinto” y que la pandemia de coronavirus generó un ciclo nuevo en el que la economía se desincronizó.

Con oficinas en Argentina, Uruguay y Estados Unidos, Copérnico lanzó su primera estrategia de crédito latinoamericano high yield en 2004 y actualmente la gestora maneja mas de 500 millones de dólares, y la estrategia 200 millones de dólares.

Por Fórmate a Fondo

Por Fórmate a Fondo