Goldman Sachs Asset Management ha captado 4.000 millones de dólares entre inversores institucionales y altos patrimonios para su vehículo West Street Infrastructure Partners IV y vehículos relacionados (WSIP IV). El fondo ya ha comprometido 2.300 millones de dólares en ocho empresas, diversificadas por geografía y sectores.

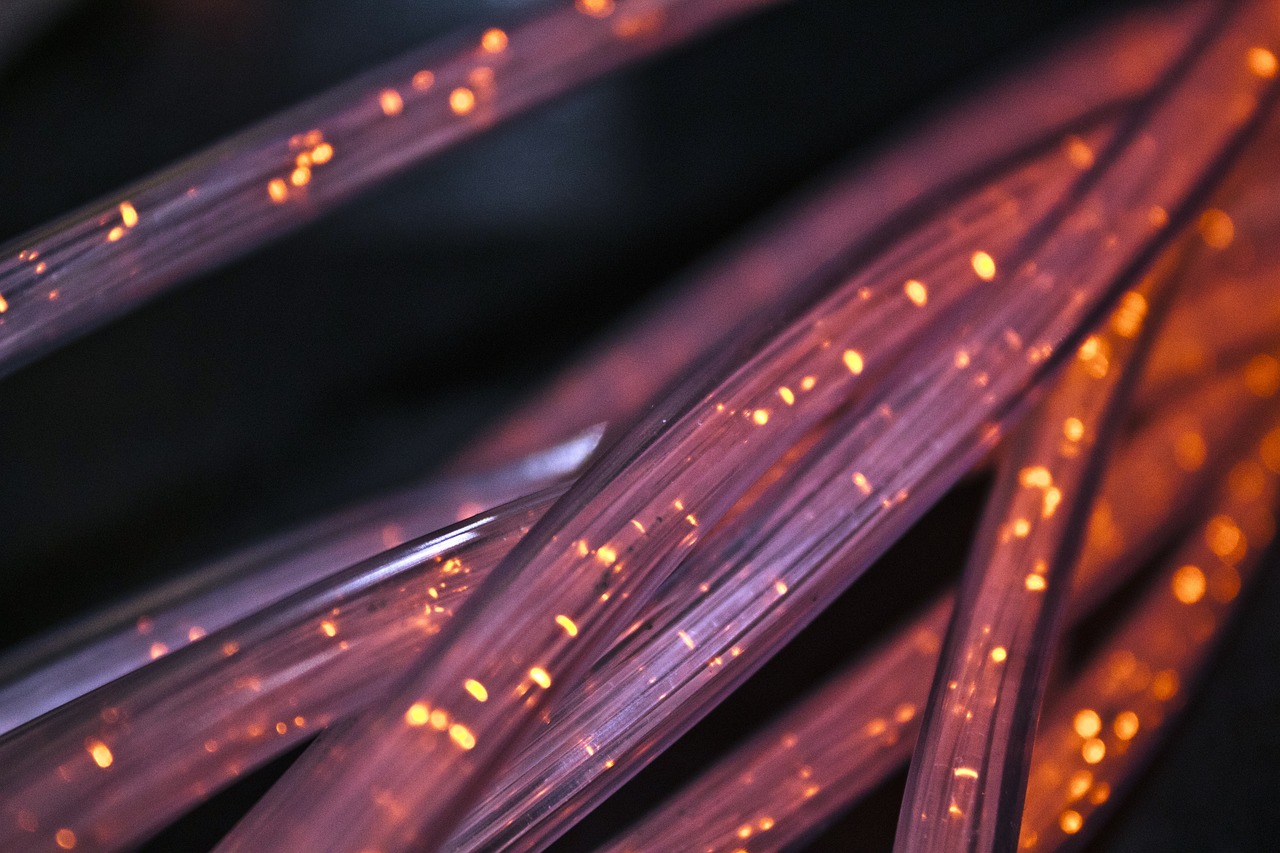

Entre las empresas que se incluyen Synthica, promotora y operadora estadounidense de plantas de gas renovable orgánico; Frøy ASA, proveedora de infraestructuras de transporte y apoyo al sector acuícola noruego; Verdalia, promotora y operadora de plantas europeas de biometano; GridStor, promotora y operadora de proyectos de almacenamiento en baterías de grado utilitario en Estados Unidos; ImOn Communications, proveedora de banda ancha de fibra hasta el hogar con sede en Iowa; y Adapteo, proveedora de soluciones de alquiler de espacio modular reutilizable en el norte de Europa.

Bajo la dirección de Philippe Camu, Scott Lebovitz y Tavis Cannell, el negocio de Infraestructuras de Goldman Sachs Asset Management se ha venido desarrollando en los últimos 17 años teniendo que transitar por diferentes ciclos de mercado, enfocado en la búsqueda de oportunidades diferenciales capaces de generar rendimientos atractivos para los clientes.

En este sentido, el fondo trata de invertir en compañías en funcionamiento y que generen flujos de caja defensivos a largo plazo, dispongan de sólidas posiciones de mercado y de activos y servicios fundamentales enfocados a la sociedad. El fondo aprovecha el asesoramiento operativo del equipo de expertos del Goldman Sachs Value Accelerator, que apoya a los vehículos de inversión en sus procesos de escalada de ingresos, excelencia operativa, transformación digital, talento y ASG.

Philippe Camu, presidente de Infraestructuras de Goldman Sachs Asset Management, apunta que “la captación de fondos del WSIP IV refleja la solidez, trayectoria y amplitud de nuestra plataforma global de infraestructuras. Agradecemos la colaboración de nuestros inversores, a los que reiteramos nuestro compromiso de ofrecer rendimientos constantes».

Por su parte, Scott Lebovitz, codirector de Infraestructuras de Goldman Sachs Asset Management, estima que “las infraestructuras son una clase de activo que permite aprovechar algunos de los vientos de cola seculares más interesantes asociados a la descarbonización, la digitalización, la desglobalización y la demografía, cada uno de los cuales requiere una movilización muy significativa de capital privado. En el entorno económico actual, un enfoque disciplinado en el riesgo y la capacidad de creación de valor de los gestores actuarán como diferenciadores clave para el rendimiento. Muchos inversores siguen infraponderados en infraestructuras, y tenemos el privilegio de que tanto los inversores actuales como los nuevos clientes nos hayan confiado la gestión de su capital».

El cierre de este fondo se produce apenas un mes después de que Goldman Sachs concluyera también la captación de inversores en su fondo secundario de infraestructuras Vintage Infrastructure Partners I, que en septiembre de 2023 pasado cerró compromisos de capital por importe de 1.000 millones de dólares.