Las finanzas integradas, es decir, la integración de servicios financieros de valor añadido en ofertas de software, están llamadas a redefinir la forma en que los consumidores y las empresas construyen y gestionan sus relaciones con los servicios financieros, según un nuevo estudio y análisis de Bain & Company y Bain Capital. La rápida aceleración del uso de las finanzas integradas y su transición a la práctica financiera general se ve impulsada por su propuesta de mejorar la experiencia del cliente y el acceso financiero, junto con las ventajas de reducción de costes y riesgos para las empresas en toda la cadena de valor.

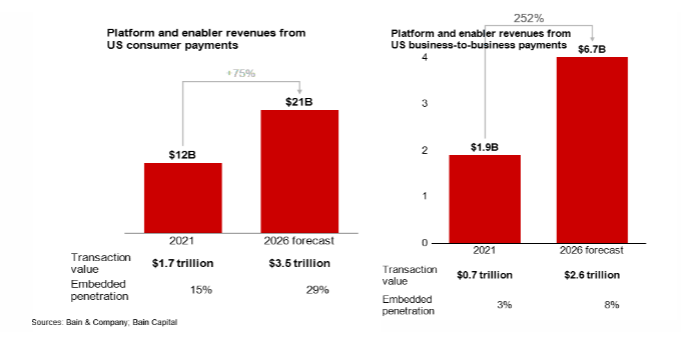

Las previsiones para la gran expansión de las finanzas integradas, recogidas en un nuevo análisis exhaustivo del sector en plena evolución de Bain & Company y Bain Capital, revelan que las oportunidades de ingresos para las plataformas de software y los proveedores de infraestructuras que impulsan estas soluciones integradas se duplicarán, pasando de 21.000 millones de dólares en 2021 a 51.000 millones en 2026. El valor de las transacciones de las finanzas integradas también aumentará en 7 billones de dólares en 2026 y representará el 10% de las transacciones financieras de EE. UU..

Según las conclusiones del informe, los factores que impulsan la expansión del sector de las finanzas integradas y sus implicaciones son claros: las finanzas integradas pueden ofrecer una propuesta de valor mucho mejor, y las plataformas son el eje central. Por un lado, las empresas y sus clientes finales se benefician de experiencias adaptadas al entorno y sin fisuras; las plataformas pueden desbloquear nuevos casos de uso y, a menudo, utilizar datos propios de los clientes para mejorar el acceso financiero y reducir los costes para sus clientes finales. Además, las plataformas se están agrupando en la nueva cadena de valor para ofrecer estas ventajas a los clientes y diferenciar sus servicios principales; y, a su vez, esto aumenta su capacidad para estimular las ventas en su negocio principal. Por ejemplo, la integración de los pagos en la facturación interna mejora la contabilidad o el software de gestión empresarial para el comerciante, reduciendo significativamente el tiempo dedicado a cotejar los pagos y las facturas.

La integración de los servicios financieros ayuda a las plataformas a impulsar un valor económico superior, y a aumentar el valor de vida útil del cliente. El documento sostiene que con unos costes mínimos de adquisición de clientes, las plataformas pueden aumentar los ingresos medios por usuario y mantenerlos durante más tiempo.

Oportunidades de mercado

Una de las conclusiones más contundentes de este informe es que la oportunidad de este mercado está valorada en 51.000 millones de dólares en ingresos para 2026, y los pagos y los préstamos son los mayores impulsores del crecimiento. Según explica, el aumento estimado de los ingresos se basará en el incremento de los volúmenes y el valor de las operaciones, pero también en la creciente penetración de la financiación integrada en sectores específicos y en los aumentos de los múltiplos de ingresos observados en segmentos como los pagos entre empresas (B2B), así como en el mercado Buy Now Pay Later (BNPL).

Además, los pagos y los préstamos seguirán siendo los dos mayores segmentos de la financiación integrada. En la actualidad, los pagos de los consumidores representan más del 60% de todas las operaciones financieras integradas y se espera que alcancen los 3,5 billones de dólares en 2026. En concreto, los pagos B2B han quedado rezagados y se espera que las operaciones alcancen los 2,6 billones de dólares en 2026, el triple de los niveles actuales. Los pequeños comercios minoristas serán los que más se beneficien de los pagos B2B integrados, ya que ayudarán a estas empresas a hacer frente a problemas como el retraso o el impago de las facturas. Por su parte, se prevé que los préstamos empresariales basados en la financiación integrada se multiplicarán por cinco en los próximos cinco años, pasando de apenas 200 millones de dólares en 2021 a 1.300 millones en 2026, gracias al aumento de una serie de nuevos proveedores especializados.

«Aunque los pagos y los préstamos constituirán un importante motor para el aumento de las finanzas integradas durante la próxima década, el estudio también prevé un crecimiento en el cumplimiento de la normativa, los recursos humanos y las compras, entre otras áreas», indica el informe en sus conclusiones.

Instituciones tradicionales, amenazas y crecimiento

Las organizaciones digitales disruptivas, especialmente las empresas basadas en plataformas son las mejor posicionadas para aprovechar la expansión del sector de las finanzas integradas. Su acceso a la tecnología, los algoritmos y los datos más sofisticados le proporciona una ventaja a la hora de encontrar y dirigirse a los clientes más solventes. Las finanzas integradas suponen un gran reto para las instituciones financieras tradicionales, ya que amenazan con separar a los bancos de sus clientes y dejarlos en el papel de entidades reguladas, de bajo crecimiento y bajo margen. Sin embargo, todavía existe una gran oportunidad para que estas instituciones utilicen las finanzas integradas para replantear su negocio principal e impulsar el crecimiento a través de nuevos servicios.

“En nuestra opinión, las entidades financieras que aprovecharán esta nueva tendencia serán aquellas que apliquen un enfoque colaborativo en su relación con las plataformas, en lugar de verlas solo como potenciales competidores. Trabajar con las plataformas de clientes requerirá nuevas capacidades de cocreación con equipos externos, de desarrollos en entornos digitales –donde hay más crecimiento de las plataformas -, y de prestación de servicios con parámetros diferenciados, y las instituciones tradicionales tendrán que dedicar equipos especializados en estas capacidades”, señala Ibon García, socio de Bain & Company.

Por su parte, Blake Adams, vicepresidente senior de Bain Capital, añade que «las finanzas integradas ofrecen claramente una atractiva propuesta en la que todos ganan. Para las plataformas de software, estos productos generan nuevas fuentes de ingresos y, para los clientes finales, aumentan el acceso a los servicios financieros a un coste menor en comparación con las instituciones financieras tradicionales”.

14.46.39_0.png)