Para Aliki Rouffiac, estratega en multiactivos y gestora de Robeco Sustainable Multi-Asset Solutions, los miembros de la COP27 deberían aumentar la inversión en las clases de activo que impulsen la transición climática. La cumbre climática anual celebrada en noviembre de 2022 en Egipto ofreció unos resultados dispares para los planes mundiales de cumplir con el objetivo básico del Acuerdo de París de restringir el calentamiento global muy por debajo de 2 grados centígrados por encima de los niveles preindustriales, generando el habitual debate de “COP buena, COP mala”.

En su opinión, se alcanzaron logros notables, principalmente en la financiación futura de los mercados emergentes, con la creación de un fondo para “daños y pérdidas”, y además hubo un amplio reconocimiento sobre la necesidad de acelerar la adopción de tecnologías renovables para seguir recortando las emisiones. Según Rouffiac, esto es un buen presagio para la inversión en fondos de renta variable de tema climático, que pueden ofrecer rentabilidades de hasta dos dígitos, además de para los bonos verdes a medida que directamente se utilizan para financiar proyectos relativos al clima.

“Atenuar el cambio climático mediante la reducción de las emisiones de carbono exigirá coordinación a nivel mundial. Los avances políticos y las inversiones en nuevas tecnologías, junto con el cambio en las conductas empresariales y de los consumidores deparan oportunidades para participar en la transición”, afirma Rouffiac.

Según su visión, un punto clave está siendo la crisis energética, ya que ha acelerado el interés por la generación de energías renovables mientras que las tecnologías renovables cada vez tienen un coste más competitivo. Según la Agencia Internacional de la Energía (IEA), para 2030 se prevé que el tamaño de mercado de las tecnologías limpias alcance los 870.000 millones de dólares en el escenario de cero emisiones netas.

“Está previsto que la energía solar y eólica crezca en promedio más de un 10% anual durante la próxima década, y se espera que el tamaño del mercado de baterías aumente a una tasa anualizada del 33%. Norteamérica y Asia-Pacífico marchan en cabeza en términos geográficos, pero los recientes acontecimientos geopolíticos en Europa han hecho que en esta región también se priorice ahora un desarrollo más rápido de las tecnologías verdes”, apunta la gestora.

Desde el Acuerdo de París firmado en 2015 –coincidiendo con el lanzamiento de los Objetivos de Desarrollo Sostenible de las Naciones Unidas (ODS)– inversores como Robeco han ofrecido productos que sacan partido de las energías renovables, de la tecnología en que se basan y de los propios ODS. La Iniciativa Cero Emisiones de Carbono Netas (Net Zero Carbon) y las correspondientes alianzas de inversores lanzadas en 2020 han dado alas a ese proceso.

El auge de los fondos

En este sentido, desde Robeco destacan que, desde entonces, la descarbonización es el tema principal con el que muchas estrategias de inversión se enfocan específicamente hacia las cero emisiones netas, empleando índices de referencia alineados con el Acuerdo de París como vara de medir sus logros. En la actualidad, la mayoría de las estrategias de inversión sostenible del mundo incluyen habitualmente algún tipo de compromiso de cero emisiones netas.

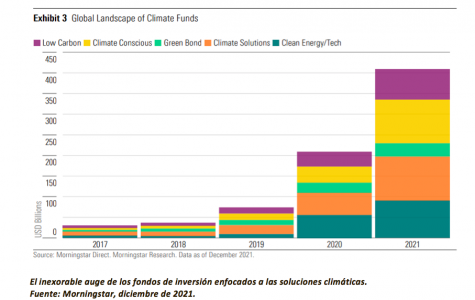

“Los activos de los fondos con mandatos relativos al clima han crecido significativamente, y al final de 2021 ascendía a 408.000 millones de dólares, según Morningstar; casi la mitad de los activos gestionados correspondían a soluciones climáticas de fondos de energías/tecnologías limpias. Estos fondos ofrecen una mayor exposición a empresas que crean soluciones para reducir las emisiones de carbono o que directamente invierten en el ámbito renovable, como las tecnologías para la energía solar o eólica, el almacenamiento de energía (baterías), y los vehículos eléctricos”, matiza Rouffiac.

Según su experiencia, estos temas de inversión exhiben una buena rentabilidad a largo plazo, con rentabilidades anualizados a 10 años que al final de noviembre oscilaban entre el 10% y el 16%, frente al 10% del índice global de renta variable.

“Los mayores múltiplos de valoración del segmento de energías renovables pueden preocupar a los inversores a corto plazo, pero el crecimiento estructural previsto que ofrece debería beneficiarse de la presión regulatoria y de la necesidad de diversificar el ecosistema de suministro energético”, añade.

Foco en la deuda sostenible

A la hora de hablar desde la óptica de los activos de inversión, la gestora reconoce que el mercado de deuda sostenible supone una oportunidad de inversión especialmente interesante, a través de bonos verdes específicamente dirigidos a proyectos medioambientales que suelen marcar la diferencia sobre el terreno.

“Aunque el entorno de inversión es complicado, el mercado de deuda sostenible creció hasta 4,5 billones de dólares al final del tercer trimestre de 2022, de los que 624.000 millones de dólares corresponden a mercados emergentes y frontera según el último IIF Sustainable Debt Monitor. Los bonos verdes que financian proyectos con impacto ambiental positivo suponen 1,6 billones de dólares, cifra equivalente a alrededor del 0,5% de la totalidad del mercado mundial de bonos”, indica Rouffiac.

Creciente apetito

Según reconoce Rouffiac, si bien la composición del mercado de bonos verdes está sesgada hacia los emisores europeos, con una mayor exposición a bonos corporativos que la habitual del índice Global Aggregate Fixed Income, una reciente encuesta del Banco Mundial apunta a un creciente interés por las emisiones de bonos verdes soberanos destinados a financiar actuaciones climáticas.

En este sentido, explica: “Los principales obstáculos han sido la falta de mecanismos para comprender mejor la estructura del mercado, la demanda y los precios. Por otra parte, las consideraciones de liquidez, la referenciación de la curva de tipos y las mejores prácticas acaparan la atención de los inversores a la hora de movilizar el capital privado y financiar la transición en economías menos desarrolladas”.

En última instancia, considera que mantener viva esa movilización será crucial para abordar el calentamiento global, con un aumento de la temperatura que ya supera el objetivo máximo de los 2 grados centígrados en 2100. “La COP27 subrayó que la capacidad política es clave a la hora de alcanzar un equilibrio entre aspiraciones climáticas y su implementación. A largo plazo, lograr la seguridad energética conlleva aumentar la inversión en tecnologías verdes y soluciones climáticas para acortar la distancia entre aspiraciones e implementación. El abaratamiento de las renovables y el creciente mercado de bonos verdes deberían brindar oportunidades a los inversores en el camino hacia las cero emisiones netas. Saber ajustar las consideraciones de integración”, concluye Rouffiac.