SpainNAB, el Consejo Asesor para la Inversión de Impacto en España, ha publicado el primer informe nacional sobre la demanda de financiación de impacto en nuestro país. El informe tiene como referencia datos del ejercicio 2022 y pretende entender en profundidad la demanda de este tipo de capital, los distintos perfiles de organizaciones de impacto que la demandan y las características que definen sus estrategias de financiación.

La principal conclusión que desvela el estudio es que las organizaciones de la economía de impacto cuentan con altas necesidades de financiación motivadas por el escenario de expansión en el que se encuentra una buena parte de ellas y por su mayor actividad inversora e innovadora.

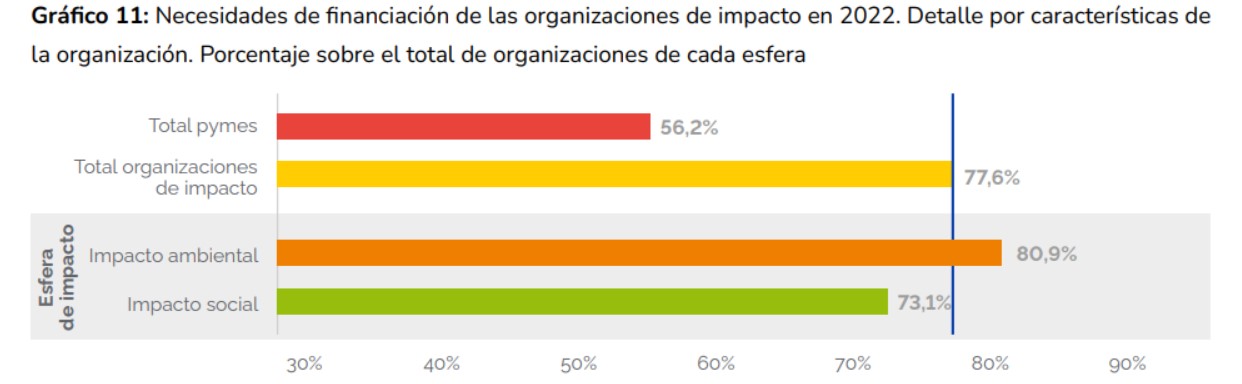

El 77,6% de las organizaciones de impacto, alrededor de 26.627, tuvieron necesidad de financiación en 2022, frente al 56,2% de las pymes. Sin embargo, el acceso a la financiación para estas organizaciones sigue siendo uno de los principales obstáculos en el 62% de los casos, frente al 49% de las pequeñas y medianas empresas. Entre los obstáculos más comunes destaca el coste de la financiación y la dificultad para que las entidades financieras comprendan los modelos de negocio.

Las organizaciones de impacto incluidas en el estudio cuentan con un tamaño medio superior al de las pymes españolas, pero son mayoritariamente micro-organizaciones, puesto que el 63,7% facturan menos de 300.000 euros y el 90,4% tienen menos de 10 empleados. Estas organizaciones tienen una situación económico-financiera mejor que la de las pymes españolas, con un mayor porcentaje de organizaciones en crecimiento (38,4% frente a 29,4%) y mejorando su situación financiera (24,2% frente a 7,3% en las pymes), así como con unas mejores perspectivas económicas a corto plazo tanto de crecimiento de ingresos como de creación de empleo, según desvela el informe.

Para dar respuesta a sus necesidades de financiación, tradicionalmente han recurrido a las administraciones públicas, a la banca comercial y a sus propios socios: una de cada dos organizaciones (47,8%) señala haber optado por financiación bancaria -porcentaje superior al del conjunto de las pymes (37,2%)-. Por temáticas, las relacionadas con el medio ambiente son las más demandantes de financiación (77,1% de los casos); mientras que la demanda de financiación es superior en las organizaciones medianas y las que tienen entre 5 y 10 años de vida. De forma general, la respuesta de la banca ha sido positiva y 8 de cada 10 organizaciones han obtenido con éxito la financiación que necesitaban. Por otro lado, la causa principal de la denegación ha sido la incapacidad de poder presentar garantías.

«Es fundamental que tanto el sector público como el privado comprendan y apoyen adecuadamente a las organizaciones que están luchando incansablemente para abordar los crecientes desafíos socioambientales. Es crucial que se desarrollen mecanismos y políticas públicas que fomenten la inversión de impacto y promuevan un crecimiento equitativo y sostenible en estas organizaciones que trabajan por un mundo mejor», afirmó José Luis Ruiz de Munain, director general de SpainNAB.

Desconocimiento de los instrumentos de financiación específicos

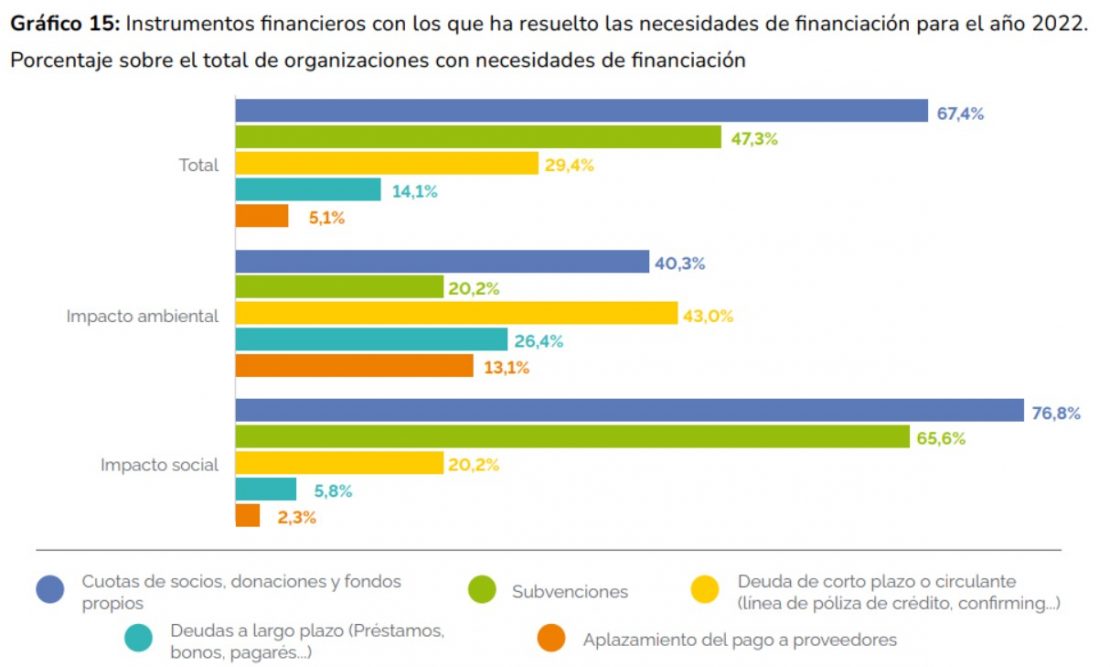

Entre los instrumentos más utilizados por las organizaciones de impacto para resolver sus necesidades de financiación destacan los fondos propios, las ayudas no reembolsables y, en menor medida, la deuda a corto plazo. En concreto, en 2022 los fondos propios fueron la opción más utilizada en el 67,4% de las organizaciones, las subvenciones en el 47,4% y la deuda a corto plazo en el 29,4% de los casos. El recurso a instrumentos de deuda a largo plazo (préstamos, bonos y pagarés) sigue siendo relativamente bajo (14,7%).

Sin embargo, el estudio evidencia que las organizaciones de impacto aún emplean de forma escasa aquellos instrumentos más específicos dirigidos a facilitar su financiación, como es el caso del crowdfunding, la deuda de capital riesgo, los bonos verdes o sociales, el venture capital o la financiación vía business angels.