Según la consultora internacional Accuracy, el sector bancario español ha arrancado 2024 con perspectivas de una estabilización del entorno de tipos de interés elevados, que han permitido aumentar los ingresos de las principales entidades en el primer trimestre del año. Además, han mejorado sus cotizaciones, que comenzaron 2024 con un comportamiento homogéneo y alcista: BBVA (+31,0%), Sabadell (+26,9%), Unicaja (25,4%), CaixaBank (+17,4%), Santander (+17,3%) y Bankinter (+13,6%).

La firma analiza en un informe trimestral el estado del sector bancario español y sus perspectivas basándose en aspectos como la capitalización bursátil, los márgenes, la rentabilidad, la solvencia y el riesgo de Santander, BBVA, CaixaBank, Bankinter, Banco Sabadell y Unicaja, tanto en España como en los distintos países en los que tienen presencia. Además, los expertos analizan el entorno macroeconómico nacional y europeo y los resultados de algunos destacados bancos europeos como UBS, Deutsche Bank, Unicredit, Barclays, ING o BNP Paribas, y también de entidades americanas como JP Morgan, Citigroup, Bank of America, Wells Fargo, Goldman Sachs y Morgan Stanley.

La banca española en el primer trimestre de 2024

El primer trimestre de 2024 ha comenzado con un crecimiento significativo de los beneficios de las seis principales entidades bancarias españolas, que incrementaron el resultado antes de impuestos un 17% respecto al primer trimestre de 2023:

- Santander (4.583.000.000 euros): ha incrementado sus resultados antes de impuestos un 11,9% en el último año gracias la contribución positiva de todos sus negocios. En el mismo periodo, el ROE y el ROTE siguen en ascenso, mostrándose como una sólida opción para los inversores del sector bancario (€EPS 0,157).

- BBVA (3.457.700.000 euros): aumenta sus resultados antes de impuestos por encima del 17% respecto a 2023 debido principalmente al significativo aumento de los ingresos, y a pesar del aumento del 40,5% de las provisiones en el último año. Tanto el ROE como el ROTE siguen en ascenso (+0,7%) y posicionan al banco como uno de los más rentables a nivel europeo.

- CaixaBank (1.620.000.000 euros): ha experimentado un aumento de los resultados antes de impuestos del 17,5% gracias a los mayores ingresos y a la mejora de la ratio de eficiencia, a pesar del aumento de las provisiones (+€32M). El ROTE sube a 15,8% (+5,3% respecto a 2023), situándose en valores que cubren el Ke solicitado por los inversores.

- Sabadell (484.400.000 euros): El beneficio bruto del Sabadell asciende más de un 40%. Este nivel de beneficio permite incrementar el ROTE del grupo hasta el 12,2%, consolidándose en el doble dígito.

- Bankinter (225.200.000 euros): aumenta un 11% sus resultados antes de impuestos. El ROE se consolida en 17,36% y el ROTE en 18,4%, los mejores datos entre los bancos analizados.

- Unicaja (184.200.000 euros): dispara sus resultados por encima del 150% respecto a 2023 impulsado por el negocio core bancario, con un aumento de los ingresos por intereses y mejora de la ratio de eficiencia. El ROTE de la entidad se sitúa en el 5,4%, consolidando su crecimiento trimestral desde la absorción de Liberbank.

Los volúmenes de negocio siguen creciendo en el sector consumo, y aunque el hipotecario se ha visto afectado por el entorno de tipos, los clientes parecen recuperar el interés por este producto al percibirse un techo en los tipos de interés, acompañado por ofertas competitivas. Esta intensa competencia en el activo se desarrolla en un entorno de crecimiento económico y con una resiliencia en el empleo que no pone en duda la calidad crediticia de las entidades españolas.

Por otro lado, excepto en Reino Unido, donde Santander y Sabadell redujeron sus resultados antes de impuestos por encima del 20%, los mercados internacionales continúan afianzando los resultados de las principales entidades bancarias. En concreto, Santander aumentó un 27,6% su beneficio bruto en el mercado brasileño y BBVA lo incrementó por encima del 13% en México y del 26% en Turquía. Por su parte, CaixaBank sigue con su tendencia positiva en Portugal, que ya representa un 10% de los ingresos del grupo.

Enrique Reina, socio de la práctica bancaria en Accuracy, asegura: “Nuestras perspectivas para las entidades financieras en 2024 son mejores de lo estimado a finales de 2023. Un entorno de tipos de interés elevados y sostenidos beneficiará significativamente la cuenta de resultados de nuestras entidades durante el año, proporcionando una ventana crucial para implementar estrategias antes de una previsible reducción de tipos hacia niveles del 2,5%-3% en los próximos 18 meses”.

Banca internacional

En cuanto a las entidades internacionales, los bancos europeos experimentan una subida generalizada de sus ingresos respecto al primer trimestre del año pasado, aunque con disparidad en la evolución de sus beneficios, que aumentan en el caso de UBS (+70,6%) por la integración de Credit Suisse, UniCredit (+23,9%) y Deutsche Bank (+10,8%) y descienden ligeramente en ING (-0,81%) y BNP Paribas (-2,2%).

Por su parte, en la banca estadounidense los márgenes de intereses se han visto afectados por los mayores costes de financiación, fruto del aumento generalizado de los costes de gestión y de las dotaciones de provisiones por insolvencias. Esta situación ha provocado beneficios y rentabilidades con evoluciones mixtas en los tres primeros meses del año: Goldman Sachs (+27,8%), Morgan Stanley (+14,5%), JP Morgan (+6,3%), Wells Fargo (-7,5%), Bank of America (-18,2%) y Citigroup (-26,8%).

Escenario macroeconómico

En los últimos meses, la estabilización de la inflación en la zona euro en el 2,4%, por encima del objetivo del 2% marcado por el BCE, el aumento del coste de las materias primas y las tasas intermensuales -cercanas a cero o negativas a finales de 2023- hacen prever una ralentización del descenso de los tipos de interés por parte de los bancos centrales. Un contexto que permitiría afianzar los beneficios de las principales entidades bancarias españolas, especialmente de aquellas con volúmenes de negocio más diversificados geográficamente.

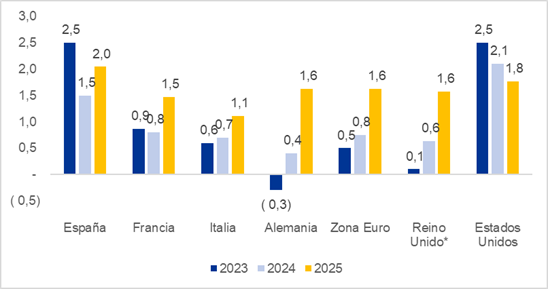

Las perspectivas del PIB para 2024 y 2025 son de ligero crecimiento a ambos lados del Atlántico. Se prevé que la economía norteamericana crezca un 2,1% este año, aunque con una ralentización durante los próximos dos trimestres que se revertirá en los últimos meses de 2024. Por su parte, Alemania abandona la recesión técnica y se prevé un leve crecimiento este año (0,6%) y un crecimiento más robusto en 2025 que en 2024.

A nivel nacional, pese a un ligero aumento de la inflación hasta el 3,2% en marzo por los precios de la vivienda y del transporte, el crecimiento del primer trimestre superó las expectativas de todos los organismos internacionales: España aumentó la media de crecimiento del consenso del 1,5% al 1,9% actual. El PIB español creció un 2,4% en el último año como consecuencia de unas cifras de turismo récord, de un consumo interior estable y del aumento constante de los afiliados a la seguridad social, gracias al crecimiento de la población de casi 1,2 millones de personas en los últimos dos años, lo cual tampoco impidió reducir la tasa de paro (12,3%).

Las perspectivas de la economía española para 2024 y 2025 son las más positivas de la zona euro:

Previsión PIB 2023, 2024 y 2025

En cuanto al impacto en el mercado hipotecario, según Accuracy, hemos alcanzado el pico de los tipos en este ciclo de subidas en el precio del dinero. Sin embargo, es probable que, en el corto plazo, las familias continúen sintiendo el impacto negativo del aumento de sus cuotas a tipo variable en España. Las hipotecas aún se están revisando con valores por encima de los hace 12 meses (Euribor 12M 3,664% en marzo de 2024, frente a 3,651% en marzo de 2023) y en esta revisión hay dos factores a considerar: primero, esta tendencia podría revertirse a partir de abril, ya que el Euribor 12M en 2023 se situó en 3,882%; segundo, el impacto del diferencial aplicado a los clientes de este producto ya no es tan positivo, dado que alcanzó su máximo en octubre de 2023 en 4,198.

Por su parte, Alberto Valle, director en Accuracy, señala que “aunque el escenario base que seguimos manejando en Accuracy es una primera bajada de 25 puntos básicos por parte del BCE en junio, no parece tan claro que los banqueros centrales continúen con una bajada agresiva de tipos en lo que queda del año. El consenso del mercado ha reducido significativamente el número de bajadas previstas para este año de siete a una o dos”.