Abanca y BFCM (Banque Fédérative du Crédit Mutuel) han iniciado negociaciones en exclusiva para la compraventa de Targobank España. La operación propuesta continuará en las próximas semanas de conformidad con lo previsto en la legislación francesa y se perfeccionará en 2023, una vez cerrada la compra.

La transacción planteada está sujeta a las condiciones habituales, incluido el envío de información y la consulta a los representantes de los trabajadores, según determina la legislación francesa; así como a la obtención de las aprobaciones reglamentarias requeridas.

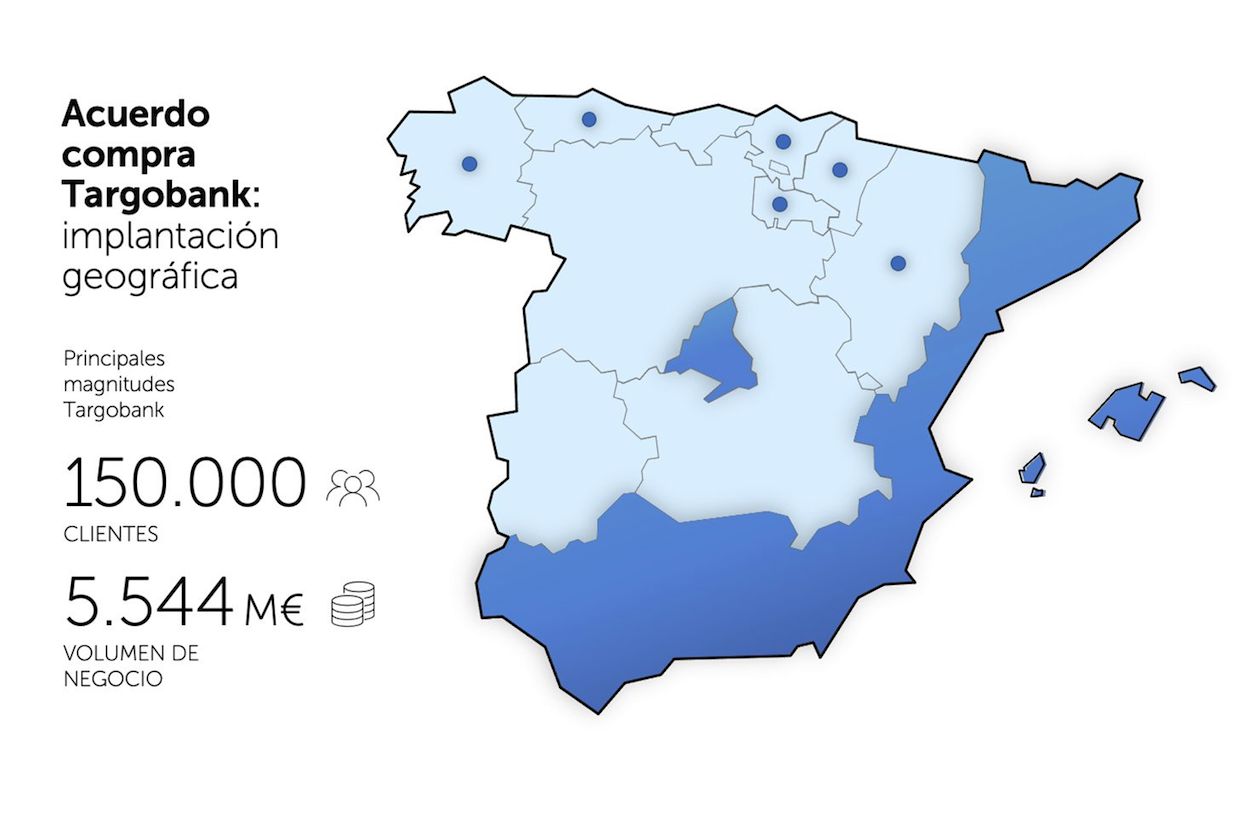

“La compra consolidaría la presencia de Abanca en toda la Península Ibérica, al reforzar de forma significativa nuestra actividad en el arco mediterráneo, siguiendo nuestro Plan Estratégico”, asegura Juan Carlos Escotet Rodríguez, presidente de Abanca.

La estrategia de negocio de Targobank España coincide con la apuesta de Abanca por la orientación a la captación y vinculación de los particulares, así como el apoyo a las pequeñas y medianas empresas.

Una vez completado el proceso de compraventa, Abanca iniciaría el proceso de integración de Targobank España en su plataforma tecnológica. Este proceso permitiría a los clientes de Targobank España beneficiarse de las ventajas completas de pertenecer al Grupo Abanca. Entre ellas destacan unas mayores capacidades tecnológicas, a través de una banca móvil destacada; atención personal en una red de cerca de 700 oficinas en España; especialización en segmentos como familias, banca personal, privada, seguros, fondos de inversión, medios de pago y consumo; mayor diversificación del catálogo de productos, y presencia internacional en 11 países de Europa y América.

Targobank España dispone de unos activos de alta calidad, fruto de la gestión previa y de un equipo de alta capacidad profesional. Abanca pretende mantener a los profesionales del equipo de Targobank España en el nuevo proyecto, dando continuidad a su política de sumar el talento y la profesionalidad de los equipos incorporados en las diferentes integraciones.

Para Francisco Botas Ratera, consejero delegado de Abanca, “la adquisición de Targobank España fortalecería líneas de negocio estratégicas para Abanca, como son la financiación a familias y empresas, así como su vinculación a través de productos valor como los seguros, medios de pago o los fondos de inversión. La operación permite avanzar en penetración comercial, en eficiencia y tiene un impacto muy reducido en capital”.

Con la integración de Targobank España, Abanca alcanzaría un volumen de negocio de 112.544 millones de euros, un 5,2% superior al actual; los préstamos ascienden a 49.219 millones, un 6,9% más; los depósitos suman 51.390 millones, con un incremento del 4,4%, y el número de oficinas llega a 727, un 7,5% más. El ratio de mora conjunto es del 2,1% y la cobertura del 86%, lo que permitirá mantener la buena calidad de los activos.

La entidad ha mantenido una exitosa estrategia de crecimiento orgánico e inorgánico desde su creación en 2014. Desde entonces, ha conseguido duplicar su volumen de negocio, pasando de 57.469 millones a los 107.000 millones actuales (112.544 millones cuando se incorpore Targobank España), y se ha situado a la cabeza del sector por calidad de su activo. Esta transformación se ha basado en la excelencia operacional, el desarrollo de la omnicanalidad y en la mejora continua de la experiencia de cliente.

Targobank España: negocio y red complementarios

Targobank España cuenta con 541 profesionales que prestan servicio a cerca de 150.000 clientes a través de las 51 oficinas que tiene en todo el territorio nacional, especialmente en Cataluña, Madrid, Andalucía y Baleares.

El modelo de negocio de Targobank España está muy centrado en empresas y en financiación hipotecaria. En los últimos años ha experimentado un fuerte incremento de su dinámica comercial con crecimiento en las líneas de crédito, depósitos y fuera de balance. Targobank España tiene un volumen de negocio de 5.544 millones de euros, del que 3.175 son préstamos y 2.369 recursos de la clientela.

Séptima operación corporativa desde 2014

Abanca ha demostrado el éxito de su modelo de integración de otras entidades en las operaciones corporativas que ha realizado en los últimos años. La primera fue la integración en 2014 del Banco Etcheverría; en 2017 se finalizó la integración de Popular Servicios Financieros; en 2019, completó la integración de Deutsche Bank PCB, y en 2020 la de Banco Caixa Geral. En 2021 se culminó la compra de Bankoa y en 2022 la de Novo Banco.

La capacidad tecnológica y humana de Abanca en la gestión de estos proyectos ha sido recientemente reconocida en los Premios CIONET Vocento 2022 con el galardón en la categoría de Integración.