Las acciones japonesas han sido castigadas desde la última semana de mayo. Desde ING Investment Management, consideran que esta corrección no se justifica, teniendo en cuenta los fundamentales de Japón y, esperan que la renta variable japonesa reanude su buen comportamiento. La gestora holandesa mantiene la sobreponderación en renta variable japonesa.

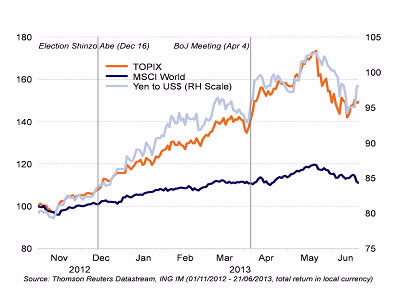

La confianza de los inversores en las medidas reflacionistas ha disminuido durante las últimas semanas, después de que Kuroda no dejara claro si el Banco de Japón consideraría rentabilidades mayores o menores como señal de éxito de sus acciones políticas. La rentabilidad de los bonos japoneses aumentó considerablemente mientras el yen revirtió su caída y se produjeron ventas masivas en el mercado de valores japonés. Sin embargo, creemos que los fundamentales no han cambiado y esperamos que el mercado japonés se encamine de nuevo hacia rentabilidades positivas.

La renta variable japonesa y el yen van de la mano

Japón destaca en momentum económico y de beneficios

Por algún tiempo hemos observado un incremento en la divergencia del comportamiento de los mercados globales mientras los factores locales siguen siendo dominantes. El momentum económico y de beneficios junto con los cambios en las políticas monetarias son determinantes para la rentabilidad regional. Veamos con detalle estos tres aspectos.

En primer lugar, el momentum económico medido por los Economic Surprise Index sigue una tendencia alcista. Japón es uno de los únicos países que está en terreno positivo. No sólo las “sorpresas” son fuertes, sino que los datos en sí mismos están mejorando.

En segundo lugar, el momentum de beneficios es muy positivo. Los “upgrades” superan a los “downgrades” en un ratio 2 a 1. Además, las estimaciones de crecimiento también son elevadas. Esperamos un crecimiento de beneficios alrededor del 40% para este año, seguida de un 18% adicional en el 2014.

Impulso de las reformas después de las elecciones de Julio

El tercer elemento son las políticas monetarias. Es cierto que las comunicaciones del Banco de Japón no han sido óptimas y han contribuido a la volatilidad del mercado. Más aún cuando no son capaces de garantizar el éxito del experimento Japón. Su carácter binario implica que pequeños cambios en las expectativas pueden generar un aumento desproporcionado de la volatilidad. Por otro lado, es probable que el Banco de Japón tome medidas adicionales ya que el entorno del mercado se ha desviado de sus expectativas iniciales.

Además, Abe es el primer interesado en recibir el apoyo de los mercados financieros en el periodo previo a las elecciones a la Cámara Alta del próximo 21 de julio. Las reformas estructurales que ha anunciado son un paso necesario para que la recuperación sea sostenible. No hay mucho detalle por el momento pero sabremos más de ello durante los próximos meses, especialmente después de las elecciones.

Para leer el informe completo, por favor pincha en el documento adjunto.