La publicación del IPC canadiense el martes (4%, por encima del 3,3% del mes anterior y también del 3,8% pronosticado por los economistas) tuvo un impacto amplificado sobre el mercado de acciones estadounidense, y es una muestra del nerviosismo respecto a la escalada en el precio del barril de crudo y el impacto que pueda tener sobre la inflación precisamente cuando los grandes bancos centrales (BCE y Fed) parecen estar acercándose al final de sus respectivos ciclos de subidas de tipos.

En su reunión de septiembre, el banco central canadiense (BoC) decidió, en línea con el australiano, no incrementar los tipos a pesar del encarecimiento del crudo y de la llegada, los dos próximos años, de más de 1,5 millones de nuevos residentes permanentes que dispararán el consumo y mantendrán la actividad en el mercado de propiedad residencial. Como en Europa y también en Estados Unidos, la curva canadiense está extremadamente invertida y la oferta monetaria se contrae fuertemente.

La lectura que el mercado hacía de la decisión del BoC y las implicaciones (positivas) que esta tenía respecto al cambio de rumbo en política monetaria en Estados Unidos y Europa ha quedado algo empañada después del dato de inflación canadiense.

Aunque todo apunta hacia un descenso continuado en los índices de precios a ambos lados del Atlántico, el recorte de producción de la OPEP+, el efecto base y -en el caso de EE.UU.- factores de carácter estacional y estadístico, han puesto en alerta a los inversores.

Si bien la publicación del dato canadiense ha supuesto cierta presión al alza sobre la rentabilidad de los bonos del Tesoro, su efecto no debería durar demasiado, aunque la volatilidad en la clase de activo puede permanecer elevada. El próximo dato de inflación de Estados Unidos (PCE de agosto), no se dará a conocer hasta el día 29, y se anticipa una continuación de la tendencia a la baja (del 4,2% al 3,9%), mientras que el IPC de septiembre se publicará el 12 de octubre.

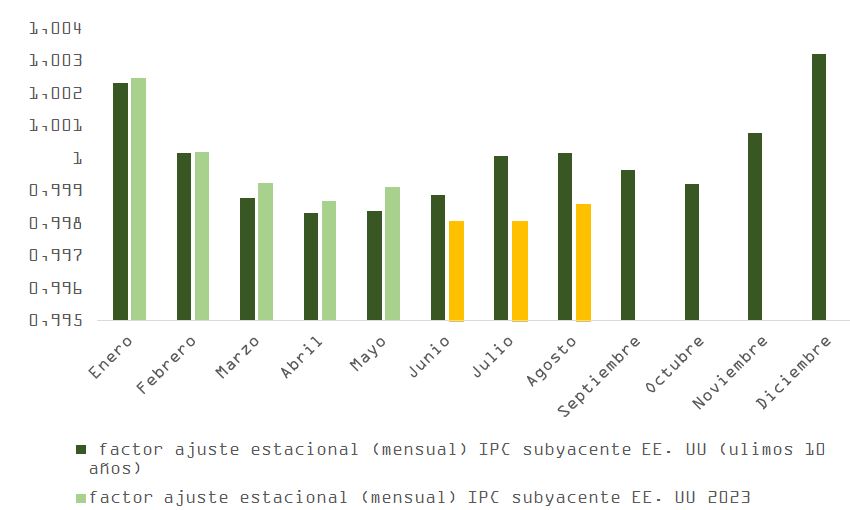

No obstante, los gestores seguirán con la mosca detrás de la oreja hasta entonces. El buen comportamiento del índice subyacente del IPC estadounidense en junio y julio (+1,9% en tasa mensual anualizada, en línea con el objetivo de la Fed), uno de los catalizadores del rescate de la tesis de “aterrizaje suave”, ha sido puesta en tela de juicio. Como se puede observar en la gráfica, el factor de ajuste estacional sobre la serie mensual, que desde enero hasta mayo se había ajustado a la pauta histórica, cae bruscamente en junio y julio permitiendo que el IPC subyacente anualizado regrese a la zona de confort del banco central estadounidense. Si aplicamos en esos meses el múltiplo de ajuste medio de los últimos 10 años, la foto se afea (3,29% en vez de 1,89% en junio y 3,82% en vez de 1,91 para julio).

A diferencia de lo que sucede con el PCE, el IPC no se revisa prácticamente nunca, y solo se hace cuando se producen cambios en los factores de ajuste estacional.

Una revisión al alza en las cifras de junio y julio o un multiplicador estacional más oneroso de septiembre a diciembre pueden presionar al alza la rentabilidad en el tramo largo de la curva, comprimiendo los múltiplos de valoración en bolsa.

Este escenario, que a corto plazo se asemejaría a un “no aterrizaje”, penalizaría tanto a la renta fija como a la renta variable, aunque el castigo sería mayor para esta última.

Si el crecimiento e inflación se mantienen por encima de lo que los banqueros centrales consideran adecuados, el inicio del ciclo de recorte de tipos se retrasará y el mercado podría incluso comenzar a descontar con más claridad subidas adicionales en Estados Unidos.

Esto es justamente lo que sucedió tras la reunión de la Fed, que, aunque -como se esperaba- no subió los tipos, sí hizo ajustes a sus pronósticos y anunció –como ya anticipamos en esta columna- una revisión al alza en el “punto” 2024 de su “mapa de puntos”. Los cambios en las trayectorias de crecimiento (2,5% vs. 1,0% en junio para el PIB 2023 y 1,5% vs. 1,1% para 2024), desempleo (3,8% vs. el 4,1% de junio para 2023 y 4,1% vs. 4,5% para el año que viene) e inflación (a la baja para 2023: 3,7% desde 3,9% y sin cambios en 2,6% para 2024) y la disposición de los “puntos” sugieren lo siguiente:

- Con la mediana de los “puntos” de 2024 habiendo pasado de 4,625% a 5,125% y con las mismas expectativas para la inflación del PCE, implícitamente se apuesta por tipos reales más altos que afectarán negativamente a renta variable, crédito y oro.

- La falta de consenso en el seno del banco central estadounidense, aunque mejora marginalmente respecto a junio, sigue siendo notable con 6 “puntos” por encima de la mediana de 5,125% y 9 por debajo, algo que denota la falta de visibilidad macro y que es habitual en los compases finales de un ciclo económico.

- Refrescando al alza los objetivos de crecimiento y a la baja los de desempleo, la Fed nos transmite que, a pesar de haber desplegado la campaña de tensionamiento monetario más rápida y agresiva desde los años 80, la economía de Estados Unidos mantendrá una velocidad de crucero tendencial. Sorprendente, cuando el nuevo índice de condiciones financieras presentado por la Fed en junio de este año se mantiene en zona restrictiva para el crecimiento y, tras el detallado informe de la Fed de Chicago que estima que el 50% – 60% del efecto de las subidas de tipos del mercado de trabajo está aún por llegar.

- En contra de la tesis de consenso de “aterrizaje suave” que maneja el mercado, Powell parece sesgarse hacia la de “no aterrizaje”, que a corto plazo debería incrementar la volatilidad en la renta fija y la renta variable (tipos más altos, más tiempo, con riesgo de subidas adicionales) aunque a medio plazo incrementa más los riesgos de desaceleración brusca o recesión leve (malo para la bolsa, bueno para los bonos largos).

Concluyendo, aunque la Fed se deja la opción de subir una última vez, la política monetaria es ya suficientemente restrictiva y probablemente hayamos visto el pico de este ciclo de tipos, siempre que no enfrentemos otro shock inflacionista o que las condiciones monetarias se relajen en exceso (aparentemente, la Fed no esta cómoda con diferenciales más estrechos y subidas adicionales en bolsa por derivadas hacia consumo e inversión).

La situación actual se asemeja al entorno de tipos “más altos, más tiempo” de 2006 – 2007; entonces la rentabilidad del bono del Tesoro se mantuvo cotizando en rango en un entorno de volatilidad más o menos elevada, hasta que los síntomas de enfriamiento en el mercado laboral no dejaban lugar a dudas. Esta pauta podría volver a repetirse en 2024.

La asimetría en rendimientos para los próximos 12 meses en bonos soberanos, el exceso de pesimismo en posiciones especulativas en torno al activo, el efecto diferido de la subida de tipos y el impacto puntual de aspectos técnicos que afectaron negativamente (rebaja de Fitch, emisiones de 1 billón de dólares por parte del Departamento del Tesoro) siguen ofreciendo un pronóstico razonablemente optimista para los bonistas.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera