Finalmente, Kamala Harris y Donald Trump medirán fuerzas en las urnas mañana, aunque se estima que 42 millones de estadounidenses ya han ejercido su derecho a través del voto adelantado. Teniendo en cuenta que las encuestas muestran que los candidatos están muy igualados, hacemos un último repaso a los posibles escenarios, según la opinión de las firmas de inversión internacionales.

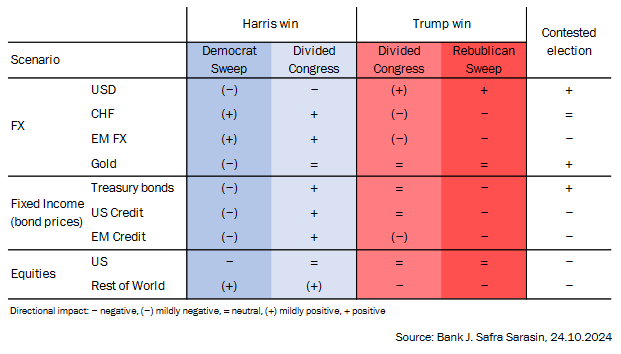

Los expertos de las gestoras coinciden en que el ciclo económico no cambiará el 6 de noviembre, el día después de las elecciones de EE.UU., pero sí reconocen que la combinación de políticas podría tomar un rumbo diferente, y los mercados financieros tratarán de ponerle un precio. “Hasta cierto punto, es posible que ya lo hayan estado haciendo, con las expectativas de tipos y el dólar subiendo a medida que las encuestas se han inclinado a favor de Trump, aunque los sólidos datos publicados recientemente probablemente expliquen la mayor parte de los movimientos. Hay que tener en cuenta que en este proceso electoral existe la posibilidad real de que el ganador de las elecciones no se conozca hasta dentro de algún tiempo. En nuestra opinión, se trata de un escenario con un riesgo de cola para nada desdeñable, y puede provocar un risk off en los mercados”, afirman los analistas de J. Safra Sarasin Sustainable AM (JSS SAM).

Principales consideraciones

La primera aproximación a estos escenarios nos la ofrecen justamente los analistas de JSS SAM, quienes consideran que el impacto de las propuestas de los candidatos variará mucho en función de la combinación de políticas que se siga y de cómo se estructuren.

Otro punto a tener en cuenta es que, según Salvatore Bruno, director adjunto de inversiones y director de gestión de activos de Generali AM (parte de Generali Investments), la política de ambos candidatos puede tener consecuencias inflacionistas precisamente por las opiniones diferentes que han roto el proceso de globalización deflacionista en un mundo multipolar e inflacionario.

“La guerra en Ucrania ha hecho que Europa sea más dependiente del Gas Natural de Estados Unidos, el cual, debe pasar por el Cabo de Buena Esperanza, una ruta claramente más costosa y larga que por el Canal de Suez. Además, hay que tener en cuenta los equilibrios internacionales, especialmente la tendencia de China, que se perfila como uno de los principales motores de un mundo multipolar. China influye cada vez más en los países emergentes y también en la transición energética”, añade Bruno.

Sobre cuál será la reacción del mercado, el experto de Generali AM reconoce que dependerá sobre todo del soporte que tenga el nuevo presidente a nivel del Congreso más que del nuevo presidente. “Recomendamos prudencia, pues siempre conviene recordar que el mercado tiende a tener una primera reacción más emotiva y luego tiende a estabilizarse y continuar más ordenadamente. centrándose en las repercusiones a medio y largo plazo de los resultados electorales sobre los fundamentales y la dinámica macroeconómica”, concluye Bruno.

En este sentido, Axel Botte, jefe de estrategia de mercado de Ostrum AM (affiliate de Natixis IM), considera que los mercados financieros parecen obsesionados, casi paralizados, por las próximas elecciones estadounidenses. “Las próximas elecciones estadounidenses suponen un riesgo para los tipos de interés a largo plazo que los bancos centrales se esfuerzan por contener. Los próximos días son cruciales para la dirección de los mercados en los próximos meses”, indica Botte, que hace referencia no solo a las elecciones sino, también, a las recientes publicaciones económicas y a la reunión de la Fed de esta semana.

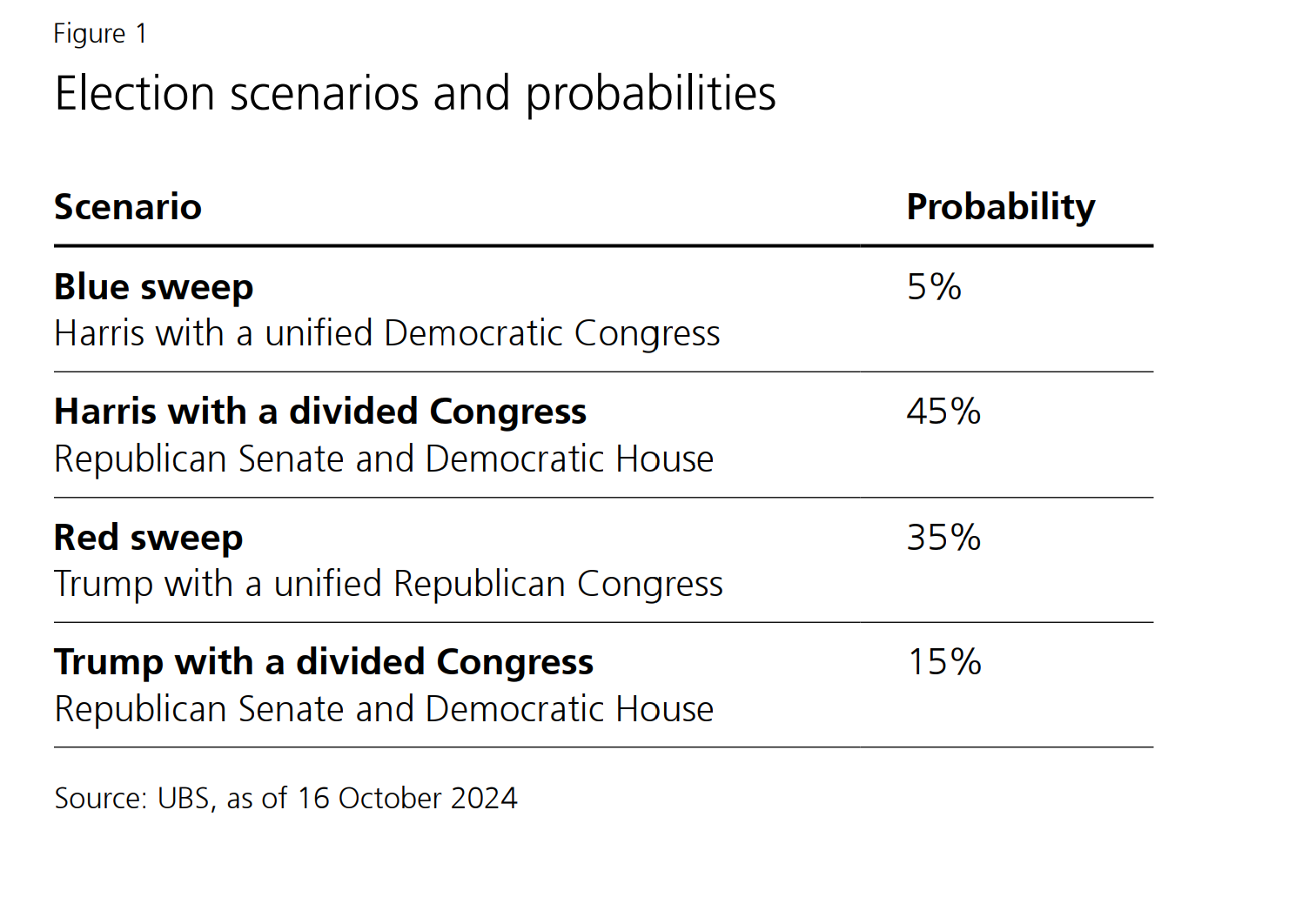

«Los giros a menudo dramáticos de la campaña de este año, así como el contraste de las propuestas políticas de los dos candidatos, añaden peso al acontecimiento del 5 de noviembre. Sin embargo, siempre hemos insistido en un punto muy importante: no mezcle la política con su cartera. Hasta ahora, este consejo ha demostrado ser acertado a pesar de la palpable angustia por el resultado de las elecciones: una cartera global 60/40 de acciones y bonos ha rendido un impresionante 11% en lo que va de año. Y aunque no recomendamos grandes cambios en su asignación estratégica de activos en relación con los posibles resultados de las elecciones, seguimos abogando por oportunidades tácticas para mejorar el rendimiento de su inversión o minimizar la volatilidad”, apunta Kurt Reiman, codirector de ElectionWatch, informe de UBS Global Wealth Management.

Un posible triunfo de Trump

Según la Tax Foundation, algunas de las propuestas fiscales de Trump -como hacer permanentes las deducciones por maquinaria, equipos e I+D- están bien diseñadas y podrían ayudar a impulsar el crecimiento a largo plazo. Otras, sin embargo, están mal concebidas y empeorarían el código tributario. “Peor aún, su dependencia de los aranceles para compensar parte del coste conlleva importantes riesgos a la baja. Los aranceles son una forma especialmente ineficaz y distorsionadora de recaudar ingresos, ya que generan pérdidas a los compradores nacionales que superan la suma de los beneficios para los productores y los ingresos arancelarios, al tiempo que invitan a represalias desde el exterior”, añaden desde JSS SAM.

Otro punto relevante, es la política fiscal. Según George Brown, economista senior de Estados Unidos de Schroders, si Donald Trump gana un segundo mandato y tiene un Congreso controlado por los republicanos con el que trabajar, es probable que las disposiciones de la TCJA se prorroguen más allá de 2025.

Por su parte, Kevin Thozet, miembro del comité de inversiones de Carmignac, señala que para la economía, un gobierno Trump 2.0 prolongaría el excepcionalismo estadounidense, impulsando la economía con esteroides hasta sus límites hasta que el punto de ruptura y la subida de tipos haga estallar las burbujas estadounidenses. “Mientras que un gobierno de Harris perseguiría un aterrizaje suave de la economía estadounidense y dejaría la oportunidad de brillar a otras regiones”, matiza.

Según Thozet, para los mercados financieros, un Trump 2.0 probablemente provocaría una rotación sectorial, de factores y de valores dentro de los propios mercados de renta variable estadounidenses. Mientras que considera que “un gobierno de Harris permitiría una rotación fuera de los mercados de renta variable estadounidenses”.

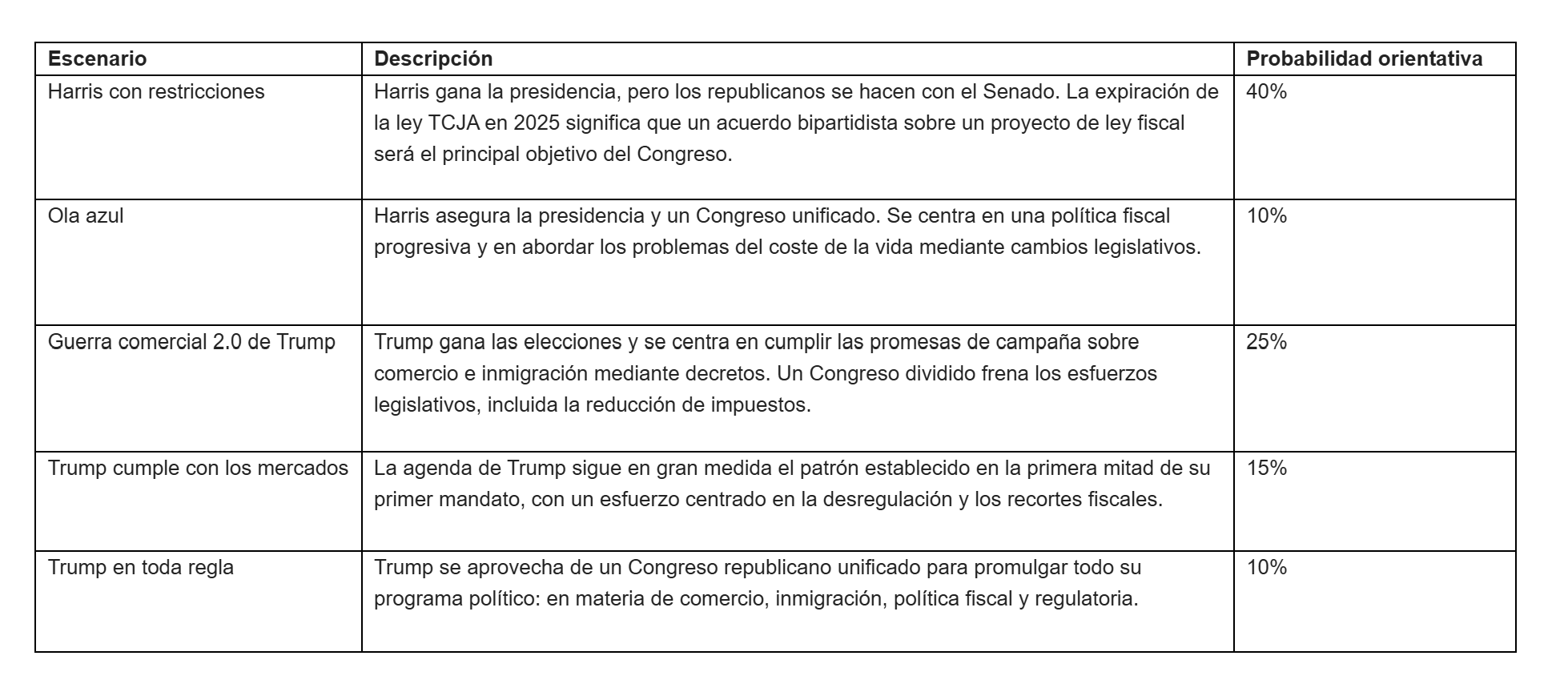

Por último Lizzy Galbraith, Political Economist de abrdn, sostiene que hay varias versiones potenciales de una presidencia de Trump, dependiendo del resultado del Congreso y de su estilo de gobierno. “Sin embargo, lo más importante es que gran parte de la agenda comercial de Trump puede aprobarse con decretos ejecutivos. Asignamos un 25% de probabilidad a la guerra comercial, un 15% a un resultado favorable al mercado que implique recortes fiscales y desregulación, y un 10% de probabilidad a un escenario potencialmente volátil que implique recortes fiscales, desregulación, proteccionismo y la politización abierta de la política monetaria”, afirma Galbraith.

¿Y si gama Kamala Harris?

Kamala Harris, por su parte, pretende reducir la desigualdad aumentando los impuestos a las compañías y a los ricos, bajando los precios de los medicamentos con receta y ampliando los créditos fiscales para las familias con rentas bajas. Sin embargo, algunas de las subidas de impuestos que propone podrían perjudicar a la competitividad estadounidense. Además, es poco probable que invierta la tendencia hacia un mayor proteccionismo. Al igual que las propuestas de Trump, las suyas probablemente aumentarían el déficit, aunque en menor medida.

El CRFB prevé que, con Harris, el déficit se mantendría en el 6,3% en el mejor de los casos, pero probablemente aumentaría al 7,2% y podría alcanzar el 8,3% en la próxima década. Con un Congreso dividido, es probable que ni Trump ni Harris apliquen sus planes en su totalidad. Esto hace que la expiración de la Tax Cuts and Jobs Act (TCJA por sus siglas en inglés) de 2017 a finales de 2025 sea crítica. Tanto la Cámara de Representantes como el Senado estarán dispuestos a prorrogar al menos algunos de los recortes, ofreciendo al próximo presidente una palanca para avanzar en un nuevo proyecto de ley en línea con sus promesas de campaña.

Sobre las políticas fiscales, Brown explica que si Kamala Harris gana la presidencia y los demócratas controlan tanto el Senado como la Cámara de Representantes, es probable que cambien las principales disposiciones de la TCJA. “La vicepresidenta Harris y sus compañeros demócratas han criticado con frecuencia el grado en que los recortes fiscales de 2017 favorecieron a los ricos y a las corporaciones. Aun así, Harris se ha comprometido a mantener la promesa del presidente Biden de no subir los impuestos a nadie que gane menos de 400.000 dólares al año. Cumplir esa promesa exigiría prorrogar algunas de las disposiciones de la ley de 2017 sobre el impuesto sobre la renta de las personas físicas”, comenta el experto de Schroders.

Asimismo, añaden que Harris también ha propuesto varios recortes fiscales nuevos para la clase media: “Es probable que la totalidad de los nuevos recortes fiscales propuestos por la vicepresidenta Harris solo se conviertan en ley si los demócratas obtienen la mayoría tanto en el Senado como en la Cámara de Representantes.En un gobierno dividido, con los republicanos y los demócratas teniendo cualquier combinación de control dividido sobre la Casa Blanca, el Senado y la Cámara de Representantes, el destino de los recortes de impuestos de 2017 probablemente será mixto, con algunas disposiciones que se les permita expirar, mientras que otras podrían ser prorrogadas o restringidas”.

En opinión de la experta de abrdn, Harris ha presentado una agenda política más expansiva que Biden, desde el punto de vista fiscal, y promete un paquete de desgravaciones fiscales, pero también propone un impuesto de sociedades más alto y una mayor regulación de ciertas prácticas empresariales. “Sin embargo, la candidata demócrata tendría dificultades para aplicar gran parte de esta agenda a menos que consiguiera un Congreso unificado. Consideramos que esto es poco probable y le damos sólo un 10% de probabilidades a este escenario. Aun así, un gobierno de Harris con un Congreso dividido, un escenario al que otorgamos una probabilidad del 40%, podría ser capaz de aprobar propuestas suavizadas de su agenda. El interés republicano en la desgravación fiscal por hijos y la reforma de la inmigración hace posible un acuerdo bipartidista”, comenta Galbraith.

Para Greg Meier, economista senior de Global de Allianz Global Investors, hay tres principales canales en los que las políticas de la vicepresidenta Kamala Harris y del expresidente Donald Trump afectarán los mercados: el crecimiento económico, la inflación y la demanda de activos refugio. “Dado nuestro supuesto de un gobierno dividido, creemos que una segunda presidencia de Trump podría significar una debilidad en las acciones internacionales y de EE. UU., pero con apoyo al dólar estadounidense y al oro, mientras que las implicaciones para los bonos del Tesoro de EE. UU. son menos claras. Con Kamala Harris probablemente continuando al menos algunas de las políticas del presidente Joe Biden, el impacto en el mercado si ella gana podría ser más neutral, con posible apoyo para las acciones estadounidenses y las materias primas”, afirma Meier.