La economía global ha aguantado hasta ahora mejor de lo esperado el ciclo de subidas de tipos de interés más agresivo de la historia, apoyada en la resistencia del consumo y el mercado laboral en los países desarrollados, por lo que desde M&G Investments consideran que, pese a las dificultades, el “aterrizaje suave” al que aspiran los bancos centrales podría alcanzarse, según señalaron las dos directoras de inversiones del área de renta fija de la gestora, Ana Gil y Pilar Arroyo.

En un análisis de perspectivas de cara a los últimos meses de 2023, Gil y Arroyo destacaron sin embargo tres escenarios que es necesario seguir de cerca para poder analizar la situación: los tipos de interés reales, los ciclos de impagos de bonos high yield (HY) estadounidenses y europeos y la crisis del sector inmobiliario en China y sus posibles repercusiones.

“Tradicionalmente, cuando la tasa de interés real (es decir la nominal menos la inflación) se ha acercado a niveles del entorno del 3%, las economías han entrado en problemas”, explicó Arroyo, porque se trata de un tipo de interés ya bastante restrictivo para la economía.

“Por eso, en este primer gráfico sobre los tipos reales y las recesiones en Estados Unidos titulamos preguntándonos si puede producirse al final un error de cálculo de los bancos centrales. Aunque los tipos nominales no sigan subiendo, si la inflación baja, el tipo de interés real sube. Todavía estamos lejos del 3%, pero nos preocuparía si hubiera un repunte de la inflación al alza, algo muy comentado estos días ante la subida del precio del petróleo”, añadió.

En Europa, si bien hay más margen de subida de tipos, porque el BCE empezó más tarde y los tipos reales están más lejanos de este 3%, los datos del PMI de servicios de la eurozona, que cayó por debajo de 50 en agosto, apuntan a una recesión. En opinión de la experta, uno de los principales problemas del BCE es que la inflación está contenida en algunos países de la eurozona pero en otros sigue en un 8%, lo que obliga a la entidad a seguir esta evolución muy de cerca.

Crédito corporativo

Por su parte, Ana Gil recordó que una de las consecuencias del ciclo de subidas ha sido el endurecimiento de la financiación a las empresas. “En concreto, las empresas de high yield han pasado de poder financiarse al 4 o 5% hace escasos dos años a tener que financiarse a día de hoy al 8 y 10%. Por eso la pregunta es cuánto van a poder aguantar con estos costes tan altos si al final la economía se frena y empiezan a verse afectados sus márgenes, que hasta ahora han aguantado tan bien”.

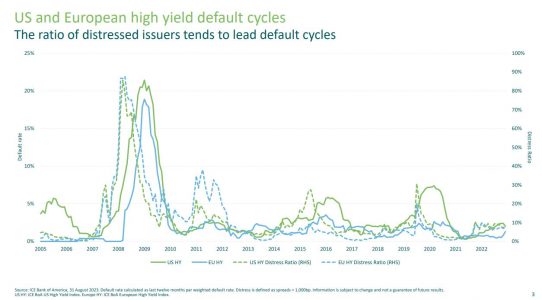

Para predecir los defaults a 12 meses, el mejor indicador representa según la experta la tasa distressed, que captura aquellas empresas en el mercado que están cotizando con un spread de crédito de más de 1.000 puntos básicos (frente a una media en el mercado HY actual en torno a unos 400 puntos básicos). “Si nos fijamos en la tasa distressed, vemos que ya empieza a subir en 2022 y, un año después, en 2023, hemos visto un repunte en los defaults en Estados Unidos. La pregunta es si esto se va a replicar en el mercado europeo, donde si se mantiene esta correlación todo apunta a una tasa de impagos de 3 al 4% de aquí a 12 meses”, indicó.

No se trata de una tasa elevada en comparación histórica y es consistente con la tesis del soft landing. “Ahora mismo el mayor riesgo en nuestra opinión es el de refinanciación y la persistencia de los tipos en niveles tan elevados puede ser muy peligroso en los próximos meses, porque el grueso de la refinanciación para las empresas del HY viene en 2025-26, cuando se producirán los principales vencimientos tanto en Europa como EE.UU.”, dijo Gil.

Las valoraciones están bastante ajustadas y, en el contexto de una recesión, aunque sea suave, el nivel de spreads es muy vulnerable a un repricing. “No obstante, para el inversor que busca carry, en la parte de las duraciones más bajas ofrece carry muy atractivo sin asumir demasiado riesgo de crédito”, añadió.

El papel de China

La situación de los bonos HY distressed en el sector inmobiliario chino ha causado mucha incertidumbre en agosto, sobre todo porque los problemas no solo provienen esta vez de compañías privadas, sino también públicas.

“Muchos bonos están cotizando a nivel distressed: a 1 de septiembre, un 89% de los bonos inmobiliarios HY chinos están cotizando prácticamente metiendo el precio en default”, explicó Arroyo. El sector es tan importante para China porque representa en torno a cuarto del PIB del gigante asiático, es decir que sus problemas impactan de forma directa en la tasa de crecimiento del país.

La buena noticia, según la experta, es que los efectos han sido limitados al sector inmobiliario y en cambio no se han visto afectados ni el tecnológico ni los bancos chinos. En cuanto al contagio a otras regiones, sólo se han visto golpeados algunos países asiáticos y africanos, sobre todo los que exportan petróleo a China, como Angola o Nigeria.

Los mercados emergentes captaron un gran interés en el segundo trimestre del año, y la renta fija emergente lleva buenos rendimientos este año, un 7% en divisa local y entre un 4% y 5% en divisa fuerte. “Las perspectivas económicas no son malas, y ya hay mercados que están bajando tipos. No obstante –añadió Arroyo- creemos que el comportamiento ha sido bueno para quienes están invertidos, pero las valoraciones ahora están más ajustadas, sobre todo en IG emergente. En HY todavía hay algunas oportunidades, pero lo principal es analizar país por país, porque son muy diversos. Por ejemplo, en contraste con los que exportan petróleo a China, los que lo hacen a EE.UU., como México, están teniendo muy buenos resultados”.