El verano en el hemisferio norte pasó en un instante, sin embargo, en 31 días pasaron muchas cosas que hicieron que el parate para la playa no pasara desapercibido, dice un análisis de J.P. Morgan Private Bank.

El S&P 500 alcanzó su trigésimo octavo máximo histórico en julio (con un retorno del 19 % en el año) antes de un retroceso del -8,5 % en agosto. Pero el latigazo fue de corta duración. Las acciones se recuperaron rápidamente y se asentaron solo un 1 % desde los máximos históricos. Aparte de las acciones, quizás la noticia más importante de este periodo para los inversores es que la Fed está ahora (finalmente) preparada para reducir las tasas, dicen los expertos de J.P. Morgan.

Tres momentos que definieron agosto

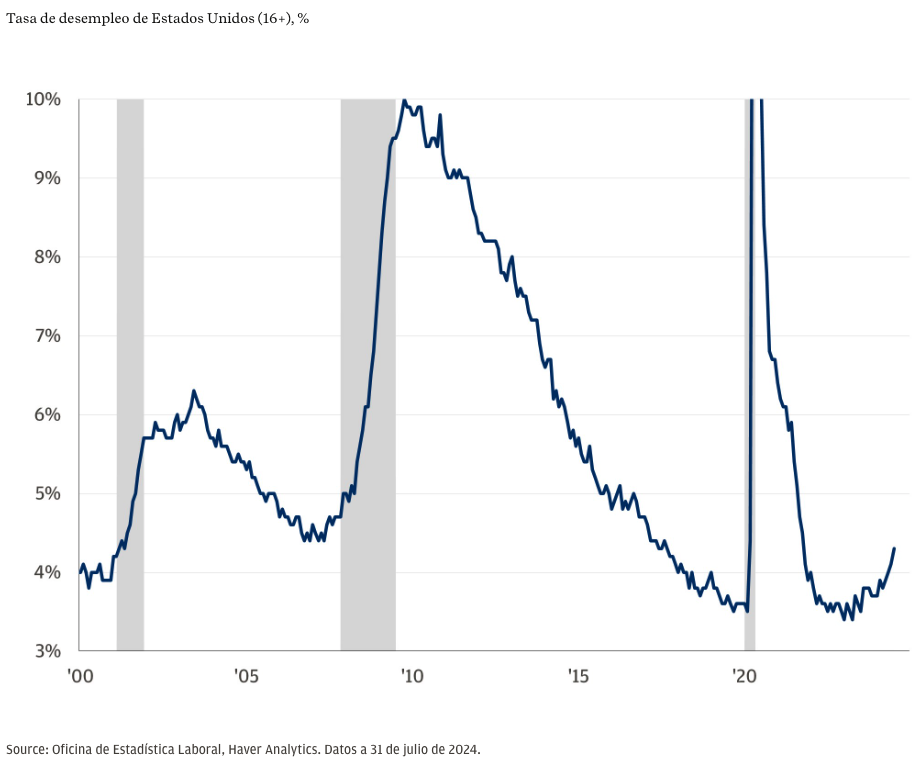

1. La tasa de desempleo aumentó.

El informe del mercado laboral de julio, publicado el 2 de agosto, no alcanzó las expectativas en casi todas las métricas. Cabe destacar que la tasa de desempleo aumentó del 4,1 % al 4,3 % en junio, lo que desencadenó la ominosa “regla de Sahm”, que a menudo coincide con las recesiones, asegura el banco.

Los activos de riesgo globales sufrieron en los días posteriores a la publicación de los resultados, y la relajación de las populares “bicicletas financieras o carry trades” exacerbaron los movimientos.

El índice VIX, una medida de la volatilidad implícita del S&P 500, se disparó a niveles observados solo durante el inicio de la pandemia del COVID-19 y las etapas de la crisis financiera mundial. Las acciones de todo el mundo se desplomaron, mientras que los bonos básicos, que demuestran sus características defensivas, repuntaron.

Los datos del mercado laboral de julio dejaron una cosa clara: el estado del mercado laboral es de mayor preocupación que la inflación. Esto, y las ventas masivas de activos de riesgo, enviaron un mensaje claro a la Fed: lo mejor es no andarse con rodeos y ver qué pasa, qué aspectos o consecuencias podrían tener una mayor debilidad en los mercados o en la economía, agregaron.

La tasa de desempleo aumentó

2. Los inversores compraron la caída.

Utilizar las retracciones del mercado bursátil para aumentar la exposición a la renta variable puede ser una estrategia poderosa, especialmente para aquellos que se encuentran al margen con posiciones en exceso de efectivo, dice el informe firmado por Sarah Stillpass, Global Investment Strategist.

La caída de agosto fue del -8,5% con respecto a los máximos de julio y, desde los mínimos, el S&P 500 ha subido un 7,5%, lo que para el banco estadounidense «no está nada mal» y explican los expertos que la rentabilidad media del S&P 500 doce meses después de una contracción del 5 % es de casi el 12 %, y los mercados son más altos casi el 75 % del tiempo.

«Esta vez parece que los inversores hicieron sus deberes. Las operaciones activas en nuestra plataforma aumentaron un 55 % durante la liquidación de agosto, y más del 70 % de las operaciones fue comprar acciones. Creemos que el mercado alcista tiene margen para funcionar. De hecho, el mercado alcista medio dura 46 meses (aproximadamente tres veces más que el mercado bajista medio). La actual carrera alcista del S&P 500 es de solo 22 meses. Si simplemente cumpliera con la mediana histórica, eso significaría que podría extenderse durante dos años más», agrega el informe.

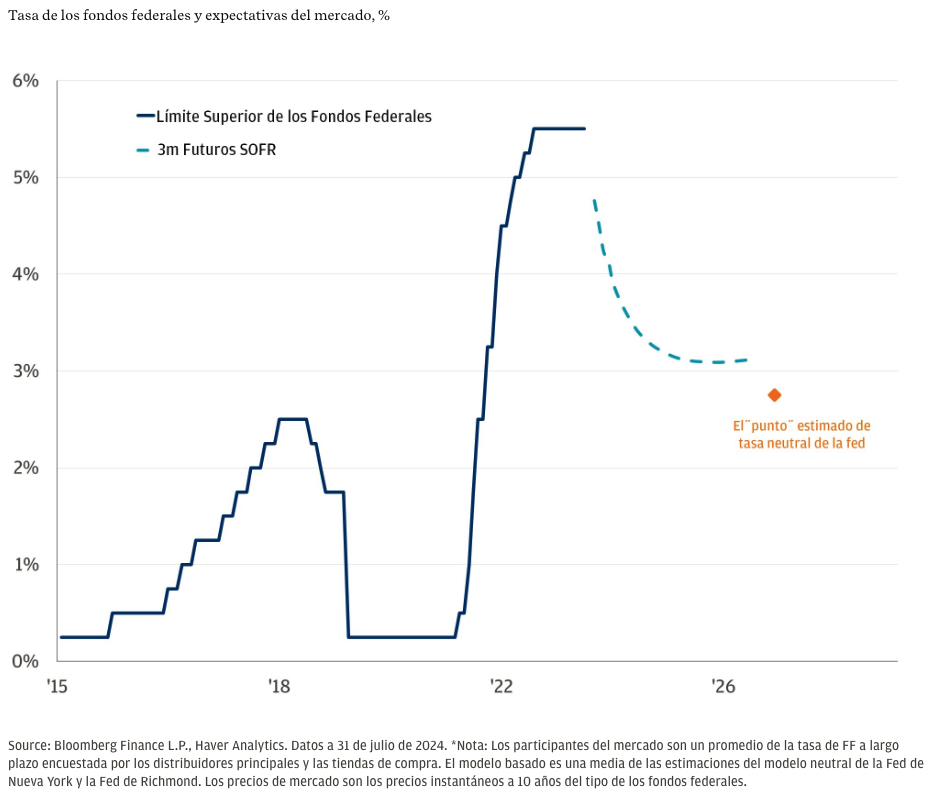

3. La Fed anunció un cambio de tendencia en la política monetaria

«Ha llegado el momento de que la política se ajuste», declaró el presidente de la Fed, Jerome Powell, en el simposio de Jackson Hole. Aunque el ritmo y la magnitud pueden variar, la dirección es clara: las tasas oficiales están bajando. Los recortes de tasas deberían apoyar la economía y el mercado laboral incentivando más actividad en áreas como vivienda, sector automovilístico y mercado de capitales.

Si hay algo que los inversores deberían saber sobre el recorte de tasas en ciclos pasados, es que es probable que el efectivo tenga un rendimiento inferior a medida que bajen. El efectivo ha desempeñado un papel noble en las carteras en los últimos dos años y es una parte necesaria de cualquier estilo de vida. Pero incluso si las tasas oficiales se estabilizan en un rango más alto que el último ciclo, los elevados rendimientos de efectivo de hoy en día no durarán para siempre, explican los expertos.

«Creemos que existen mejores oportunidades fuera del efectivo en la actualidad, especialmente para los inversores a largo plazo que buscan crecer y aumentar su patrimonio con el tiempo. Los bonos, por ejemplo, pueden proporcionar ingresos constantes y protección contra caídas, mientras que la renta variable puede ofrecer una revalorización del capital a largo plazo», dice el informe.

Comenzó septiembre y a pesar de la incertidumbre, los expertos creen que el ciclo debería impulsarse a través de un mercado laboral blando, el mercado podría tener mucho margen para ejecutarse y los inversores deberían evaluar el exceso de posiciones de efectivo a medida que la Fed se prepara para reducir las tasas de interés.

Para leer el informe completo se debe ingresar al siguiente enlace.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera