Tal como mencionábamos la semana pasada, el dato de creación de empleo estadounidense del mes de noviembre no aportó conclusiones claras respecto a las perspectivas a corto o medio plazo. Sin embargo, consolida la impresión de un enfriamiento paulatino, dejando satisfechos tanto a los bonistas, que no observan indicios de “reaceleración”, como a los accionistas, que tampoco encuentran razones para prever una ralentización inminente en la tasa de crecimiento. Esto, a pesar de que la encuesta entre familias presentó resultados más débiles, impulsando la tasa de paro hasta el 4,2%.

Las nóminas crecieron en 227.000 puestos, enmendando el registro irregular del mes anterior (+12.000) y situando la media móvil de los últimos tres meses muy cerca de las cifras de crecimiento en el empleo que han sostenido la economía estadounidense en los últimos dos años (160.000-170.000).

Con el desempleo por debajo del pronóstico de la Fed para fin de año (4,2% frente al 4,4%) y la inflación subyacente (PCE) por encima del objetivo, situada en el 2,6% para diciembre, lo lógico sería pensar que Powell no recortará 0,25% en su última reunión del año (18 de diciembre). No obstante, dado que los mercados ya descuentan este movimiento con una probabilidad implícita del 96,7%, el desenlace más probable parece ser una rebaja ahora, seguida de un compás de espera, ceteris paribus, hasta la primera reunión del próximo año (29 de enero).

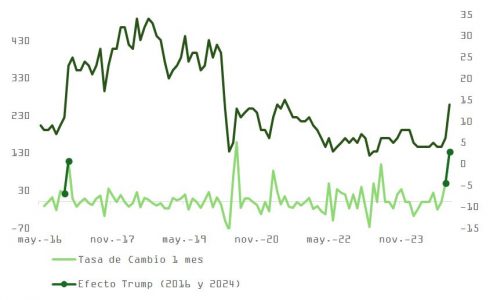

Parece la opción más prudente, dada la incertidumbre respecto a las primeras medidas de Trump, que probablemente se enfoquen en el ámbito del comercio internacional. También es la más razonable: Trump es consciente de que la inflación fue el principal factor detrás de su regreso a la Casa Blanca y tratará por todos los medios de evitar una repetición de lo sucedido en los últimos cuatro años. Esto incluye ser más cuidadoso con las sanciones comerciales, las deportaciones o los recortes de impuestos.

En este propósito, contará no solo con una exigua mayoría en la Cámara de Representantes, sino también con el apoyo de tecnócratas como Scott Bessent (quien ha sugerido públicamente que los aranceles son, ante todo, una herramienta de negociación), Kevin Hassett (quien, aunque menos explícito que Bessent, ha destacado el carácter puntual del impacto de los aranceles en los precios y, por ende, su limitada relevancia para la política monetaria) o Howard Lutnick, que deberían alertarlo sobre los riesgos implícitos en algunas de sus iniciativas.

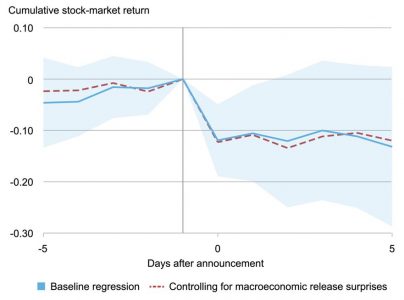

De hecho, es muy probable que estos asesores hayan compartido con el nuevo presidente el reciente informe publicado por la Fed de Nueva York, que evidencia el pernicioso efecto que tuvo la campaña arancelaria de 2018-2019 para la bolsa y la economía. Según este estudio, el impacto acumulado de los anuncios relacionados con sanciones comerciales entre China y Estados Unidos en ese periodo resultó en una caída bursátil del 11,5% en los días en que se comunicaron los aranceles. Esto equivale a una pérdida de valor de 4,1 billones de dólares, un efecto que, como muestra la gráfica, fue persistente en el tiempo y no se recuperó de inmediato.

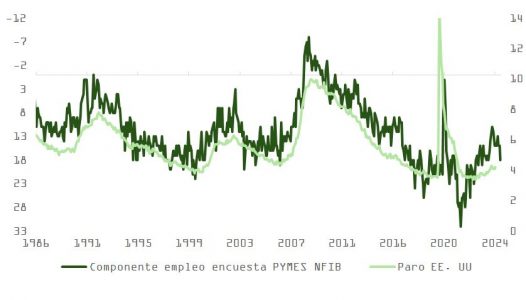

Mientras tanto, la actualización de la encuesta entre pymes (NFIB) demuestra cómo la victoria republicana ha activado el optimismo y la esperanza entre los empresarios, quienes son responsables de dos tercios del nuevo empleo creado en Estados Unidos. El informe de la NFIB cerró noviembre alcanzando los niveles más altos de los últimos tres años y medio. Asimismo, la encuesta de confianza entre CEOs apunta hacia un aumento en la inversión, mientras que las condiciones financieras respaldan una recuperación en los indicadores de actividad industrial. Como analizamos la semana pasada, esta recuperación también podría estar apoyada por la estrategia de incrementar el nivel de existencias en anticipación a los incrementos arancelarios.

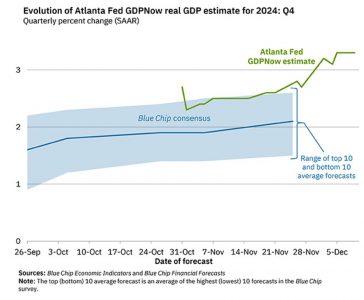

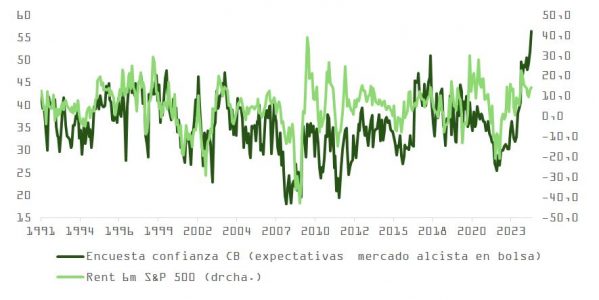

Aunque el empresario tipo que participa en la elaboración de la encuesta NFIB tiende a estar más alineado con el Partido Republicano que con el Demócrata (como sugiere esta gráfica), lo cierto es que los “instintos animales” que parece haber despertado Trump 2.0 podrían traducirse en una profecía autorrealizada, beneficiando las perspectivas macroeconómicas de Estados Unidos en el último trimestre de este año y el primero de 2025. Esta hipótesis se refleja, precisamente, en la discrepancia entre el modelo en tiempo real de la Fed de Atlanta para el cuarto trimestre y la media de estimaciones del consenso de economistas respecto al dato de cierre del año.

Con todo, y aunque el componente de renta equivalente al propietario (que representa casi un tercio del cálculo del IPC) mostró en noviembre una desaceleración muy marcada respecto al mes anterior, la inflación, tanto general como subyacente, ha repuntado y se mantiene por encima de los objetivos de corto y largo plazo de la Fed.

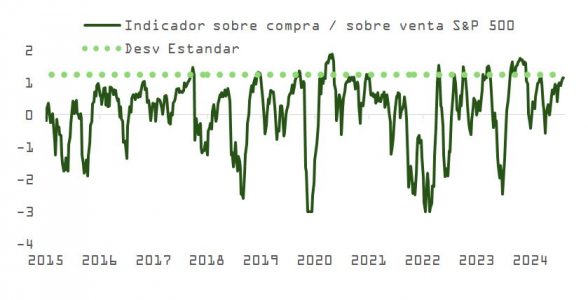

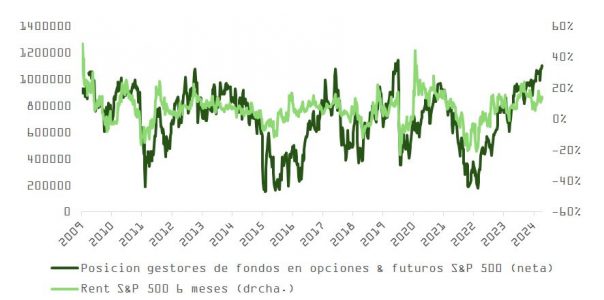

Un comentario de Jerome Powell durante la rueda de prensa posterior a la reunión de la próxima semana, en esta línea, podría obligar a los inversores a reconsiderar los dos recortes que actualmente descuentan para 2025. El pronóstico del mercado para los fondos federales, en torno al 3,75%, se encuentra 0,35 puntos porcentuales por encima del “dot plot” de diciembre 2025 (que se sitúa en 3,4%). En un mercado sobrecomprado y con un marcado optimismo, este podría ser el catalizador para una saludable toma de beneficios.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera