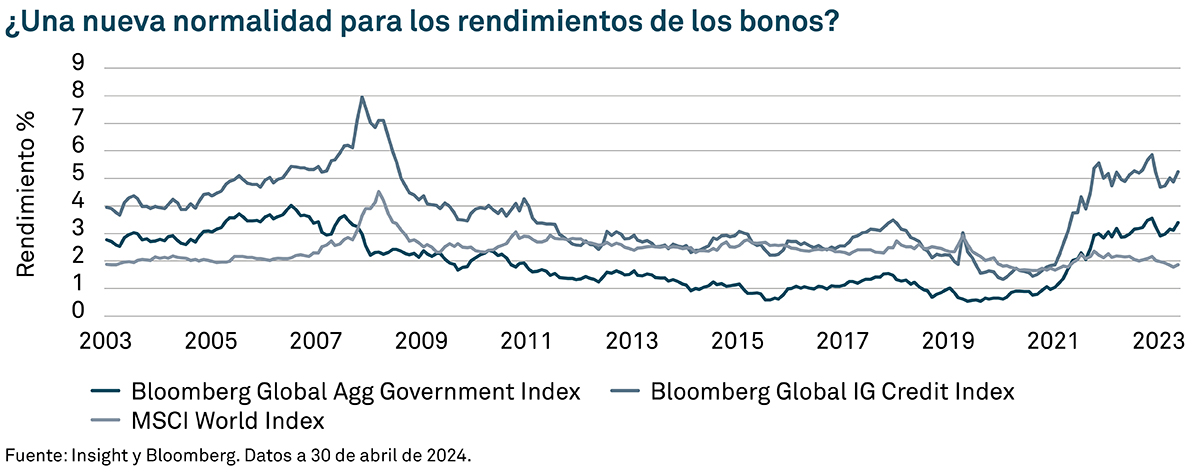

Con los rendimientos en niveles que no se habían visto desde antes de la crisis financiera mundial, ¿podría avecinarse una nueva edad de oro para los inversores en renta fija? En opinión del equipo de Insight Investment (BNY Investment), mientras los mercados alcanzan un punto intermedio en 2024, es un buen momento para aumentar las asignaciones a la renta fija.

«Ya que la era de bajos rendimientos que existió desde la crisis financiera mundial está llegando a su fin y los rendimientos de los bonos están volviendo a los niveles anteriores a la crisis, los inversores ya no necesitan arriesgarse a caídas del tipo de la renta variable o a sacrificar la liquidez para lograr sus objetivos de inversión. En pocas palabras, los rendimientos han vuelto y han llegado para quedarse», defiende desde la gestora.

Según su análisis, a pesar de algunos indicios de estabilización de la inflación y de relajación de las subidas de los tipos de interés a mitad de año (tanto el Banco Central Europeo como el Banco de Canadá bajaron los tipos en junio), los bancos centrales seguirán operando en rangos de tipos más altos en los próximos años. Nos parece que esto debería mantener elevados los rendimientos de los bonos.

“Es probable que los agentes del mercado tarden algún tiempo en acostumbrarse a la idea de que los tipos de interés extremadamente bajos no van a volver. Al fin y al cabo, algunos inversores nunca han conocido un periodo que no estuviera dominado por una política fácil de los bancos centrales y una flexibilización cuantitativa. Pero nos parece que es probable que el optimismo en torno a los recortes de tipos se vea atenuado por la persistencia de las presiones inflacionistas. La globalización, que había ejercido una presión considerable a la baja sobre los precios de los bienes, también está dando paso a una retórica cada vez más proteccionista, y creemos que este es uno de los factores que dificultarán a los bancos centrales volver a controlar la inflación de forma sostenida,” añaden desde Insight Investment.

Según observan, en el extremo más largo de las curvas de rentabilidad, la elevada emisión de deuda pública y la disminución de la proporción de deuda en los balances de los bancos centrales deberían mantener elevados los rendimientos. La gestora cree que, con el tiempo, esto se irá integrando lentamente en la psicología del mercado, manteniendo los rendimientos de los bonos en niveles similares a los observados antes de la crisis financiera mundial.

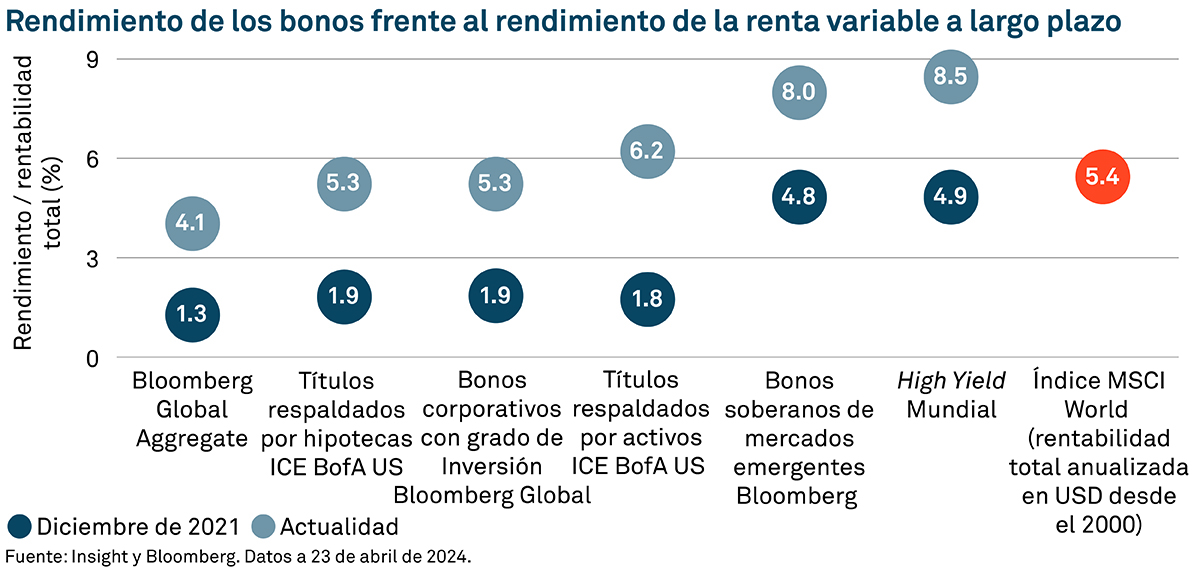

En este contexto, consideran que los objetivos de rentabilidad a largo plazo pueden alcanzarse únicamente con la renta fija. En su opinión, muchos segmentos de los mercados de renta fija ofrecen actualmente rendimientos comparables o incluso superiores a los rendimientos a largo plazo del índice MSCI World.

“Creemos que esto brinda la oportunidad de asegurar rendimientos a largo plazo similares a los de la renta variable, pero en mercados de renta fija y en sectores como el high yield mundial,” añaden desde Insight Investment.

Comprobación de volatilidad

Según argumentan, los rendimientos de los mercados de renta fija, basados en gran medida en los ingresos, suelen ser menos volátiles y más predecibles que otras clases de activos como la renta variable. En muchos casos, esto puede conllevar rendimientos fiables, menor riesgo de depreciación y ventajas de diversificación. «Una estrategia de gestión activa puede ofrecer a un gestor la posibilidad de añadir valor por encima de los rendimientos del mercado. Con los tipos bajos y la flexibilización cuantitativa ya en el pasado, la volatilidad puede ser estructuralmente mayor en los próximos años, y proporciona perturbaciones del mercado que los gestores pueden explotar. Cuanto mayor sea la flexibilidad ofrecida al gestor, más amplio será el abanico de oportunidades potenciales que podrá explorar», defienden desde Insight Investment.

Salud corporativa

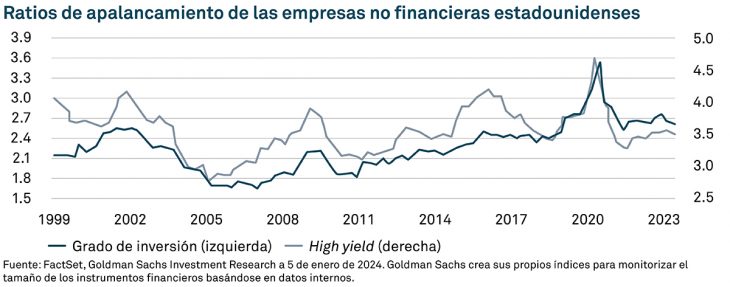

A nivel corporativo, muchas empresas están bien posicionadas en esta fase del ciclo, según Insight Investment. Los balances de las empresas parecen saneados, al igual que los perfiles de deuda. Los tesoreros de las empresas aprovecharon el bajo nivel de los tipos de interés durante la pandemia para asegurar unos niveles de financiación ventajosos durante un periodo prolongado. Esto ha aislado a muchas empresas de la subida de tipos, proporcionándoles tiempo suficiente para planificar unos costes de financiación más elevados.

“Como inversores globales, creemos que un mundo de renta variable cada vez más asimétrico hace aún más atractiva una asignación a la renta fija. Aunque el ascenso de los llamados “Siete Magníficos” ha reflejado un periodo de crecimiento excepcional de los beneficios, su predominio significa que muchos inversores en renta variable están ahora más concentrados de lo que creen», comentan los expertos de la gestora

Consideraciones sobre riesgos

Por último, otra consideración importante que hacen se centra en los riesgos: «Todos los mercados conllevan cierto grado de riesgo. Sin embargo, aunque los mercados de renta fija experimentan caídas periódicas, tienden a ser poco profundas y breves. Por ejemplo, la rentabilidad a largo plazo del high yield mundial ha sido similar a la de los mercados mundiales de renta variable. En general, esta clase de activos ha experimentado caídas menos pronunciadas y se ha recuperado más rápidamente que la renta variable».

Generación de ingresos

Por último, indican que a medida que los ingresos generados en los mercados de renta fija contrarrestan las caídas de los precios, según la compañía, esto crea una protección natural contra las caídas, siempre que los rendimientos sean suficientemente altos y exista un horizonte temporal suficientemente largo.

En su opinión, la deuda pública, y en cierta medida los mercados de crédito de alta calificación, tienen otro atributo útil. Por ello, explican, las recesiones económicas, cuando los mercados de renta variable suelen caer y las economías entran en recesión, suelen ser algunos de los mejores periodos para los rendimientos de la renta fija.

“Cuando los bancos centrales relajan su política para impulsar el crecimiento, los rendimientos de los bonos a más largo plazo suelen bajar, y esa bajada de los rendimientos se traduce en una revalorización del capital en los mercados de renta fija. La correlación negativa entre renta fija y renta variable durante las peores caídas de la renta variable significa que las inversiones en renta fija de alta calidad pueden ser un complemento a las tenencias en activos de mayor riesgo, como la renta variable», afirman Insight Investment.

En este sentido, los expertos de la gestora se preguntan: ¿Qué camino podrían seguir los inversores en renta fija? Su respuesta es sencilla: «En cuanto al mercado para el resto del año, creemos que el aumento de los rendimientos ha creado una oportunidad para asegurar flujos de ingresos atractivos a largo plazo. Con la vuelta de los rendimientos a los niveles anteriores a la crisis financiera, los ingresos deberían volver a dominar los rendimientos de la renta fija. En este contexto, también pueden construirse carteras de renta fija más personalizadas y sofisticadas para satisfacer los objetivos específicos de riesgo/rentabilidad de una amplia gama de inversores», concluyen desde Insight Investment.