Con el final de este ciclo económico mundial y el cambio de paradigma de inversión, hay un tema que ha captado cada vez más la atención de los mercados y los inversores. Para enmarcar este tema, incluso, ha surgido una terminología: «nearshoring», «reshoring», «onshoring», «supply-chain diversification», «friendshoring», «slowbalisation», «de-globalisation», incluso «re-globalisation.

El informe de Schroders, llevado a cabo por Andrew Rymer, estratega senior de la unidad de investigación estratégica de Schroders y David Rees, economista senior de mercados emergentes de Schroders, establece que «cualquiera que sea el término, todos ellos encierran alguna forma de disrupción potencial de la era de la globalización que comenzó a principios de los años noventa. La fragmentación de las distintas fases de producción, a menudo localizándolas en diferentes economías/geografías, aportó ventajas como reducción de costes, economías de escala, especialización y mayor eficiencia. La globalización supuso un cambio radical en la producción manufacturera, en la que China llegó a ser tan dominante que a menudo se la denomina “la fábrica del mundo”.

«La pandemia mundial de Covid-19 puso de manifiesto algunos de los riesgos y vulnerabilidades de este enfoque. Los bloqueos en China en 2020 fueron el comienzo de un periodo de varios años de cambios, dislocaciones y cuellos de botella a escala mundial. Además, las tensiones geopolíticas entre EE.UU. y China, anteriores a la pandemia, no hacen sino acentuar de nuevo estos riesgos».

Según Rymer y Rees, una respuesta natural de las empresas multinacionales consiste en diversificar y mejorar la seguridad de sus cadenas de suministro. Al comienzo de la globalización se daba prioridad a la eficiencia y los costes. Hoy en día, la atención se está desplazando hacia la resistencia y la fiabilidad. Con China ahora en el centro de la fabricación mundial, la pregunta natural para los inversores es qué economías y mercados de renta variable pueden beneficiarse de la posible alteración y reestructuración de la globalización. En última instancia, dado el dominio de China, es probable que cualquier cambio implique una reasignación de las cadenas de suministro fuera del país.

¿Qué economías podrían beneficiarse de los cambios o la diversificación de las cadenas de suministro?

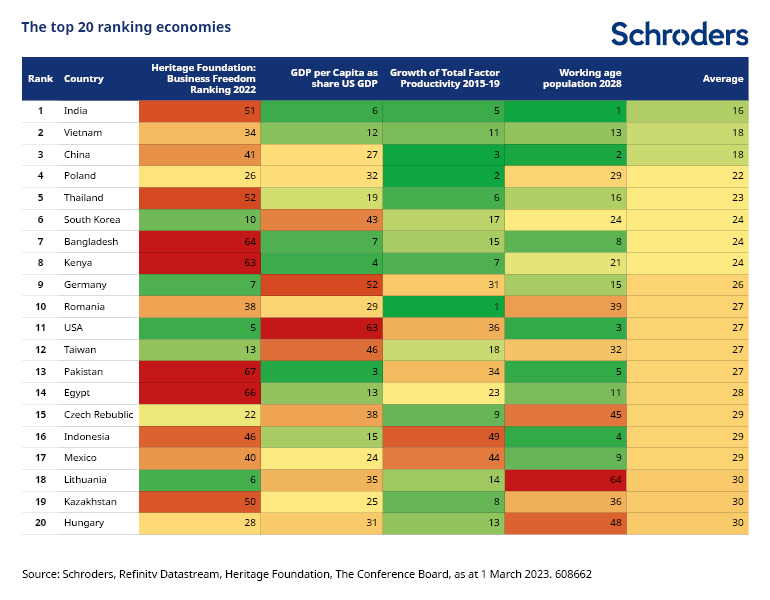

Según sus investigaciones, la mayoría de las 20 primeras economías pertenecen a mercados emergentes.

«Nuestro sistema de puntuación sugiere que India es el mercado más atractivo para las multinacionales que buscan diversificar su exposición al sector manufacturero. Para 2028 se prevé que ofrezca la mayor oferta de mano de obra en edad de trabajar. Otros factores que apoyan su clasificación son los costes laborales relativamente más bajos y la productividad relativamente alta, aunque esto se mide a nivel de toda la economía. La productividad de los sectores comercializables, como el manufacturero, es difícil de determinar y es probable que sea más débil. Sin embargo, India obtiene malos resultados en cuanto a libertad de empresa», explican.

Según sus datos, Vietnam es el segundo mercado en la clasificación. Unos costes salariales relativamente bajos, una productividad competitiva y su proporción de población en edad de trabajar hacen de esta economía un destino atractivo, aunque su clasificación en materia de libre empresa sea menos favorable.

Corea del Sur ocupa una buena posición, respaldada por su puntuación en libertad de empresa y productividad. Tailandia e Indonesia, países de la misma región, también figuran en la lista, con costes salariales y demografía favorables.

Los mercados frontera de Bangladesh, Kenia y Pakistán se sitúan entre los 20 primeros, en gran parte debido a sus bajos costes salariales y su favorable demografía.

«Los mercados de Europa Central y Oriental también figuran entre los 20 primeros. Encabeza la lista Polonia, pero también están presentes Alemania, Rumanía, la República Checa, Lituania y Hungría. La productividad es un factor importante en la clasificación de la mayoría de los mercados. La libertad de empresa también es un factor de apoyo», aseguran los expertos.

México, citado a menudo en relación con el nearshoring (externalización de producción con menores costes a países cercanos), ocupa el puesto 17º. Los salarios competitivos y la demografía son sus principales apoyos. Alemania y Estados Unidos también ocupan puestos relativamente altos, con altos niveles de libertad de empresa que compensan unos costes laborales más caros.

Por supuesto, un sistema de puntuación tiene sus limitaciones. Por ejemplo, no se tiene en cuenta la proximidad de México a Estados Unidos.

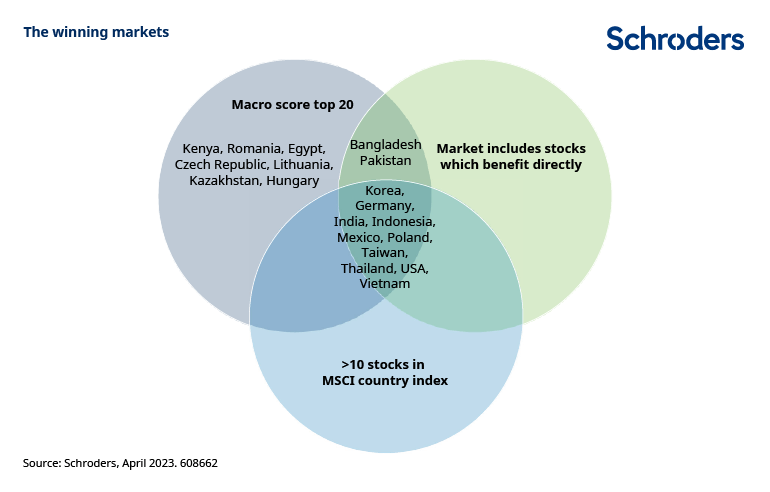

¿Cuáles son los posibles mercados ganadores?

El informe constata que las oportunidades difieren según el mercado. En los mercados desarrollados, las oportunidades pueden estar más relacionadas con la fabricación inteligente, centrada en la fusión de la fabricación y la tecnología. Por el contrario, las oportunidades en los mercados emergentes y en Vietnam (un mercado frontera para los inversores de renta variable) pueden estar más relacionadas con la fabricación intensiva en mano de obra.

«Cabe señalar que, si China se incluyera en este diagrama, figuraría en ese segmento central. Esto pone de relieve que China sigue siendo atractiva como destino manufacturero, incluso aunque algunas multinacionales puedan estar motivadas a reducir su dependencia de dicho país», puntualizan.

El gráfico que figura a continuación destaca los mercados de renta variable que pueden beneficiarse en términos de: un puesto entre los 20 primeros en nuestra evaluación económica, valores potencialmente beneficiarios y capacidad para construir una estrategia semi diversificada: más de 10 valores en un índice.

Los más beneficiados son Corea del Sur, Alemania, India, Indonesia, México, Polonia, Taiwán, Tailandia, EE.UU. y Vietnam.

¿Cómo aprovechar estas oportunidades potenciales?

Los expertos explican que el cambio de rumbo de la globalización es un tema en el que los gestores activos de mercados emergentes deberían estar bien situados para ser capaces de captarlo. La mayoría de los mercados señalados como ganadores son mercados emergentes y, al menos en teoría, puede adoptarse un enfoque activo para analizar de cerca y filtrar los valores relacionados con este tema. Esto también ofrece la posibilidad de moverse fuera del índice de referencia dentro de un país cuando se presenten oportunidades fuera de los índices de referencia estándar.

Además, prosiguen, existe la posibilidad de salirse del índice de referencia y añadir una exposición relevante en mercados frontera, en este caso Vietnam. Si bien la asignación sectorial puede tener sentido, también habrá que tener en cuenta factores y valoraciones específicos de las acciones. Ha habido cierta exageración en torno a este tema y el riesgo es que algunos precios de las acciones ya hayan descontado la futura oportunidad.

El estudio recoge que se trata de un ámbito en el que la selección activa de valores tiene potencial para añadir valor: evaluar las empresas con perspectivas favorables, basándose en esta tendencia, pero sin limitarse a ella, dondequiera que coticen, y hacerlo de una manera bien diversificada, que tenga en cuenta las limitaciones de liquidez y acceso. También será importante adoptar una flexibilidad adecuada para mirar más allá del índice de referencia, por ejemplo, hacia empresas más pequeñas y medianas, y también hacia mercados frontera, como Vietnam.

Como indica el informe de Schroders, la desglobalización parece que será un tema a largo plazo, de varios años. Habrá matices significativos en cuanto al impacto en los distintos países, sectores, industrias y valores. Su estudio ofrece un marco de partida para que los inversores comprendan algunos de estos detalles, y es necesario seguir trabajando en ello. Y, lo que es más importante, no señala un punto álgido en la economía china, como pone de relieve su clasificación en su ranking. Lo que está claro, sin embargo, es que el cambio de paradigma anuncia un cambio en la economía mundial que tendrá ramificaciones en los sistemas económicos y los mercados.