En opinión de Thomas Rutz, gestor del MainFirst Emerging Markets Corporate Bond Fund Balanced, pese a la desaceleración, la economía global aún se encuentra en un estado saludable y descarta una recesión en los próximos 12 o 18 meses. Según su escenario base, las materias primas pueden ofrecer rendimientos atractivos a los gestores, sobre todo confiando en que el mayor impulso de los mercado emergentes ayudará a que el entorno no se deteriore en exceso.

“Pensamos que las medidas de flexibilización de China comenzarán a tener impacto en la economía real a comienzos de la segunda mitad del año. El gobierno ha respondido adecuadamente y está estimulando la economía del país mediante la flexibilización de la política monetaria, el aumento de los préstamos bancarios y la reducción del impuesto a la renta personal. Además, consideramos que seguirá habiendo avances en el frente comercial entre Estados Unidos y China”, señala Rutz a la hora de explicar su escenario base.

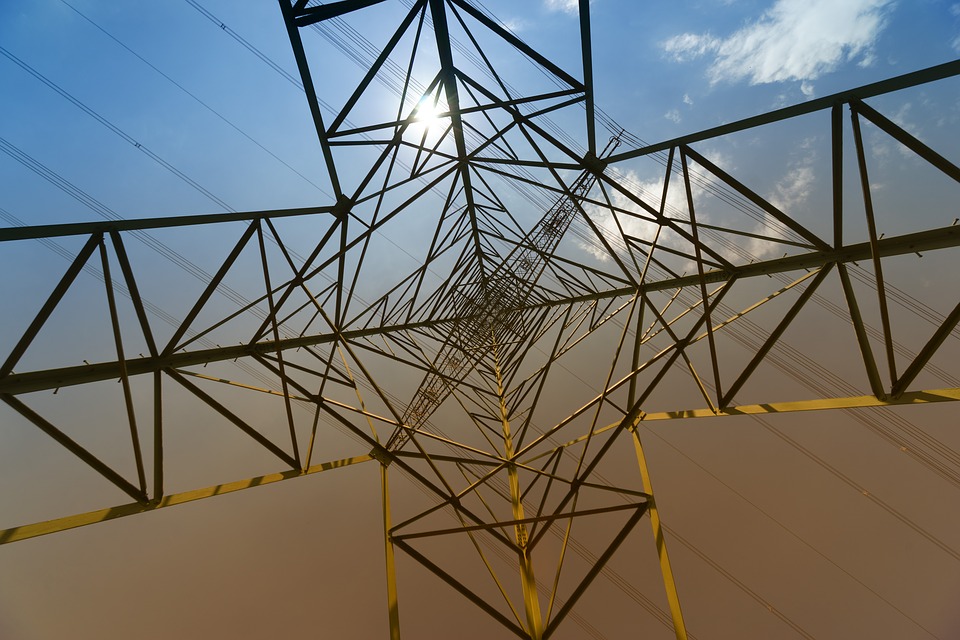

Con este telón de fondo, MainFirst AM es positivos con el sector de materias primas y, en particular, con las materias primas cíclicas, como los metales básicos e industriales. “Nos gusta el cobre y el níquel, que se utilizan en baterías y cableado eléctrico de vehículos, y que se beneficiarán del aumento en el número de automóviles eléctricos en el futuro. De hecho, creemos que los precios actuales no tienen en cuenta en su totalidad el aumento estructural de la demanda futura. El paladio es otro metal en el que vemos potencial, ya que su precio ha subido de poco menos de 1.000 a unos 1.500 dólares por onza en el transcurso del último año”, señala.

En cuanto a la energía, Rutz destaca que el petróleo se encuentra en unas valoraciones “insosteniblemente” bajas: el petróleo sufrió una corrección significativa desde octubre de 2018 hasta hacer suelo en diciembre en 43 dólares/barril, en el caso del WTI, y en 50 dólares/barril, en el caso del Brent.

En este sentido, considera que “los niveles por debajo de 50 dólares/barril y 60 dólares/barril, para WTI y Brent, respectivamente, son insosteniblemente bajos. A tales niveles, las compañías de esquisto de Estados Unidos están quemando efectivo y el margen para un mayor aumento del apalancamiento es limitado, ya que el impacto del mercado bajista del petróleo 2014-2016 todavía es visible en los productores de Estados Unidos. Además, la OPEP ya ha recortado 1,3 millones de barriles diarios, lo que debería ser suficiente para equilibrar el mercado dada la dinámica de la demanda actual. Pensamos que cualquier problema en el mercado petrolero será principalmente un problema del lado de la oferta y no creemos que la OPEP repita su estrategia fallida de 2014-2016, dadas las restricciones fiscales de Arabia Saudita y el resto de los países de la región MENA (Medio Oriente y norte de África). En este escenario, prevemos que el Brent se mueva en un rango de 65-70 dólares/barril”.

Por último, este gestor también destaca el oro como activo atractivo y defiende que el inversor debería considerar aumentar su exposición a él. “A pesar de nuestra perspectiva macro constructiva, pensamos que la volatilidad está aquí para quedarse. Teniendo en cuenta eso y nuestras expectativas de un dólar más débil y una política monetaria más acomodaticia en Estados Unidos, creemos que los inversores también deberían considerar aumentar exposición al oro como un activo para diversificar”, concluye.