El extraordinario rendimiento de las acciones tecnológicas de gran capitalización ha impactado en el comportamiento de los inversores, creando oportunidades y desafíos para la inversión sistemática, según concluye el noveno Estudio Anual de Inversión Sistemática Global de Invesco. El informe, basado en las opiniones de 131 inversores institucionales y mayoristas que gestionan colectivamente 22,3 billones de dólares, revela una creciente sofisticación en el uso de estrategias sistemáticas por parte de los inversores a medida que se adaptan a la dinámica de mercado compleja y cambiante.

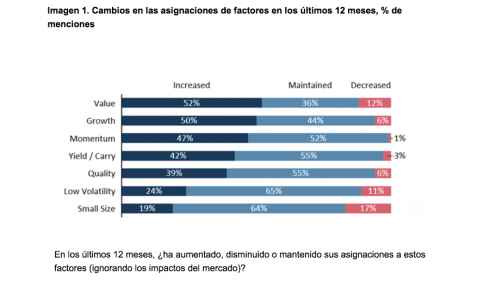

Invesco considera que los factores alineados con el éxito de grandes empresas tecnológicas, como momentum, crecimiento y calidad, han tenido un rendimiento excepcional en el último año, mientras que el valor ha quedado rezagado. Para la gestora, ahora, el riesgo de concentración ha impulsado un cambio, con más de la mitad (52%) de los inversores aumentando sus asignaciones a Valor en los últimos 12 meses en busca de una posible cobertura.

“El excepcional rendimiento en las últimas fechas de las acciones tecnológicas de gran capitalización ha llevado a los inversores a replantearse las estrategias de factores al observar desafíos en torno a la concentración, rotación de factores, gestión de riesgos y equilibrio de exposiciones. Estos desafíos han demostrado la necesidad esencial de la gestión de riesgos”, explica Georg Elsaesser, gestor de cartera sénior de Estrategias Cuantitativas en Invesco.

Según la gestora, la adaptabilidad ha permitido a los inversores sistemáticos tener un buen desempeño en este entorno. El informe muestra que en los últimos 12 meses, el 46% de los inversores sistemáticos han reportado un rendimiento superior en comparación con los enfoques activos tradicionales y las estrategias ponderadas por mercado, en contraste con un rendimiento inferior de solo el 8% y el 6% respectivamente.

Más sofisticación

La gestora explica que la necesidad de reaccionar rápidamente ha llevado a un aumento en el uso de técnicas que permiten a las carteras adaptarse inmediatamente a cambios repentinos en el entorno macroeconómico. Cuatro quintas partes (80%) de los encuestados mencionaron las estrategias de inclinación de factores como muy valiosas, mientras que el 67% destacó la importancia de los modelos de rotación de clases de activos y sectores.

El informe indica que el principal impulsor para la asignación proactiva de factores, citado por cuatro quintas partes (82%) de los inversores, es el deseo de adaptarse a los ciclos económicos. “Esto también se refleja en el reajuste de los pesos de los factores, con casi todos los inversores (91%) ajustando ahora sus pesos de factores con el tiempo, un aumento respecto a tres cuartos (75%) en 2023”, comentan desde la gestora

Para Elsaesser, “hemos visto un enfoque algo más aspiracional hacia los factores en los últimos años, reflejando una creciente sofisticación entre los inversores al traducir las características cíclicas de los factores en carteras de factores diversificadas”.

A medida que los mercados se vuelven más cambiantes, también disminuyen los horizontes temporales de los inversores, apunta la gestora. Mientras que el 40% de los inversores aún evalúan el rendimiento en un horizonte temporal estándar de 3 a 5 años, un tercio (32%) ahora usa un horizonte de 2 a 3 años, en comparación con menos de una cuarta parte (23%) en 2023.

Activos alternativos

Invesco ha observado una clara tendencia hacia las carteras de inversores sistemáticos más diversas, incluyendo un aumento significativo en el uso de estrategias de clases de activos alternativos. El estudio revela que el 40% de los inversores ahora aplican un enfoque sistemático a bienes raíces (vs. 31% en 2023), el 36% a productos básicos (vs. 26% en 2023) y el 34% tanto a capital privado como a infraestructura (vs. 32% y 28% en 2023 respectivamente)

Esta diversificación está permitiendo a los inversores construir modelos de asignación de múltiples activos más holísticos e integrados.

Un inversor institucional de Europa señaló: “Nuestro enfoque sistemático ahora abarca tanto activos líquidos como ilíquidos. Esta visión holística nos permite gestionar mejor el riesgo general de la cartera y captar oportunidades entre activos que antes podríamos haber pasado por alto”.

Sin embargo, sostienen desde lnvesco, la aplicación de estrategias sistemáticas a activos menos líquidos puede crear desafíos, particularmente considerando que las restricciones de liquidez se clasifican como la primera y cuarta consideración más importante para inversores institucionales y mayoristas respectivamente al construir carteras de múltiples activos.

Los inversores sistemáticos están abordando esto mediante el uso de herramientas como proxies líquidos o derivados, que les permiten ajustar la exposición general a clases de activos menos líquidos, como bienes raíces, manteniendo la capacidad de reequilibrar rápidamente.

“Tenemos herramientas sistemáticas para varias clases de activos, pero el desafío es la viabilidad cuando se identifican riesgos. Estamos desarrollando procesos para exposiciones ilíquidas que tengan umbrales de rendimiento y estrategias de salida similares a los activos líquidos”, explicó un inversor institucional norteamericano.

La revolución de datos continúa

La base del auge de carteras sistemáticas cada vez más diversificadas y sofisticadas es una revolución de datos que está transformando la forma en que los inversores toman decisiones de asignación. La disponibilidad de fuentes de datos cada vez más diversas para informar las asignaciones de cartera ha hecho esto posible.

Si bien los datos macroeconómicos (97%), los datos financieros fundamentales de las empresas (81%) y los indicadores de análisis técnico (76%) son los más utilizados, la integración de fuentes de datos alternativas también está ganando impulso, con una cuarta parte (23%) de los encuestados incluyendo datos alternativos como imágenes satelitales, datos de envíos e información meteorológica en sus modelos.

La IA también continúa ganando espacio. En comparación con otros estilos de inversión, las estrategias sistemáticas/de factores se consideran las más propensas a beneficiarse de la IA.

“La IA está evolucionando rápidamente de una herramienta periférica a una piedra angular de las estrategias de inversión modernas, y su capacidad para analizar enormes volúmenes de datos, identificar patrones, detectar tendencias y proporcionar ideas rápidas la hace ideal para la inversión sistemática. Sin embargo, persisten desafíos en torno a la calidad de los datos, la seguridad y la transparencia, así como la búsqueda de un alfa verdaderamente sostenible dentro de las mejoras de procesos basadas en IA”, concluye Elsaesser.