El conflicto en Oriente Próximo entró en una nueva fase tras la ofensiva de Israel en el paso de Rafah la semana pasada y el ataque de Irán hace un mes. Mientras miles de vidas se pierden y otras miles se truncan, los expertos intentan arrojar un poco de luz sobre las dimensiones de esta guerra y sus implicaciones para los inversores.

En opinión de Dennis Shen y Thomas Gillet, analistas de Scope Ratings, la probabilidad de un conflicto a gran escala en Oriente Medio es escasa, pero cualquier nueva escalada de las tensiones tendría consecuencias adversas significativas para los mercados de materias primas y la inflación. Aunque un enfrentamiento militar a gran escala entre Irán e Israel no es el escenario base de estos dos expertos, sí reconocen que la reciente confrontación entre Israel e Irán ha aumentado los riesgos para Oriente Medio.

Según su análisis, más allá de los esfuerzos realizados por las partes interesadas de la región, Estados Unidos y la Unión Europea, podemos extraer algunas conclusiones positivas del grado de moderación de las represalias iraníes para evitar una espiral perjudicial de conflicto con Israel. En primer lugar, señalan que los mercados del petróleo ya han descontado la prolongación de las tensiones y el elevado riesgo geopolítico, y los precios del Brent se sitúan en torno a los 90 dólares el barril.

“Sin embargo, cualquier nuevo recrudecimiento del conflicto en la región, aunque no llegue a ser una guerra regional a gran escala, podría tener importantes repercusiones económicas más allá de Oriente Medio. Lo haría a través de la subida de los precios de las materias primas, la interrupción de las rutas marítimas y los mercados financieros entrarían en una fase de aversión al riesgo”, reconocen Shen y Gillet. Y advierten de que si se produjera un conflicto a gran escala en Oriente Medio, podría verse afectado hasta un tercio de la producción mundial de petróleo y alrededor del 15% de la de gas natural.

¿Qué impacto tiene para los mercados?

Nadie duda que un recrudecimiento del conflicto tendría un impacto directo en la inflación, lo que truncaría los planes de los bancos centrales. “Cualquier agravamiento del conflicto en Oriente Medio podría obligar a los principales bancos centrales a aplazar y/o moderar futuras reducciones de los tipos de interés. Incluso si el BCE y otros bancos centrales comienzan a bajar los tipos oficiales a lo largo de este año, como se espera, la nueva normalidad de un Oriente Medio más impredecible hace surgir el espectro de un escenario parecido al de los años setenta, en el que los tipos se sitúen en un estado estacionario más alto. Una base de tipos más altos durante más tiempo y el riesgo de que los bancos centrales adopten medidas si la inflación sorprende al alza puede dar lugar a un mayor endurecimiento de las condiciones financieras a escala mundial”, apuntan Shen y Guillet.

Además, para estos expertos de Scope Rating, el contexto actual reafirma la importancia de los acontecimientos geopolíticos como principal reto crediticio a escala mundial. “La actual situación geopolítica entraña claros riesgos para el crédito soberano de Israel. Sin embargo, más allá de Israel, el aumento del gasto militar debido a los riesgos geopolíticos mundiales, las políticas fiscales anticíclicas que compensan la incertidumbre económica y los tipos de interés más altos y largos representan factores de riesgo más amplios para las calificaciones soberanas. Estos riesgos los hemos tenido en cuenta a la hora de adoptar una visión equilibrada de las calificaciones soberanas para 2024, pero la geopolítica sigue siendo una de las principales preocupaciones y es probable que siga siéndolo en las perspectivas crediticias para 2025”, insisten.

Por su parte, Claudio Wewel, estratega de renta fija para J. Safra Sarasin Sustainable AM, recono que, mirando en perspectiva lo ocurrido en abril, la escalada del conflicto en Oriente Próximo ha pesado también en el ánimo de los mercados y, en consecuencia, los mercados de renta fija y variable no han podido prolongar las ganancias de marzo, sino que han entrado en modo de consolidación. “El mercado global de renta variable cayó más de un 3% en abril, lastrado por el mercado estadounidense. Europa se mantuvo relativamente bien, y el mercado británico incluso registró sólidas ganancias”, señala.

Según su análisis, el entorno del mercado se volvió más difícil en abril, ya que el Conflicto en Oriente Medio se sumó que ya los mercados descartaron prácticamente la posibilidad de que la Reserva Federal de EE.UU. (Fed) lleve a cabo un primer recorte de los tipos de interés en junio.

“La renta variable ha registrado un buen comportamiento en lo que va de año, dado que los mercados prácticamente han descartado el riesgo de recesión. Sin embargo, la persistencia de una inflación elevada y la escalada de las tensiones geopolíticas en Oriente Próximo han provocado una corrección moderada en abril. Hasta el momento, los beneficios de las compañías estadounidenses se han mostrado sólidos en la actual temporada de presentación de informes de resultados. Pero esta situación aún podría cambiar, ya que faltan aproximadamente la mitad de los informes de resultados”, afirma Wewel.

En su opinión, a raíz de la reciente escalada del conflicto en Oriente Próximo y de las últimas impresiones sobre la inflación, las acciones corrigieron en la segunda quincena de abril. “Dada la oportunidad derivada de la debilidad temporal de los mercados financieros, hemos aumentado la renta variable y reducido los bonos con grado de inversión. En conjunto, la renta variable sigue ligeramente sobreponderada y la renta fija ligeramente infraponderada en nuestras carteras. La situación geopolítica se ha estabilizado y las perspectivas de crecimiento, junto con las perspectivas de beneficios, siguen siendo sólidas y apenas muestran signos de debilidad”, añade.

Irán y los riesgos de una escalada

A la hora de valorar en qué medida el escenario en Oriente Medio podría complicarse, los expertos apuntan hacia Irán. Según Nick Carter, general y asesor estratégico de Schroders, para entender la importancia de Irán en el conflicto actual en Oriente Próximo, es preciso mencionar que la desaparición del Estado de Israel ha sido una intención declarada del gobierno iraní desde la revolución de 1979. Y, por tanto, lo que Irán ha establecido desde entonces son milicias en los países que rodean a Israel: Líbano, Siria, Irak y Yemen. “Sin embargo, debido al lamentable estado de la economía iraní, provocado por el nivel de sanciones que se le han impuesto, no considero que en estos momentos exista un gran apetito dentro de Irán (o entre la población del país) por una confrontación regional con Israel. Pero no deberíamos tener ninguna duda sobre la amenaza que representa Irán”, asegura Carter.

En su opinión, si la política se torna belicista, existe un peligro real de error de cálculo. “Y si se produce una escalada injustificada, entonces el peligro es que podría llevarnos a un lugar al que no queremos ir. Así que, independientemente de que no a priori no se quiera la guerra, eso no significa que no vayamos a acabar en una guerra”, concluye.

Valtteri Ahti, estratega jefe de la gestora nórdica Evli, explica que el peor escenario habría sido una guerra entre Irán y Estados Unidos, que estima muy improbable. “Estados Unidos e Irán no quieren la guerra. El Presidente Joe Biden no quiere la guerra porque una subida del precio del petróleo sellaría su derrota en las elecciones presidenciales. El umbral para una guerra con Irán es también más alto que con Irak porque Irán puede desarrollar rápidamente armas nucleares. Irán no quiere una guerra con Estados Unidos porque sabe que perdería”, argumenta.

En su opinión, los mercados tienen esta misma visión ya que el día en que Irán lanzó un ataque aéreo contra Israel, el índice bursátil estadounidense S&P 500 cayó un 1,2%. “Por tanto, el mercado no ha reaccionado mucho a la crisis, lo que concuerda con la historia. Según LPL Financial, cuando se han producido conmociones geopolíticas similares, el movimiento medio de un día del índice bursátil S&P 500 ha sido un descenso del 1,1%”, matiza Ahti.

Contextualizando la económica de Oriente Medio

Según recuerda Ahti, Oriente Medio es una región importante desde el punto de vista económico y de mercado, ya que es un gran exportador de petróleo y gas. Alrededor de un tercio de la producción mundial de petróleo tiene lugar en Oriente Medio y el Norte de África. Qatar es uno de los tres mayores productores de GNL del mundo, junto con Australia y Estados Unidos.

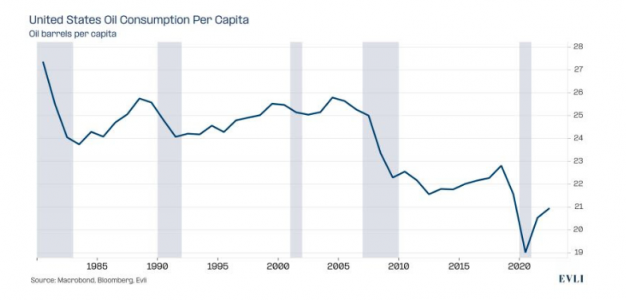

“La importancia económica de Oriente Medio ha disminuido a medida que el papel económico del petróleo se ha reducido con el tiempo. Por ejemplo, el consumo de petróleo del consumidor estadounidense ha disminuido casi un tercio desde 1980. En el mismo periodo, el PIB per cápita estadounidense se ha duplicado. La electrificación del transporte refuerza una tendencia ya existente de abandono de los combustibles fósiles”, afirma la estratega jefe de la gestora nórdica Evli.

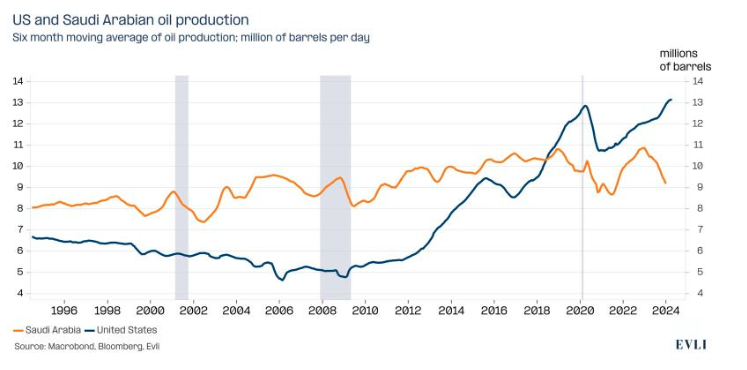

Otra razón de la decreciente importancia de Oriente Medio es el petróleo de esquisto, que ha creado un renacimiento del petróleo en Estados Unidos. «La producción de petróleo estadounidense cayó a un mínimo de poco menos de cinco millones de barriles diarios en 2007. Las últimas cifras muestran que la producción se ha más que duplicado hasta alcanzar los 13 millones de barriles diarios, lo que convierte a Estados Unidos en el mayor productor de petróleo del mundo. Los siguientes mayores productores son Rusia y Arabia Saudí, que produjeron alrededor de 10 millones de barriles de petróleo al día. Gracias al petróleo de esquisto, Estados Unidos se ha convertido también en uno de los mayores exportadores mundiales de GNL, frente a su anterior posición de importador», concluye Ahti.