Desde hace algo menos de seis meses, los mercados han empezado a anticipar con mucha fuerza la llegada de la inflación. Uno de los detonantes más potentes, que ha puesto a la Fed en modo más agresivo y que ha hecho saltar las alarmas entre los inversores, fue la llegada a la Presidencia estadounidense de Donald Trump, elegido en los comicios de noviembre y al frente del país desde el pasado enero. Sin embargo, al hablar de la tendencia reflacionista que vive el mercado, Paul Shanta, responsable de Retorno Absoluto en renta fija en Old Mutual Global Investors, es muy gráfico al recordar que la tendencia inflacionista va mucho más allá del político. “Trump no inventó la inflación en Estados Unidos”, decía con firmeza en el marco de un reciente evento celebrado por la gestora en Oxford.

“En 2014 ya empezamos a ver una subida de los salarios y en los servicios core en el país. La inflación ya estaba ahí antes de Trump”, recuerda. Las presiones comenzaron con los tipos en terreno negativo y, ya en julio del verano pasado, se disparó. Por eso para el experto, sería más apropiado decir que “Trump no puede hacer nada para contener las expectativas inflacionistas”, en lugar de afirmar que es él quien las genera.

Eso sí, los planes del presidente son inflacionistas: el proyecto para recortar los impuestos, el programa de infraestructuras y sus propuestas comerciales apoyarán esa subida de precios que ya era anterior a su llegada, dice el experto.

Sin embargo, el mercado no está poniendo en precio una mayor inflación –espera solo un 2% hasta 2026-, y ahí es donde desde la gestora ven oportunidades: Shanta explica cómo posicionan su fondo de deuda con estrategia de retorno absoluto para beneficiarse de este desequilibrio, con posiciones para beneficiarse de un repunte de la inflación en EE.UU. “Los mercados de tipos van por delante de ellos mismos”, comenta.

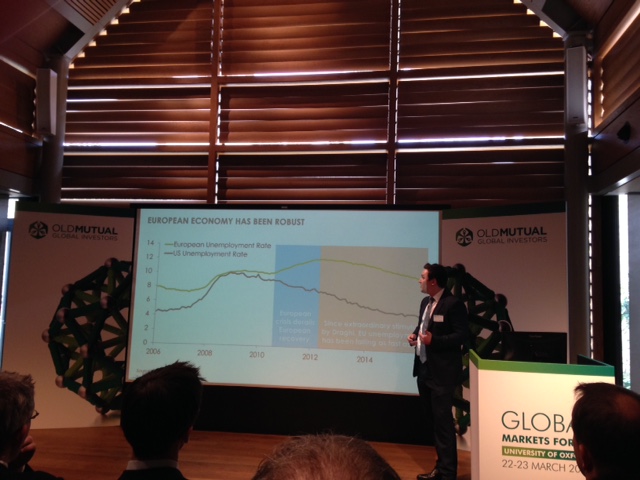

Sobre la situación en Europa, valora el trabajo de Draghi para conseguir, al igual que la Fed en EE.UU., que el paro esté cayendo en muchos países. Y advierte de que “la inflación no es solo solo una historia de EE.UU.”, puesto que los precios al consumo también están al alza, y en mercados como Italia, Francia, Alemania y España ya se alcanzan cifras del 3%. “Ya empiezan las presiones inflacionistas en Europa, con la inflación subyacente del área euro al alza”, insiste.

Sin embargo, también hay desequilibrios entre las proyecciones de los mercados (del 1,3% a finales de 2020, con 67 puntos básicos de subidas de tipos en ese periodo por parte del BCE), y la realidad (el BCE proyecta un 1,7%), de forma que algo falla. “No es consistente: las expectativas de inflación del mercado son demasiado bajas, mientras las expectativas de subidas de tipos son muy altas”. En la gestora tratan de aprovecharse de esas diferencias.

Llegada de turbulencias

En la conferencia, Mark Nash, gestor de renta fija multisectorial, advirtió de que, en renta fija, “los días de ganar dinero fácil se han terminado” y recordó que tras un entorno de rally en todos los activos (la renta fija dobló su valor en seis años), se avecina un momento de cambios, marcados por factores estructurales, que le hacen augurar volatilidad y turbulencias.

Entre esos cambios a tener en cuenta, el populismo ante problemas como los bajos salarios, la desigualdad o la inmigración; los cambios demográficos, con el crecimiento del envejecimiento y los ratios de dependencia; el nuevo papel de los bancos centrales… “Los activos financieros se verán impactados: vienen muchas turbulencias”.

Por Alicia Miguel Serrano

Por Alicia Miguel Serrano