Con unos 50 billones de dólares en circulación, la deuda pública de los mercados desarrollados representa alrededor de una quinta parte de los mercados mundiales de renta fija y variable. Dada esta importante cuota de los mercados financieros y la importancia de las consideraciones medioambientales, sociales y de gobernanza (ESG) para los inversores, se podría creer que la integración de los factores ESG en el análisis de la deuda pública estaría muy avanzada. Pero este no es el caso. Este artículo describe cómo integramos los criterios ESG en el proceso de inversión de la deuda pública de los mercados desarrollados en NN Investment Partners.

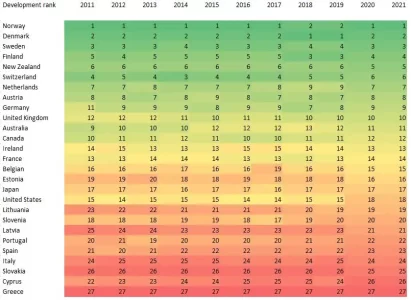

Hay varias razones por las que resulta difícil integrar el análisis ESG en las estrategias de la deuda pública. La primera es la actualidad de los datos ESG. Los datos brutos que se utilizan generalmente en el análisis ESG soberano provienen principalmente de fuentes públicas como los indicadores de gobernanza del Banco Mundial y los datos proporcionados por organizaciones no gubernamentales como Transparencia Internacional y la Universidad de Harvard. Estos datos suelen publicarse con un retraso considerable y, en el caso de los países desarrollados, suelen ser estables durante un periodo prolongado. Como ejemplo, la figura 1 muestra la clasificación -bastante estable- de los países desarrollados según la puntuación de desarrollo de NN IP, un indicador ESG propio que se basa en una amplia gama de factores E, S y G. Sabiendo que el rendimiento relativo de los bonos es mucho más volátil, podemos concluir con seguridad que hay muchos otros factores en juego.

Figura 1: Clasificación de los países según la puntuación de desarrollo de la PI de NN

Fuente: NN Investment Partners (2022)

Fuente: NN Investment Partners (2022)

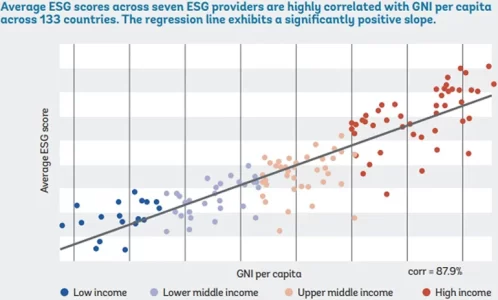

En segundo lugar, la integración ESG da lugar a un dilema ético. Los países con mayor renta per cápita tienden a tener mejores puntuaciones ESG. El gráfico 2 muestra que los países emergentes y los desarrollados relativamente pobres suelen tener las puntuaciones más bajas. En su publicación de 2020 ‘Demystifying Sovereign ESG’, el Banco Mundial muestra que este «sesgo arraigado en los ingresos» puede verse en las puntuaciones ESG calculadas por varios de los principales proveedores de ESG soberanos. Una consecuencia negativa de este sesgo es que los flujos de capital impulsados por estos factores tienden a alejarse de los países más pobres. Con un mundo que se enfrenta a retos como la pobreza y el cambio climático, es importante que la financiación se dirija a donde realmente se necesita.

Figura 2: Relación entre la RNB per cápita y las puntuaciones medias en materia de ESG

Fuente: Banco Mundial (2021)

Afrontar estos retos es crucial para los inversores en deuda pública interesados en la sostenibilidad. Estamos convencidos de que los gobiernos que salvaguardan el desarrollo sostenible a través de la legislación y de instituciones sólidas estarán bien situados para guiar a sus sociedades y economías hacia un futuro sostenible y, por lo tanto, serán capaces de pagar el servicio de su deuda, al igual que creemos que los modelos empresariales sostenibles y la buena gobernanza afectan favorablemente a la rentabilidad ajustada al riesgo a largo plazo de los bonos y las acciones de las empresas.

Cómo integramos los factores ESG

NN Investment Partners utiliza una serie de técnicas para hacer frente a estos retos en sus inversiones en deuda soberana. En resumen, incorporamos big data para asegurarnos de que utilizamos información actualizada sobre los perfiles ESG de los países. Además, incluimos elementos prospectivos para garantizar que nuestras puntuaciones ESG reflejen las características de sostenibilidad de los países a lo largo del plazo de sus reembolsos de deuda, y no sólo en el pasado. Por último, también tenemos en cuenta el progreso de un país en comparación con sus pares: a un país que está mejorando en un área concreta se le asigna una puntuación más alta, mientras que la falta de progreso o el deterioro se traduce en una puntuación más baja.

Evaluación de los países

Nuestra evaluación de los países desarrollados consta de dos pilares: el análisis fundamental y la evaluación de la valoración. Ambos combinan la investigación cualitativa con la aportación cuantitativa de diversas fuentes.

El objetivo de nuestro análisis fundamental es juzgar el riesgo de inversión que supone un país. Evaluamos el riesgo de inversión desde cuatro ángulos: desarrollo económico, política fiscal, riesgo de eventos y ESG.

Nuestra evaluación de la valoración tiene como objetivo calcular el rendimiento esperado de la inversión. A continuación, comparamos la rentabilidad esperada con los swaps y entre países. La comparación con los swaps nos indica si los bonos de un gobierno son caros, baratos o tienen un precio justo, mientras que la comparación entre países nos permite derivar las preferencias de los países.

Combinando este análisis de riesgo y rendimiento, podemos determinar qué bonos del Estado de los mercados desarrollados representan las oportunidades de inversión más atractivas ajustadas al riesgo.

Los factores medioambientales, sociales y de gobernanza desempeñan un papel esencial en nuestro análisis de los fundamentos de los países. El cambio climático, por ejemplo, podría afectar al gasto fiscal de un país, lo que a su vez podría afectar a la sostenibilidad de su deuda. Por su parte, una mala gobernanza podría afectar a la capacidad o la voluntad de un país de pagar a sus deudores. En la siguiente sección nos centramos en los factores ESG que analizamos y en la interacción entre ellos.

Análisis ESG

Nuestra definición de una estrategia integrada en esta materia estipula que los tres componentes ESG deben integrarse de forma coherente en todo el proceso de inversión. Utilizamos dos métricas: el NN IP Sovereign ESG Lens, un indicador propio, y el Climate Change Performance Index (CCPI).

Lente ESG soberana de NN IP

El equipo de Inversión Responsable de NN IP ha desarrollado la Lente ESG Soberana, que asigna una puntuación ESG propia a cada país. Esta puntuación se basa en dos pilares igualmente ponderados: una puntuación de desarrollo y una puntuación de estabilidad.

La puntuación de desarrollo es una medida de cómo se comporta un país con respecto a factores éticos y de sostenibilidad, como su huella de carbono, las normas de derechos humanos y la igualdad de género. Como su nombre indica, la puntuación refleja el grado de desarrollo de un país. Es un indicador útil para los clientes que desean evitar invertir en regímenes implicados, por ejemplo, en abusos de los derechos humanos o en países con una elevada huella de carbono. La puntuación de desarrollo consta de tres componentes: E, S y G. Asignamos una ponderación del 50% al pilar de gobernanza y un 25% a cada uno de los pilares medioambiental y social. La mayor ponderación de la gobernanza se basa en las conclusiones académicas de que la buena gobernanza es un requisito previo para obtener buenos resultados en las esferas medioambiental y social.

La puntuación de la estabilidad pretende captar los riesgos de inversión no financieros, como la agitación política, la inestabilidad social y la violencia. La puntuación cuenta con un componente estructural y una superposición dinámica de big data. La superposición dinámica señala un acontecimiento actual, y el componente estructural nos permite poner este acontecimiento en perspectiva. Por ejemplo, el Índice de Paz Global mide el nivel de conflicto nacional y transregional sobre una base anual. El componente de big data, que se basa en un amplio conjunto de fuentes mediáticas, señala diariamente si el nivel actual de conflicto es relativamente alto.

La puntuación de la estabilidad capta los siguientes temas:

- Violencia y terrorismo: el grado de propensión de un país a la violencia, los conflictos internos y el terrorismo.

- Fraccionamiento: el nivel de fraccionamiento étnico y lingüístico de un país.

- Tensiones socioeconómicas: potencial de cambio político debido a la marginación de determinados grupos.

- Inquietud política: probabilidad de agitación política en países con déficit democrático.

- Catástrofes naturales: exposición a las catástrofes naturales y los mecanismos de afrontamiento y preparación de cada país.

Índice de Rendimiento del Cambio Climático (IPCC)

El cambio climático es una amenaza urgente y potencialmente irreversible para los medios de vida y la sociedad. Utilizamos el Índice de Desempeño del Cambio Climático publicado por Germanwatch, el Instituto NewClimate y la Red de Acción Climática, que analiza el desempeño de los países en cuanto a la protección del clima. Evalúa a unos 60 países y a la Unión Europea e incluye evaluaciones cuantitativas y cualitativas. Las evaluaciones cualitativas se basan en las aportaciones de una red de unos 400 expertos de todo el mundo.

El índice mide los resultados del cambio climático en cuatro categorías: emisiones de gases de efecto invernadero, política de energías renovables, uso de la energía y política climática. Consideramos que el IPCC es especialmente relevante porque está orientado al futuro. El índice tiene en cuenta si la política climática de cada país influirá en su uso de la energía y en su política de energías renovables en los próximos años y, en última instancia, conducirá a una reducción de las emisiones de gases de efecto invernadero. Lo que hace que este índice esté orientado al futuro es una calificación de los resultados proporcionada por expertos en política climática y energética.

Clasificación de los países

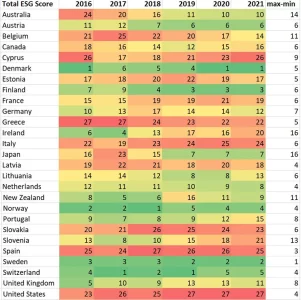

Obtenemos una puntuación para cada componente de nuestro análisis: desarrollo, estabilidad y rendimiento climático. La puntuación de cada componente se basa en una combinación de los resultados actuales y el impulso. El rendimiento actual nos dice cómo se comparan los países en cada área en este momento. El impulso se basa en el progreso que han hecho en los últimos cinco años en relación con otros países. A un país que está mejorando en un área concreta se le asigna una puntuación más alta que a un país con el mismo nivel actual pero que ha progresado poco o se ha deteriorado. El nivel actual contribuye en un 75% a la puntuación total de cada componente y el impulso el 25% restante. Combinamos las puntuaciones de cada uno de los cinco componentes en una puntuación ESG final, que nos permite clasificar a los países. El gráfico 3 muestra que la clasificación de los países basada en nuestra puntuación ESG total es menos estable que la puntuación de desarrollo «tradicional» de NN IP.

Figura 3: Clasificación de los países según la puntuación final de NN IP en materia de ESG y la puntuación tradicional del nivel de desarrollo

Fuente: NN Investment Partners (2022)

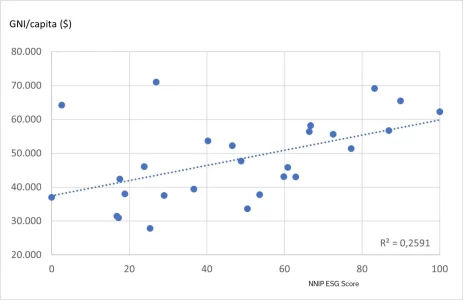

El gráfico 4 muestra la relación de nuestra puntuación total de ESG con la renta nacional bruta (RNB) per cápita. Los puntos del gráfico representan países. La posición del punto se basa en nuestra puntuación total de ESG (eje de abscisas) y la RNB per cápita (eje de ordenadas). Los puntos están muy dispersos, lo que sugiere que hay una baja correlación entre nuestra puntuación ESG y la RNB per cápita, y por tanto que el sesgo de ingresos arraigado de nuestra puntuación ESG es modesto.

Figura 4: Relación entre la RNB per cápita y la puntuación ESG de nuestro gobierno

Fuente: NN Investment Partners, Banco Mundial (2022)

Conclusión

Integrar los factores ESG en la inversión en bonos soberanos implica una serie de retos. Intentamos superarlos utilizando big data e incorporando elementos prospectivos para garantizar que nuestras puntuaciones ESG estén actualizadas y sean relevantes. También tenemos en cuenta el progreso de cada país en comparación con sus pares, así como su rendimiento actual. Esto hace que nuestras puntuaciones ESG sean distintivas y estén significativamente menos correlacionadas con la renta nacional bruta per cápita que muchas otras puntuaciones ESG. Por supuesto, encontrar nuevas formas de incorporar la ESG en la inversión en renta fija sigue siendo un proceso continuo y seguiremos buscando mejoras en nuestros procesos.

Esta comunicación comercial está destinada únicamente a los inversores profesionales de la MiFID.

Esta comunicación comercial se dirige exclusivamente a los inversores profesionales de la MiFID. Esta comunicación comercial se ha elaborado únicamente con fines informativos y no constituye una oferta, en particular un folleto, ni una invitación a tratar, comprar o vender cualquier valor o a participar en cualquier estrategia de negociación o en la prestación de servicios de inversión o de análisis de inversiones. Aunque se ha prestado especial atención al contenido de esta comunicación comercial, no se ofrece ninguna garantía o declaración, expresa o implícita, sobre su exactitud, corrección o integridad. Toda la información contenida en esta comunicación comercial puede estar sujeta a cambios o actualizaciones sin previo aviso. Ni NN Investment Partners B.V., ni NN Investment Partners Holdings N.V., ni ninguna otra empresa dentro de su estructura de propiedad, ni ninguno de sus directores o empleados, pueden ser considerados directa o indirectamente responsables con respecto a esta comunicación de marketing. El uso de la información contenida en esta comunicación de marketing es bajo su propio riesgo. Esta comunicación de marketing y la información contenida en ella no deben ser copiadas, reproducidas, distribuidas o pasadas a ninguna persona que no sea el destinatario sin el consentimiento previo por escrito de NN Investment Partners B.V. La inversión conlleva un riesgo. Tenga en cuenta que el valor de cualquier inversión puede subir o bajar y que la rentabilidad pasada no es indicativa de los resultados futuros y en ningún caso debe considerarse como tal. Esta comunicación comercial no está dirigida a personas estadounidenses, tal como se definen en la Regla 902 del Reglamento S de la Ley de Valores de los Estados Unidos de 1933, y no está pensada ni puede utilizarse para solicitar la venta de inversiones o la suscripción de valores en países en los que esto esté prohibido por las autoridades o la legislación pertinentes. Cualquier reclamación que se derive de los términos y condiciones de este aviso legal, o que esté relacionada con ellos, se regirá por la legislación holandesa.