El reciente entorno macroeconómico ha propiciado la subida de los tipos básicos y la ampliación de los diferenciales, lo que ha mejorado las perspectivas de rentabilidad para quienes aportan la financiación, destacan en un análisis reciente desde Goldman Sachs AM. En la otra cara de la moneda sin embargo, es probable que los prestatarios, tanto en los mercados públicos como privados, tengan que gestionar unos gastos de financiación en un entorno de tipos de interés probablemente «más altos durante más tiempo».

La solidez de los fundamentales económicos ha mantenido bajas las tasas de morosidad hasta la fecha, pero el aumento de los niveles de dificultades es un reflejo de la difícil dinámica del mercado para los prestatarios más endeudados, añade el texto.

Sin embargo, no todos los problemas son iguales. El crédito privado -destaca el texto- puede beneficiarse de varias ventajas estructurales que posicionan bien las carteras de los inversores, sirviendo de complemento potencialmente sólido a la renta fija tradicional. El análisis señala cuatro aspectos en los que podría proporcionar beneficios:

Beneficio potencial nº 1: un rendimiento superior

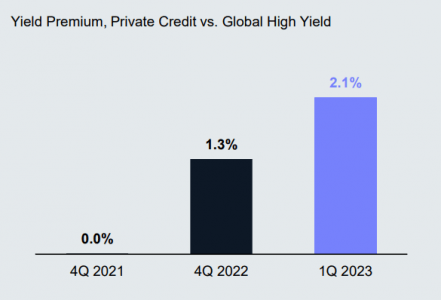

A diferencia de la renta fija pública, el crédito privado implica la concesión directa de préstamos a empresas en transacciones privadas. La estrategia puede ofrecer una mayor generación de ingresos y una mayor resistencia durante los periodos de mayor volatilidad.

Por ejemplo, durante la última década, esta clase de activos ha generado un exceso de rendimiento del 3 al 6% sobre el high yield público y los préstamos ampliamente sindicados.

La prima se debe a que los prestatarios están dispuestos a pagar más por la seguridad de ejecución y las condiciones personalizadas que ofrecen los prestamistas privados.

Beneficio potencial nº 2: accesibilidad

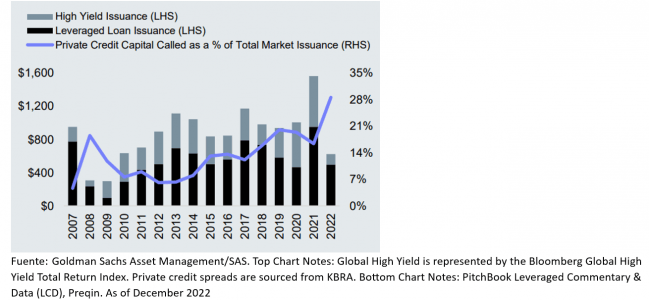

La subida de los tipos de interés y la volatilidad del mercado han provocado una ralentización de la emisión de préstamos de alto rendimiento y apalancados, ya que los acreedores reducen su actividad.

Por ejemplo, el mercado de alto rendimiento experimentó 16 días de negociación consecutivos sin emisiones en marzo de 2023, la segunda racha consecutiva más larga.

A medida que crece el tamaño de los fondos, el crédito privado se está convirtiendo en una fuente viable de financiación, con el objetivo de ofrecer escala y certidumbre a los prestatarios incluso durante la volatilidad del mercado.

Beneficio potencial nº 3: supervisión proactiva

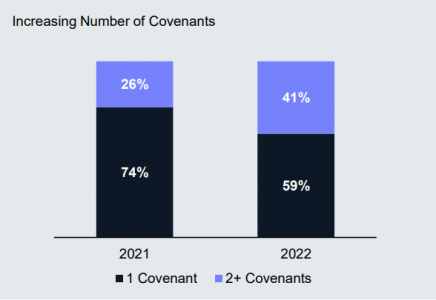

Los acreedores privados pueden beneficiarse de cláusulas adicionales en los acuerdos de préstamo, denominadas covenants, que tratan de garantizar los resultados financieros del prestatario. Estas cláusulas se hacen a medida del prestatario y exigen unos requisitos suficientes de flujo de caja, apalancamiento y liquidez.

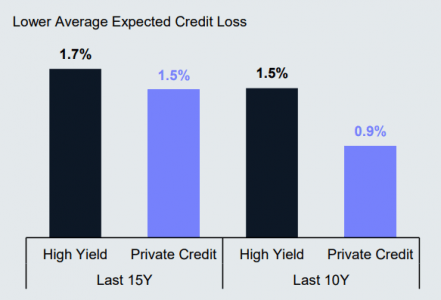

Estas cláusulas a medida no suelen encontrarse en los mercados de crédito público, que se basan en condiciones más estandarizadas. Los inversores de crédito privado también pueden tener acceso a registros exhaustivos de la empresa, lo que les permite basarse en los datos fundamentales para detectar señales de alerta temprana. Con este acceso y las cláusulas establecidas, los inversores pueden intervenir pronto cuando los flujos de caja parecen deteriorados y ser proactivos en la prevención potencial del impago.

Beneficio potencial nº 4: la proximidad impulsa la resiliencia

En los mercados públicos, el proceso de quiebra y reorganización de la deuda puede ser complejo, ya que muchos acreedores litigan y defienden sus reclamaciones. El crédito privado suele implicar a un pequeño grupo de prestamistas que proporcionan financiación a un prestatario. En caso de impago, esta naturaleza bilateral puede conducir a menudo a un proceso de reestructuración más eficiente y menos costoso.

En caso de liquidación, la estrategia puede preservar y recuperar mejor el valor, ya que es más probable que un pequeño grupo de inversores con ideas afines acuerde un plan de reestructuración y condiciones modificadas que un grupo dispar de bonistas.

Conclusiones: la selección por parte de los gestores es clave

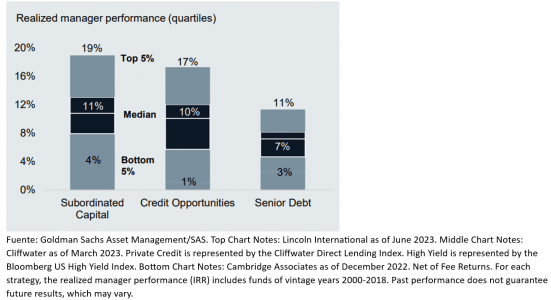

Los resultados obtenidos por los gestores de crédito privado pueden variar considerablemente con respecto a las expectativas de la clase de activos en general. El gráfico inferior muestra la amplitud del rendimiento entre gestores con diferentes estilos. Aunque el rendimiento medio es similar, existen amplios rangos entre los distintos tipos de estrategia.

Por ello, desde GSAM creen que los gestores con experiencia a lo largo de los ciclos de mercado están mejor posicionados para gestionar los beneficios de la estrategia. Por lo tanto, es fundamental seleccionar al gestor adecuado.