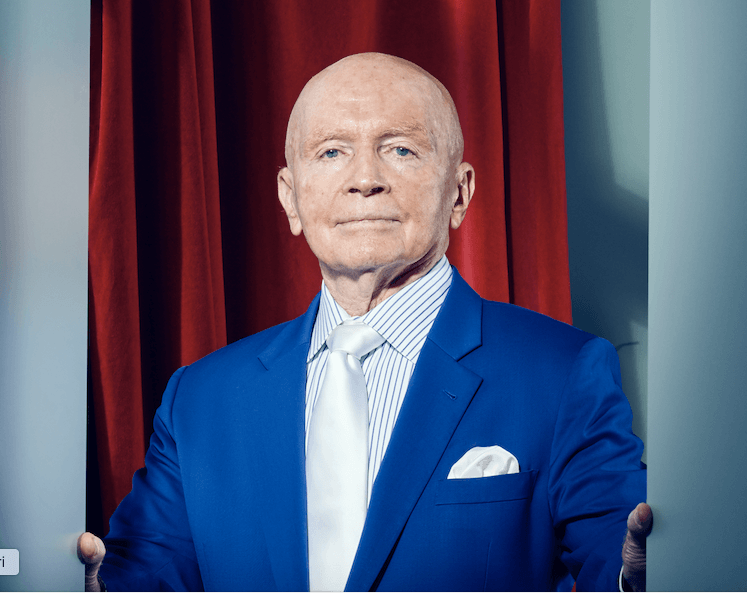

Singapur, Dubai, Sri Lanka y Egipto son los últimos países que Mark Mobius y Carlos von Hardenberg, cofundadores de Mobius Capital Partners, han visitado antes de su parada en España. Según reconoce el apodado “Indiana Jones de la inversión en mercados emergentes”, caminar por las calles y compartir la cotidianidad de la vida sigue siendo la mejor forma de descubrir oportunidades de inversión en estos mercados.

Bajo el pesado calor de Madrid y después de reconocer que aún no ha encontrado la palabra jubilación en el diccionario, hemos charlado con él y con su socio Carlos Hardenberg para conocer su visión de los mercados emergentes tras la pandemia del COVID-19 y con la guerra en Ucrania de fondo. Su primera reflexión al respecto es clave: “Una de las cosas más importantes que tenemos que recordar es que el significado de los mercados emergentes ha cambiado por completo”.

En este sentido, Mobius explica que antes el concepto se limitaba a un “puñado países”, ahora el concepto se ha abierto, en especial en Latinoamérica y Asia, pasando de una percepción de un país con ingresos bajos/medios a uno con mayor nivel de riqueza, como por ejemplo el caso de Corea. “Ahora tenemos más de 70 países en todo el mundo que consideramos mercados emergentes. En Asia, tenemos a Corea, Taiwán, China, Hong Kong, Filipinas, Vietnam, Tailandia, Malasia, Singapur, Indonesia, India y Sri Lanka. En Europa del Este, nos encontramos con Polonia, Hungría, República Checa, Turquía, y por supuesto, Rusia. En el caso de África, hay multitud de mercados fronterizos, donde los más grandes son Sudáfrica y Egipto; y en Oriente Medio destacan Arabia Saudí, Emiratos Árabes Unidos, Kuwait y Omán. Y por supuesto luego estaría Latinoamérica”, explica detalladamente.

Según reconocen, este cambio de “significado” sobre los mercados emergentes les ha supuesto también cambiar el enfoque a la hora de invertir. “Después de 20 años trabajando juntos y de estar más orientados a tener grandes fondos, vimos que era complicado alejarse del índice, así que cambiamos la forma de abordar la inversión y pasamos a fondos más pequeños y especializados, centrados en las mejores empresas que no están en el índice y que podemos gestionar pisando el suelo de esos países”, afirma Mobius.

En opinión de Hardenberg este nuevo enfoque ha sido necesario porque el panorama de los mercados emergentes ha cambiado enormemente. Según explica, hace 15 años, todo giraba en torno a las materias primas y las telecomunicaciones, primando las compañías con modelos de negocio muy simples. “En aquel momento, la tecnología representaba menos del 5% del universo de los mercados emergentes y ahora las empresas orientadas a la tecnología son más del 30%. Hay mucha más innovación y marcas únicas que provienen de los mercados emergentes, por lo que es necesario analizar las empresas de manera diferente. Por ejemplo, antes solo exportaban bienes y servicios básicos, ahora exportan algunos de los productos más complejos del mundo, como es el caso de los semiconductores. La tecnología y la innovación son las nuevas commodities de los mercados emergentes”, afirma.

Un contexto complejo: pandemia, tipos de interés, geopolítica…

La nueva visión e interpretación que hacen ambos expertos ha tenido que lidiar con un entorno complejo, comenzando con la pandemia del COVID-19 hace dos años y por el fuerte bloqueo que sufrieron todas las economías. Sin embargo, Mobius señala que, pese a que numerosas compañías quebraron, muchos de estos países hicieron “los deberes”.

“En este contexto, la aplicación masiva de la digitalización ha sido algo diferenciador en los mercados emergentes. De hecho, te diría que la tecnología ha tenido un mayor impacto en los países emergentes que en los desarrollados. Por ejemplo, hay compañías kenianas que han sido las primeras en el mundo en desarrollar sistemas de pagos con móviles porque allí no tenían nada más”, añade Hardenberg.

En este sentido, Mobius considera que la evolución y los cambios que han experimentado los mercados emergentes también les ha liberado de la “vieja regla” de que los tipos de interés más altos en EE.UU. tienen impacto desastroso en ellos. “En la primera mitad de la década de 1990, los mercados emergentes apenas tenían reservas de divisas. Ahora tienen una gran cantidad de reservas de divisas que cubren todas sus importaciones hasta un año. Eso es lo primero. En segundo lugar, son países menos apalancados, por lo que tienen menos deuda. El primer desarrollo de los mercados emergentes se financió en su totalidad con préstamos en dólares estadounidenses, lo que les hizo muy vulnerables a los tipos estadounidenses. Pero eso ya no es así, lo que explica el desacoplamiento que estamos viendo de los mercados emergentes”, explica.

Mobius y Hardenberg coinciden en que una parte del contexto actual ha sido generado por los propios bancos centrales y su política monetaria de los últimos años, de la cual no saben salir. “Los bancos centrales siempre han cometido errores. Es la misma historia de siempre: las cosas van mal, intentan reactivar la economía y luego intentan retirarse cuando llega la inflación. Y, si repasamos la historia, nunca ha salido bien. Las monedas no han funcionado desde los Romanos, las divisas siempre pierden valor. Por eso le decimos a la gente que invierta en renta variable porque las buenas empresas ajustan sus precios con la inflación”, argumenta Mobius.

Respecto a la mayor presencia de riesgos geopolíticos a la hora de invertir, los años de experiencia de Mobius le permiten hacer una interpretación serena: “El riesgo político siempre ha estado ahí. Siempre ha habido guerras, inflación, cambios políticos… Estábamos invirtiendo en Brasil cuando la inflación era del 3000%; y era una buena noticia porque pocos días antes había estado al 4000%. Con esto quiero decir que todo es relativo. Hemos pasado por muchos cambios y seguirá habiéndolos, solo hay que tenerlos en cuenta”.

Oportunidades de inversión

A la hora de hablar de oportunidades de inversión, Mobius empieza por su última gran apuesta: India. Según destaca, el país está lleno de “empresas estupendas y muy rentables, con una gestión inteligente”. Sus viajes por el país le han demostrado que una de las ventajas que tiene este mercado es que hablan inglés, por lo que pueden hacer negocios a nivel mundial, y cuenta con una población muy joven. “La edad media en India es de 26 años, en China es de 36 años. Es una gran diferencia. Así que, de cara al futuro, creo que India subirá. Verás la tasa de crecimiento, la de India es muy alta”, matiza.

En segundo lugar, señala a Brasil. Mobius explica que el sector más interesante es el tecnológico, seguido por la ingeniería industrial. “Brasil es una nueva Silicon Valley, con ciudades con una gran capacidad de innovación y fintech, polos de inversión en soluciones digitales. En consecuencia, hay una importante industria de venture capital en Brasil que está apoyando el desarrollo de estos polos”, añade.

Por último, otro mercado que considera que no se puede ignorar es China, pese a los riesgos que ha planteado para los inversores en este último año. En este sentido, afirma: “Hay muchas cosas que no compraríamos, como, por ejemplo, las empresas de educación, los grandes bancos chinos o las compañías de seguros, que tienen mucha competencia, o las grandes empresas tecnológicas chinas, que seguirán viendo cierta presión de los reguladores. A nosotros nos gustan compañías más pequeñas, siempre hay que tener tiempo para ellas. Además, no nos gustan las empresas que no les gustan a Xi Jinping”.

Por su parte, Hardenberg lanza una visión transversal de estos mercados e insiste en que su convicción es que lo más interesante en los mercados emergentes es más bien la innovación. “La innovación y los datos son las nuevas materias primas de los mercados emergentes. Es cierto que las materias primas tradicionales fluctúan su precio y generan rendimiento, pero hay muy poco valor añadido en ellas. Nos interesan las empresas que toman el cobre y lo convierten en algo innovador, como los chips o los semiconductores”, afirma.

Tal y como recuerdan al final de nuestra charla, los activos de mercados emergentes tienen un importante papel de diversificación y rendimiento adicional que aportar a las carteras de los inversores en este complicado contexto de mercado. “Si inviertes en las empresas adecuadas, logras un valor adicional y sustancial para la cartera. Pero, por supuesto, hay que tener cuidado y seleccionar muy bien en qué invertir”, concluye Hardenberg.