La operación de compra de partes de Sillicon Valley Bank por First Citizens Bank, con sede en Carolina del Norte, y en la que la FDIC compartirá las pérdidas sufridas por la cartera de préstamos comerciales del banco californiano (posiblemente 20.000 millones de dólares), parece haber devuelto la calma al sector financiero: los saldos tomados por los bancos en la “ventana de descuento” de la Fed han descendido hasta 88.000 millones desde los 110.000 millones de dólares de la semana pasada. Por su parte, los índices de condiciones financieras no se han tensionado de manera significativa en EE.UU. (aunque sí en Europa) y el índice VIX ha regresado a los niveles previos a la crisis, pero los efectos colaterales pueden tardar algo más en mostrarse con claridad.

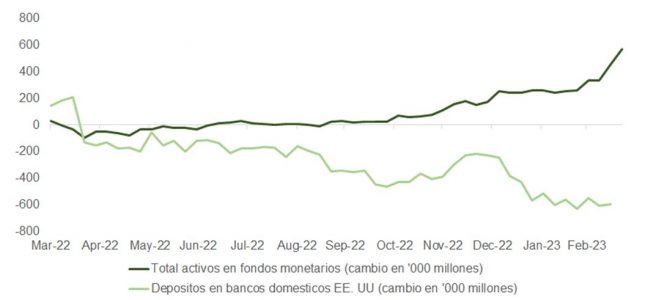

Los datos semanales de flujos hacia el mercado monetario se refrescarán el próximo miércoles, pero en base a los actuales, los equipos directivos de los bancos (especialmente de los medianos y pequeños) deberán rascarse el bolsillo para retener los depósitos a costa de penalizar margen. Esta información, que también se actualiza cada 7 días -H.8 de la Fed-, podrá confirmar o desmentir esa aparente tranquilidad, mostrándonos la evolución en saldos depositados en instituciones financieras.

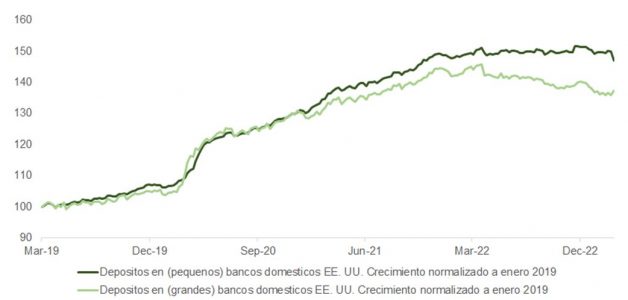

De momento, y como vemos en la gráfica, a pesar de la búsqueda de refugio de clientes que abandonan las entidades más en riesgo (caída de 1,9% en depósitos de bancos pequeños, unos 114.000 millones de dólares) para resguardarse en las de mayor solidez (las grandes financieras sumaron en marzo un 1,1%, 65.000 millones de dólares), la tendencia de ambas series es claramente a la baja, alertando de la deceleración en crédito y de márgenes de interés a la baja.

Aunque merece la pena monitorear indicadores adicionales de salud en el sector bancario, como la evolución en despidos/contrataciones o el empeoramiento en carteras expuestas al sector de propiedad comercial y oficinas (25% del total de préstamo bancario en EE.UU., mientras que el crédito industrial y residencial suma 43%), todo apunta, a corto plazo, a un incremento sustancial en los costes de fondeo que endurecerán las condiciones de los préstamos, desincentivando la demanda y poniendo presión en los prestatarios con balance más apalancado.

Los datos de confianza publicados a ambos lados del Atlántico no parecen haberse visto demasiado afectados por los problemas de Credit Suisse o Signature Bank. El Zew, el Ifo o la encuesta del Conference Board son muestra de ello. No obstante, la Fed se ha encargado de diferenciar las herramientas dedicadas a evitar un problema de liquidez de las que tradicionalmente usa para llevar a cabo su objetivo, que aún no está conseguido del todo. El miércoles, Philip Lane, del BCE, se expresaba en términos similares y, si la inflación subyacente vuelve a subir el viernes, otros miembros del BCE se subirán al carro.

Los futuros descuentan en EE.UU. una subida de 0,25% en mayo con una probabilidad del 59% en un contexto donde la actividad industrial continúa frenándose. De acuerdo con las encuestas regionales conocidas este mes, el dato de ISM para marzo, que se publicará el próximo 3 de abril, podría sorprender negativamente (47,5 esperado, 47,9 “whisper” y 47,7 en febrero) si el PMI de Chicago queda por debajo del 43 al que apuntan los economistas.

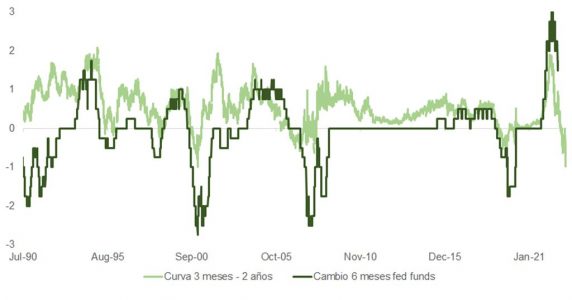

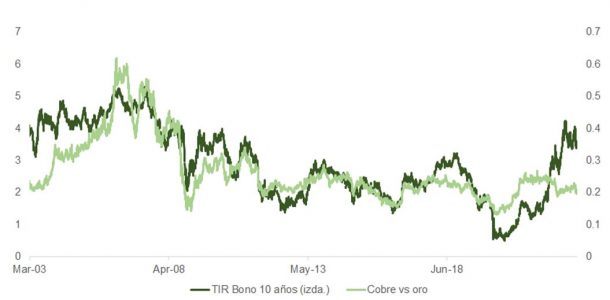

El contexto, en el que incluso la resiliencia del consumidor estadounidense será puesta a prueba, acerca la recesión, incrementando la posibilidad de recortes en tipos antes de final de año. Esto es precisamente lo que sugiere la curva 3 meses – 2 años, que históricamente ha correlacionado francamente bien con la evolución de los fed funds. Apuntan en la misma dirección el precio de otros activos tradicionalmente ligados al devenir de la TIR del bono tesoro (acciones financieras o metales industriales vs. metales preciosos, como proxy al dinamismo macro).

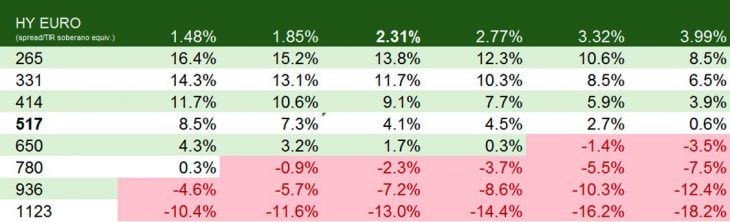

Aunque mantenemos preferencia por la deuda pública y el grado de inversión, el crédito HY, que ha ampliado 94 puntos básicos en EE.UU. y algo más de 100 puntos básicos en Europa desde el inicio de la crisis bancaria, ofrece un carry lo suficientemente generoso como para compensar la ampliación en diferenciales que produciría una recesión leve. En función a nuestro análisis de escenarios, y asumiendo una tasa de recuperación para el índice de HY de EE.UU. de ~30% y un objetivo de 642 puntos básicos (desde los 530 puntos básicos que implícitamente descontaría una tasa de impago de 6,4%), la rentabilidad total acumulada a cierre del 2023 para el activo seguiría siendo marginalmente positiva, siempre que la TIR del bono tesoro 5 años caiga ligeramente por debajo de 3%. La situación sería similar en el ámbito de la renta fija de alto riesgo europea.

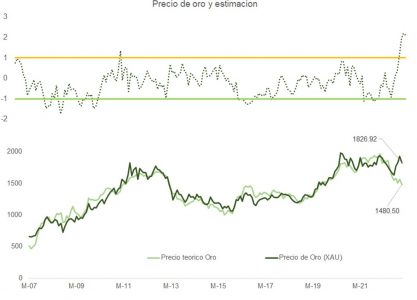

La situación no es tan clara para los inversores en oro. El metal precioso ha disfrutado de una fuerte revalorización en anticipación de un inicio prematuro del ciclo de recortes en tipos de interés, que es posible pero no del todo cierto.

Como vemos en la gráfica, la cotización de la onza se ha desligado de la evolución de las tasas reales a 10 años y de la cotización de los TIPs, algo que también evidencia nuestro cálculo de valor teórico, que incorpora hasta 5 inputs más.

A pesar del rally, las posiciones especulativas en opciones y futuros no han acompañado las subidas, mostrando el escepticismo de los inversores más cortoplacistas.

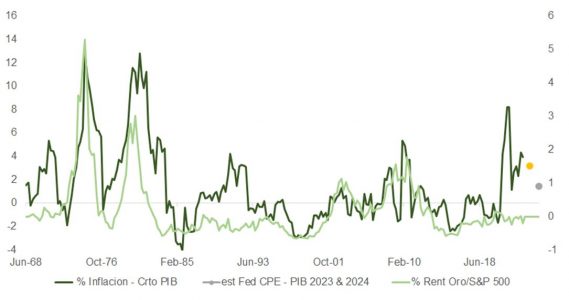

Adicionalmente, si damos por buenos los pronósticos de Powell en la última actualización del resumen de proyecciones económicas (SEP), el diferencial entre el IPC y el crecimiento real de la economía retrocederá en 2023 y 2024 a medida que la desaceleración alimente la desinflación. Como muestra la gráfica, esta situación no sería suficiente para sostener el reciente buen comportamiento del metal respecto al S&P 500, y el riesgo es a la baja en la medida en que un error de cálculo por el lado de los bancos centrales puede traducirse en una contracción económica más profunda.

El descenso de la producción de oro es un pilar que sostiene la tesis alcista a largo plazo. Las grandes y medianas empresas mineras han recortado su inversión en exploración y, como consecuencia, tanto la cantidad como la calidad de sus reservas se han deteriorado en la última década. Desde 1970, los dos grandes mercados alcistas en el metal precioso han coincidido con caídas multianuales en producción (1970 a 1980 y 2001 a 2009; los volúmenes han caído de forma consecutiva en 2021 y 2022).

No obstante, la foto técnica también recomienda esperar ante el riesgo de consolidación. El precio de la onza ha recuperado la zona de máximos de 2020 y 2022, pero llega justo de gasolina: el RSI está prácticamente en zona de sobrecompra.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera