Los datos macro que hemos conocido esta semana no tienen una lectura positiva ni en EE.UU. ni tampoco en Europa.

En el índice de manufacturas de la Fed de Dallas los termómetros de crecimiento (producción, nuevos pedidos, utilización de la capacidad, etc.) cayeron, a la vez que los indicadores de presión inflacionista (precios y salarios) aumentaron, como también sucedió en el caso del ISM (precios pagados desde 44,5 a 51,3).

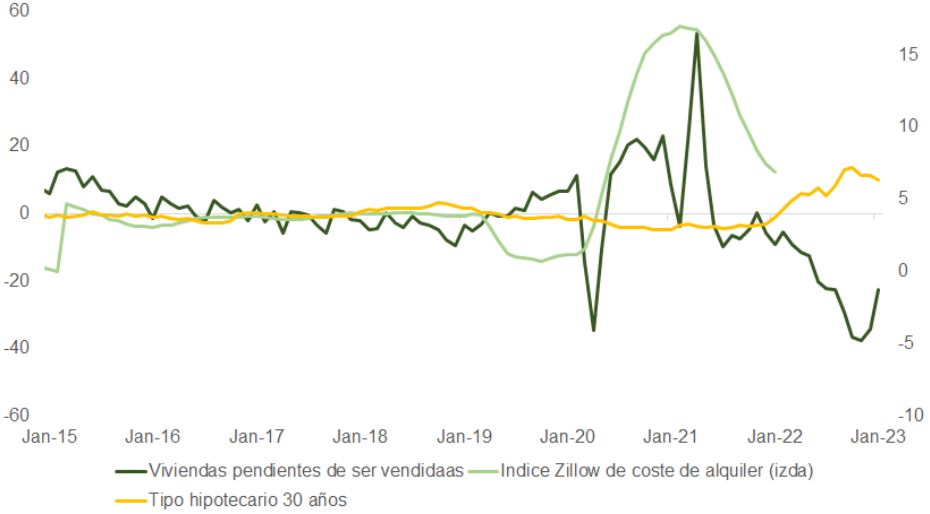

Aunque índices como el de Zillow o Apartment List (o este artículo del Wall Street Journal) anticipan el enfriamiento los próximos meses en el coste de propiedad residencial imputado en el cálculo del IPC, el índice de viviendas pendientes de venta de enero se disparó respecto al dato de diciembre (+8,1% con el consenso de economistas apuntando a +1%). El coste hipotecario a 30 años ha retrocedido del 7,2% en octubre al 6,4%, llevando al mercado a pensar que Powell se verá obligado a hacer más. El escenario de “no aterrizaje” no es un “aterrizaje suave”, más bien traería consigo políticas monetarias más restrictivas durante más tiempo. Como dicen en mi segunda patria, “you can’t have your cake and eat it too”.

No obstante, el efecto de las subidas, que impacta con 12-18 meses de retraso, solo está comenzando a notarse ahora en EE.UU. (la primera fue en marzo 2022). El PMI de Chicago (43,6 vs. 45,5 esperado), y sobre todo la encuesta de confianza del Conference Board (CB, el índice de expectativas desciende desde 77,8 hasta 69,7 y se aproxima a los mínimos del verano pasado), dan pistas del impacto de unos fed funds que se sitúan en zona restrictiva para el crecimiento económico. La tesis de “no aterrizaje” está dando paso a un “aterrizaje retrasado”. En este sentido, el informe del CB deja clara su opinión respecto al tipo de aterrizaje hacia el que nos aproximamos en su primer párrafo: “El índice de expectativas ha caído muy por debajo de 80, el nivel que suele indicar una recesión en el próximo año. Ha estado por debajo de este nivel durante 11 de los últimos 12 meses”.

A pesar de la aparente fortaleza de las cifras publicadas en febrero, un punto no hace una tendencia. Más aún cuando tratamos de extrapolar series inherentemente volátiles y sujetas a revisiones periódicas. Recordemos que factores técnicos y estacionales pueden haber afectado de forma significativa al dato de creación de nóminas de enero y al IPC. Incluso el +3% en ventas minoristas estadounidenses puede haberse visto ayudado por un invierno inusualmente cálido (también en Europa). En esta línea se expresa este artículo del WSJ, que muestra, en base a datos de empresas de colocación online (LinkUp, Indeed, ZipRecruiter), la foto de un mercado laboral que comienza a relajarse a la vez que pone en tela de juicio la relevancia de los números oficiales de vacantes en el mercado de trabajo (JOLTs) al haberse desplomado el porcentaje de participantes en la encuesta (un 56,4% de respuestas en 2020 frente a un 30,6% el pasado mes de septiembre).

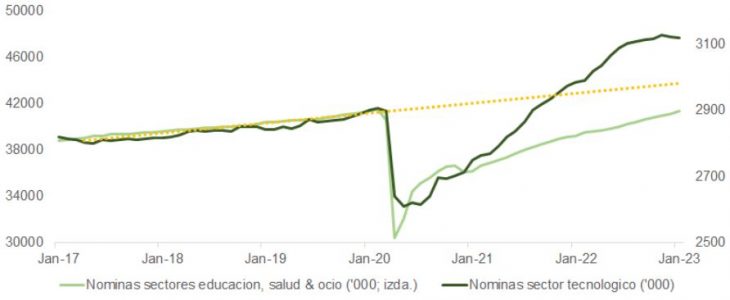

El 55% del incremento en nuevas nóminas de los últimos tres meses se justifica por la fortaleza en el sector servicios (educación, ocio y sanitarios), mientras que el sector tecnológico sigue ajustando plantilla. Este último engordó sus plantillas en exceso extrapolando a futuro la insostenible demanda que produjo el confinamiento, pero los primeros aún podrían contratar a más de 2,6 millones de personas para regresar a la tendencia de empleos prepandemia. Aunque esta situación se puede mantener durante algo más de tiempo, el dinamismo en el mercado de trabajo, un menor nivel de ahorro y el encarecimiento del crédito afectarán más temprano que tarde al gasto discrecional de las familias.

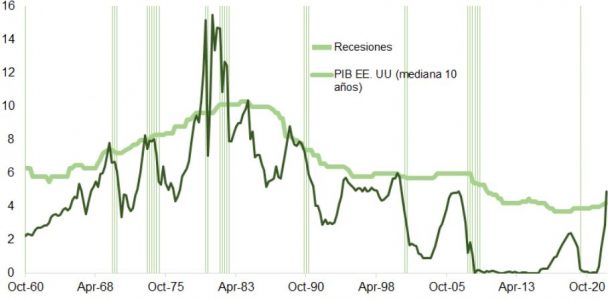

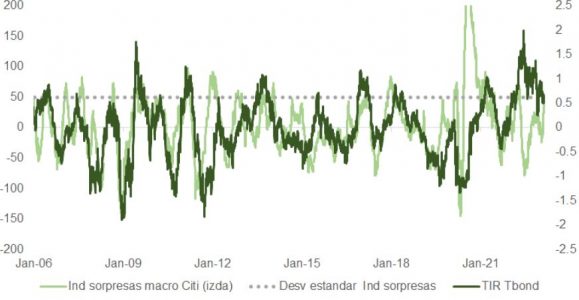

Más a corto plazo, en EE.UU. tendremos que esperar algo más de una semana para volver a enfrentarnos a publicaciones con sustancia que puedan mover los índices (informe de empleo del mes de febrero el 10/3 y el IPC del 14/3). No obstante, con el mercado preparado para una tasa terminal próxima al 5,5%, los tipos en zona restrictiva para la expansión económica (ver gráfica de abajo), los indicadores de soft data en mínimos de siete años (según cálculos de Morgan Stanley) y alejándose más de los de hard data, el índice de sorpresas económicas cerca de +1 desviación estándar y un breakeven a 12 meses para el TBond en 4,5%, pensamos que el momento es interesante para incrementar paulatinamente la duración.

La inflación regional alemana, española y francesa también pesaron en el ánimo de los inversores europeos: el índice general armonizado para la zona euro parece estancarse (8,5% desde 8,6% el mes anterior y por encima del 8,4% anticipado por los economistas), mientras que el subyacente se ve incrementado.

La rentabilidad del OAT francés está un 0,20% por encima de los niveles de la semana pasada y el Bund se ha movido desde una TIR de 2,54% hasta situarse en 2,72%, puntualmente alcanzando los niveles más altos desde 2011. A pesar de los comentarios de Philip Lane respecto a que se comienza “a ganar la batalla a la inflación”, la curva ahora descuenta tipos cerca del 4% en diciembre aumentando el riesgo de un error de cálculo por parte de BCE, que podría perder la paciencia si encadenamos un par de datos de precios que se muevan en la dirección contraria a la deseada. Sin embargo, aunque el ciclo de tensionamiento dure algo más a este lado del Atlántico, Lagarde lo tendrá complicado para hacer realidad los pronósticos en el mercado de futuros y probablemente se embarque en un ciclo de recortes antes que su colega Powell. Esto es lo que sugieren las diferencias macro entre países del núcleo y de la periferia, unos tipos por encima de la tasa natural, el drenaje de activos del balance del BCE y los indicios de desaceleración (disminución en la tasa de crecimiento de la masa monetaria, menos facilidades de acceso al crédito o, como mostraron los datos de PIB del cuarto trimestre, un bloque económico que prácticamente se ha parado).

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera