Los fondos soberanos crecieron un 14% y superaron los 13 billones de dólares en activos bajo gestión en 2023, según el Informe de Fondos Soberanos desarrollado por IE University en colaboración con ICEX-Invest in Spain. Este estudio confirma la fortaleza de los fondos soberanos que alcanzaron los 13,2 billones de dólares en activos gestionados en 2023 frente a los 11,6 billones de dólares en 2022.

Según los autores, el informe constata la resiliencia de las estrategias de inversión a largo plazo en un contexto de inestabilidad geopolítica y fragmentación global. “En un entorno mundial marcado por las tensiones entre Estados Unidos y China junto con el avance del proteccionismo, los fondos soberanos han adoptado enfoques de inversión prudentes y regionalizados, concentrándose en sectores estratégicos industriales, infraestructura digital y energía, sobre todo, renovables. Por su parte, los fondos soberanos de Oriente Medio se orientan a mercados como India, al tiempo que refuerzan la innovación y las infraestructuras en sus propios países”, indican.

En opinión de Javier Capapé, director del Sovereign Wealth Research del Center for the Governance of Change (CGC) de IE University, “los fondos muestran una fortaleza extraordinaria, aumentando en número y activos bajo gestión en un contexto de menor inversión internacional y se preparan para el futuro tomando posiciones en sectores industriales, energía e infraestructura digital”.

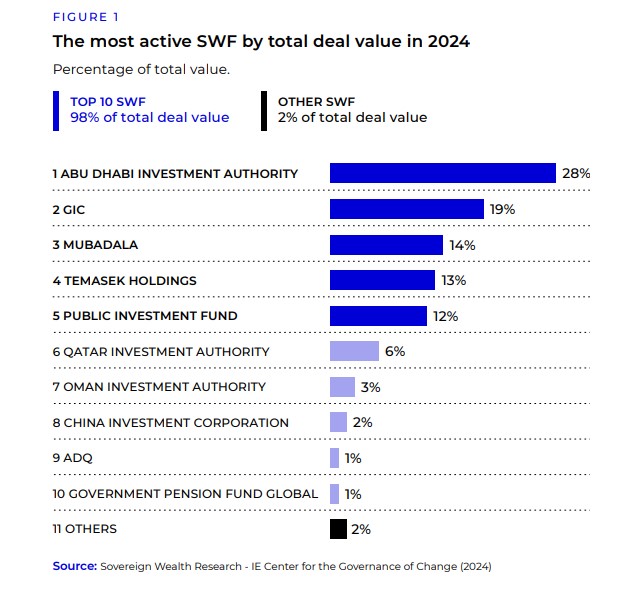

Uno de los actores más destacados en este panorama es el Government Pension Fund Global noruego, que continúa siendo el fondo soberano más grande, acercándose a la simbólica cifra de los dos billones. Por su parte, China Investment Corporation (CIC) y State Administration of Foreign Exchange (SAFE), se mantienen en segundo y tercer lugar por segundo año consecutivo: CIC posee 1,3 billones de dólares y SAFE 1,1 billones. Los puestos 4º, 5º y 6º los ocupan actualmente los fondos de Oriente Medio, Abu Dhabi Investment Authority (estimado en 993.000 millones de USD), el Fondo de Inversión Pública de Arabia Saudí (PIF), con 978.000 millones de USD, y Kuwait Investment Authority (KIA), con una estimación actualizada de 969.000 millones de USD de activos bajo gestión.

Según explica el informe, este crecimiento fue acompañado por un aumento en el número de operaciones, así como en su envergadura. El estudio muestra un crecimiento sustancial de la actividad de los fondos soberanos, con 473 inversiones, casi 50 operaciones más que en el Informe 2023, y un crecimiento notable del valor total de las operaciones, que alcanzó los 211.000 millones de dólares, casi el doble de los del informe anterior.

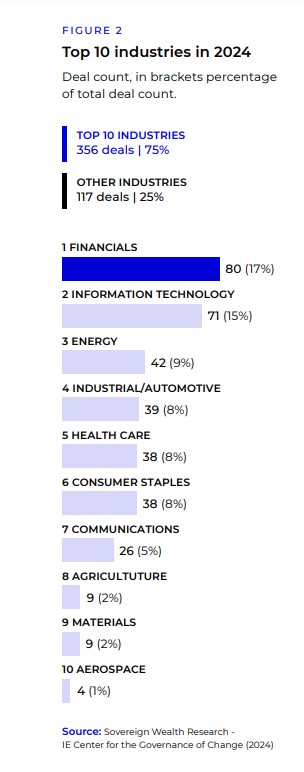

Respecto al destino de la inversión, los autores del informe han detectado un cambio en el foco de atención de la tecnología hacia las finanzas, que encabezan el número de operaciones. Según muestra el informe, sectores como la sanidad, la energía y la industria también están ganando protagonismo. Los principales fondos soberanos también lideran proyectos de infraestructura a gran escala en sectores como energías renovables, transporte urbano e infraestructuras digitales, en línea con las tendencias globales de descarbonización y transformación digital. “En un entorno marcado por los elevados tipos de interés, estas entidades han aprovechado su capacidad de inversión en capital para identificar y materializar oportunidades estratégicas con una eficiencia operativa sorprendente”, destacan.

¿Hacia dónde se dirige la inversión?

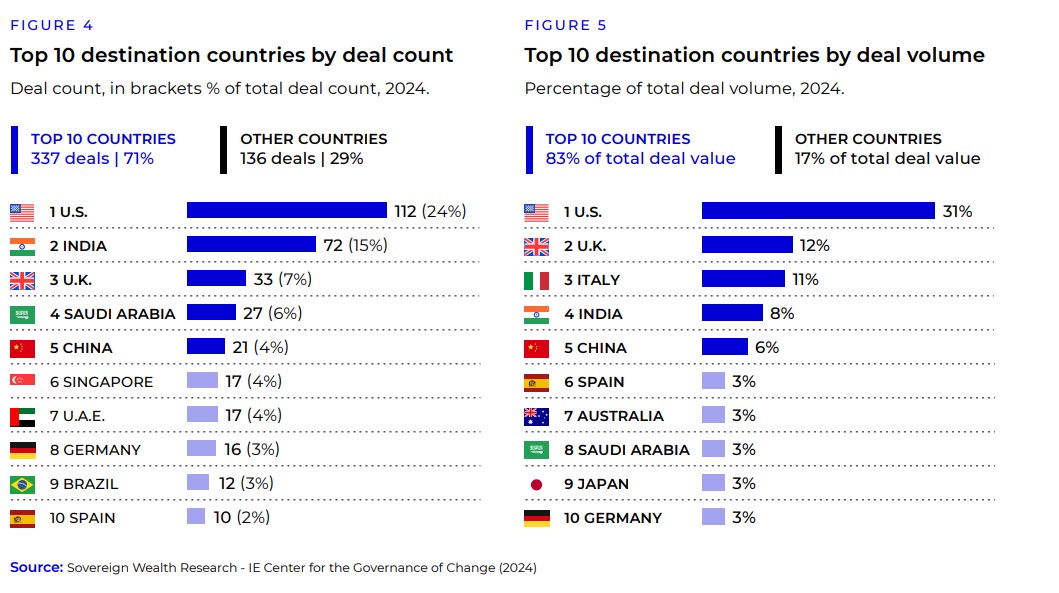

Las conclusiones del informe muestran que los flujos de inversión soberanos están apuntando cada vez más al Sur Global, especialmente hacia la India, que se está beneficiando de un fuerte crecimiento económico y de políticas orientadas a la transición ecológica. Aunque Estados Unidos sigue siendo uno de los principales destinos, su peso relativo en los flujos mundiales ha disminuido, lo que pone de manifiesto la creciente influencia de los mercados emergentes.

El informe de este año destaca el estudio de caso de la nueva Autoridad de Inversiones de Indonesia (INA), creada en 2021, cuyo capital se aportó de forma innovadora y no actúa como un fondo soberano de ahorro tradicional. En su lugar, emplea estrategias de coinversión para atraer capital extranjero a sectores clave como infraestructuras, energía verde y logística para hacer frente a los retos del siglo XXI del cuarto país más poblado del mundo. Su enfoque en la reducción del riesgo de inversión contribuye significativamente a los objetivos estratégicos de Indonesia, como la seguridad energética y la diversificación económica, prioridades clave en el contexto geopolítico actual.

Otra tendencia que se observa en el informe es el claro compromiso a largo plazo de los fondos soberanos, con una clara apuesta por startups de inteligencia artificial y por proyectos orientados a la producción sostenible de alimentos. Y dentro del ámbito de la sostenibilidad, y en respuesta a la escasez mundial de agua, fondos como el PIF de Arabia Saudí y el QIA de Qatar están impulsando iniciativas de resiliencia hídrica tanto a nivel nacional como internacional.

En esta misma línea, el Center for the Governance of Change de IE ha lanzado la Sovereign Impact Initiative (SII), que busca transformar la cultura de inversión de los fondos soberanos. Su misión incluye fomentar las inversiones de impacto, fortalecer el desarrollo de capacidades y promover la investigación. Por último, las alianzas entre fondos soberanos se están consolidando como un factor crucial para poder alcanzar objetivos comunes en materia de clima y sostenibilidad, identificar nuevos acuerdos de coinversión y compartir conocimientos clave.