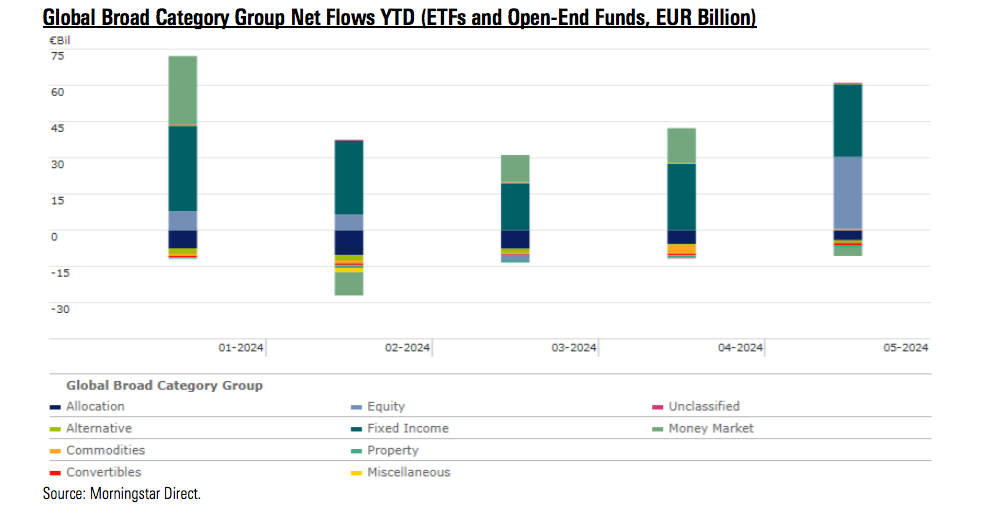

Según los últimos datos recopilados por Morningstar, en mayo, los inversores mostraron un sentimiento positivo, posiblemente impulsado por las esperanzas de recortes de tasas de interés y datos macroeconómicos positivos sobre el crecimiento económico, invirtiendo 54.000 millones de euros en fondos domiciliados en Europa. En términos de flujos, esta cifra convierte a mayo en el mejor mes en lo que va de 2024.

Entre las tendencias observadas en mayo destaca que las acciones globales se recuperaron fuertemente de las pérdidas del mes anterior, con los mercados desarrollados superando en rendimiento a los mercados emergentes en general. “Los inversores continuaron anticipando recortes de tasas de interés, a pesar de que la Reserva Federal de EE.UU. dejó las tasas de interés sin cambios una vez más en mayo, con el presidente Jerome Powell señalando que la relajación se pospuso, pero no se canceló. De hecho, la disminución de la inflación en EE.UU. se ha estancado en los últimos meses, destacando que el último tramo hacia una inflación del 2% será difícil para la Fed. Por el contrario, en Europa, surgió una narrativa más moderada, con el mercado anticipando la reunión del Banco Central Europeo en junio donde se esperaba ampliamente un recorte de tasas, aunque el camino después de esto sigue siendo menos claro”, explica Morningstar en su informe.

Destaca que los fondos indexados a largo plazo registraron entradas de 33.100 millones de euros en mayo, en comparación con los 20.800 millones de euros obtenidos por los fondos gestionados activamente. Según Morningstar, el mes pasado, ninguno de los grupos de categorías amplias globales experimentó salidas tanto de estrategias pasivas como activas. “La cuota de mercado de los fondos indexados a largo plazo aumentó al 28,25% en mayo de 2024 desde el 24,93% en mayo de 2023. Al incluir los fondos del mercado monetario, que son dominio de los gestores activos, la cuota de mercado de los fondos indexados se situó en el 24,57%, frente al 21,78% 12 meses antes”, indican.

A la hora de hablar sobre quiénes fueron los grandes protagonista, los datos muestran que los fondos de renta variable de gran capitalización global combinada fueron, con diferencia, los más vendidos en mayo, con Mercer Passive Global Equity CCF recaudando 1.4000 millones de euros en nuevos fondos netos durante el mes. “Los fondos de renta variable de gran capitalización global de crecimiento y los fondos de renta variable de gran capitalización de EE.UU. combinada le siguieron a cierta distancia”, añaden.

En el caso de la gestión pasiva, el proveedor de ETF de BlackRock, iShares, encabezó la lista de captadores de activos el mes pasado, con entradas netas de 8.4000 millones de euros en mayo. El iShares Core S&P 500 ETF fue el más vendido, atrayendo 1.000 millones de euros. Capital Group y J.P. Morgan obtuvieron las segundas y terceras mayores entradas en mayo, con 6.000 millones de euros y 4.600 millones de euros, respectivamente.

Análisis de los flujos

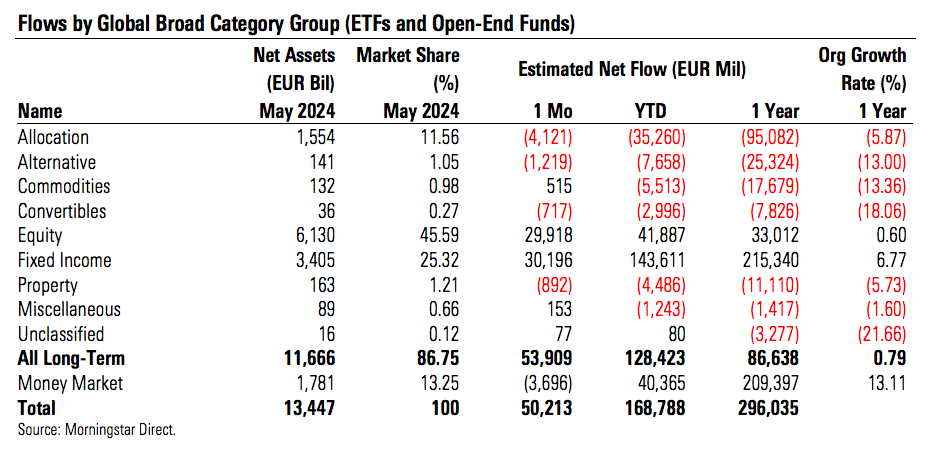

En este contexto, señala que los inversores mostraron un sentimiento muy positivo hacia las acciones en mayo, con los fondos de renta variable recibiendo 30.000 millones de euros, el mejor resultado mensual en términos de flujos desde enero de 2022. “Las estrategias pasivas tuvieron la mayor parte, con 20.300 millones de euros en entradas netas en el mes. No obstante, los fondos de renta variable activa lograron captar 9.700 millones de euros, poniendo fin así a un período de 14 meses de salidas netas mensuales. Los fondos de renta variable global de gran capitalización fueron, con mucho, los productos más buscados el mes pasado”, destacan.

En lo que afecta a los fondos de bonos, estos recibieron 30.200 millones de euros en mayo, el decimoctavo mes de flujos positivos en los últimos 19 meses. Llama la atención que tanto las estrategias pasivas como las activas compartieron los beneficios, con entradas netas de 12.000 millones de euros y 18.300 millones de euros, respectivamente. En este sentido, el informe de Morningstar matiza: la categoría de bonos a plazo fijo fue la más vendida en mayo, seguida por los fondos de bonos en euros a muy corto plazo.

En cambio, los datos de mayo muestran que las estrategias de asignación y alternativas continuaron perdiendo activos con salidas netas de 4.100 mil millones de euros y 1.200 millones de euros, respectivamente, en mayo. “Las estrategias de asignación solo han tenido un mes positivo en términos de flujos desde diciembre de 2022. Mientras tanto, los fondos alternativos han experimentado salidas netas todos los meses desde junio de 2022”, explican. Por otro lado, los fondos de materias primas tuvieron entradas netas de 515 millones de euros y, finalmente, los fondos del mercado monetario perdieron 3.700 millones de euros el mes pasado, “confirmando un renovado apetito por el riesgo”, destacan.

Inversión sostenible

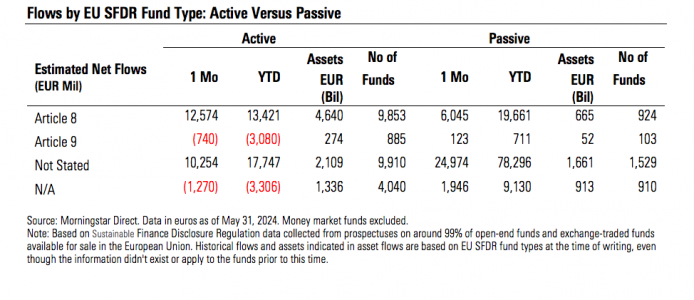

Por último, el informe recoge que los fondos que entran dentro del ámbito del Artículo 8 del Reglamento de Divulgación de Finanzas Sostenibles tuvieron entradas netas de 18.700 millones de euros en mayo, el mejor resultado mensual desde diciembre de 2022. “Los fondos de renta variable de gran capitalización global combinada fueron el principal impulsor, así como los productos de renta variable de pequeña y mediana capitalización global”, apunta. Al mismo tiempo, los fondos que caen bajo el Artículo 9 perdieron 617 millones de euros en el mes.

Según explican desde Morningstar, desde una perspectiva de crecimiento orgánico, los fondos del Artículo 8 mostraron una tasa de crecimiento orgánico del 0,73% en lo que va del año. Por otro lado, los productos del grupo del Artículo 9 tuvieron una tasa de crecimiento orgánico negativa del 2,40% en el mismo período. Entre enero y mayo, los fondos no considerados como Artículo 8 o Artículo 9 según el SFDR tuvieron tasas de crecimiento orgánico promedio que oscilan entre 0,13% y 2,69%.