En el marco de la Conferencia sobre Inversión en Asia que celebra anualmente, Credit Suisse ha publicado su informe “Family 1000: Family values and value creation”, en el que se recoge que, desde el año 2006, las empresas familiares han generado un rendimiento anual ajustado al sector que supera en 300 puntos básicos al de las empresas no familiares en todas las regiones.

Según sus conclusiones, a pesar del gasto más conservador en investigación y desarrollo, los datos también muestran que las empresas familiares pueden transformar una idea innovadora en una propuesta rentable de manera más efectiva que las empresas no familiares. También revela que el rendimiento es mayor en las empresas de la primera generación, lo cual constituye un reflejo de las etapas iniciales del ciclo de desarrollo empresarial y del consiguiente crecimiento superior.

En 2022, la “calidad” como estilo o factor del mercado de valores se vio afectada en un contexto de subida de los rendimientos de los bonos, con lo que la rentabilidad de las empresas familiares se revirtió bruscamente en alrededor de 700 puntos básicos, ya que su modelo de alto rendimiento es un modelo de “calidad”. Sin embargo, los autores sostienen que el revés sufrido en 2022 no ha hecho sino moderar el excelente rendimiento superior impulsado principalmente por las grandes empresas tecnológicas en 2021, restaurando así el rendimiento relativo a los niveles de las tendencias a más largo plazo. De momento, 2023 parece estar registrando una reanudación de la tendencia alcista a más largo plazo.

Entrada y salida de innovación

El informe de este año hace especial hincapié en el tema de la innovación en las empresas familiares. El análisis del universo Family 1000 revela que las empresas familiares invierten menos en investigación y desarrollo (I+D) que sus homólogas no familiares. A pesar del menor nivel de gasto en I+D o “entrada de innovación” por parte de las empresas familiares, estas logran generar “resultados de innovación” superiores gracias al mayor capital humano específico de la empresa, que se genera con la permanencia más prolongada de los empleados en sus puestos, un capital social más fuerte y un modelo operativo más eficiente.

El informe también explora el espacio privado de las empresas fundadoras y recoge un listado con los 100 principales unicornios a escala mundial y su papel en el panorama corporativo. En este sentido, detecta que el número de empresas unicornio se ha quintuplicado desde 2017 a pesar de que el entorno de financiación se ha complicado últimamente. “Se espera que los temas de la sostenibilidad y la descarbonización ejerzan una poderosa influencia en las nuevas empresas emergentes de cara al futuro”, apunta el informe.

A la luz de estas conclusiones, Nannette Hechler-Fayd’herbe, directora de inversiones para la región EMEA y responsable de Global Head Economics & Research, ha destacado que las empresas familiares integran una parte importante de los universos de capital cotizado en una serie de mercados y entenderlas bien permite comprender mejor las oportunidades de inversión.

“Según se desvela, el rendimiento del capital de las empresas familiares ha sido sistemáticamente superior al de sus homólogas no familiares entre un 1,5% y un 2,0% en todas las regiones, con una trayectoria constante de mayor creación de valor por parte de las empresas familiares”, ha afirmado Hechler-Fayd’herbe.

Por su parte, Richard Kersley, director ejecutivo de EMEA Securities Research y responsable de Global Product Management en Credit Suisse, ha añadido: “El estudio de este año sigue revelando el rendimiento superior a largo plazo de las empresas familiares en comparación con las empresas no familiares. Además, también hay datos que apuntan a que las empresas familiares generan una mayor tasa de conversión de la entrada de innovación en resultados de innovación, a pesar de presentar un gasto más conservador en investigación y desarrollo. Mirando al futuro, consideramos que la descarbonización será el hilo conductor en el entorno de empresas unicornio, y su importancia en el futuro irá en aumento”.

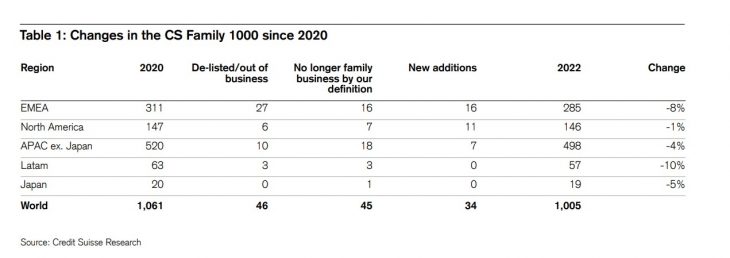

Para el informe, Credit Suisse ha utilizado su base de datos propia «Family 1000», un universo compuesto por 1000 de las empresas familiares más importantes de América, Europa y Asia-Pacífico (región en la que se asientan más de la mitad de ellas). Además, como parte del análisis del informe, se realizaron entrevistas a tres consejeros delegados de importantes empresas propietarias/operadoras: Simon Michel, consejero delegado de Ypsomed; George Weston, consejero delegado de Associated British Foods; y Tony Smurfit, consejero delegado de Smurfit Kappa. Asimismo, se incluye una charla con Thomas Zellweger, catedrático de la Universidad de St. Gallen.