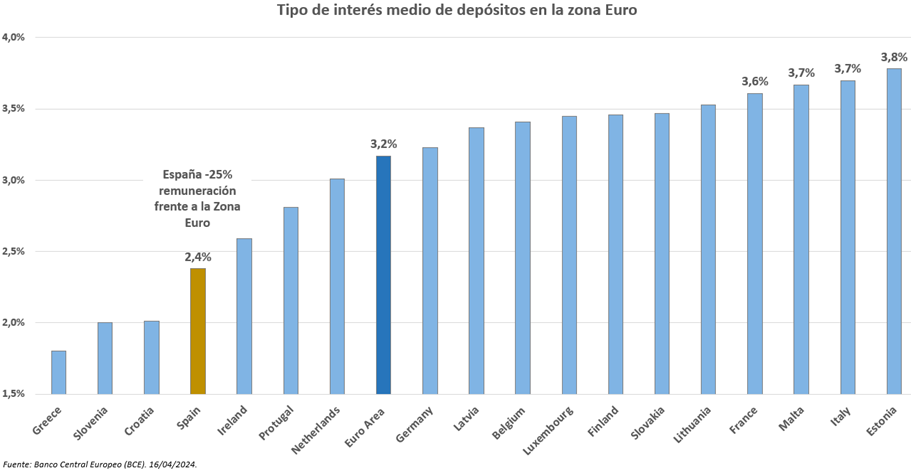

La remuneración media de las cuentas corrientes y depósitos bancarios en España se encuentra respectivamente un 55% y un 25% por debajo de la media europea, según un análisis realizado por Finizens, el gestor automatizado de inversiones (roboadvisor) especializado en carteras de fondos indexados y planes de pensiones indexados.

Con estos porcentajes y, pese a que los tipos de interés fijados por el Banco Central Europeo sean los mismos para todos los países, el ahorrador español está recibiendo una remuneración por su dinero en efectivo mucho más baja que la media de ciudadanos en Europa. Más aún teniendo en cuenta que a día de hoy en España existe alrededor de un billón de euros -según datos del Banco de España– “aparcados” en cuentas corrientes y depósitos bancarios de remuneración nula o muy baja, una cantidad que representa el 40% de la riqueza de los hogares españoles excluyendo la vivienda.

“Este fenómeno es muy beneficioso para la banca ya que todo el interés que las entidades no remuneran a sus clientes se lo quedan en forma de “beneficios extra”. La diferencia entre lo que la banca podría remunerar y lo que realmente está ofreciendo es tan grande que el mismo Banco Central Europeo ha realizado numerosas críticas públicas hacia el sector”, asegura Giorgio Semenzato, CEO de Finizens.

Inconvenientes de cuentas, depósitos y Letras

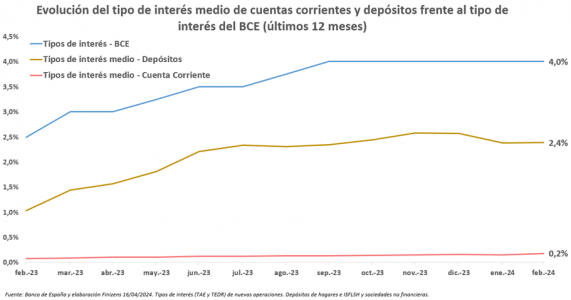

A pesar de que el tipo de interés fijado por el BCE se encuentra en un 4% desde septiembre de 2023, la remuneración media de las cuentas corrientes en España es del 0,2% (Fuente: Banco de España). Por tanto, esta alternativa para el ahorrador está lejos de cubrir la inflación (IPC España 3,1% 2023). Por su parte, la remuneración media bancaria en depósitos actualmente es de 2,4%, que tampoco bate a la inflación, está condicionado a plazos cerrados y liquidez restringida, además de exigir una renovación periódica.

Por otra parte, la remuneración de las Letras del Tesoro se encuentra actualmente en el 3,4% (12 meses), más cerca del 4% del BCE, por lo que bate la inflación y ofrece mejor remuneración que cuentas corrientes y depósitos bancarios en general. No obstante, sus principales problemas, según Finizens, son que el ahorrador ha de estar atento a los periodos de subastas; tiene que confiar en la capacidad de pago de un único Estado (España); y está sometido a tributación dentro del mismo ejercicio fiscal.

Los fondos monetarios como mejor alternativa

Como señala el análisis de Finizens, al estar la remuneración de los fondos monetarios ligada al tipo de interés del BCE, su rendimiento se encuentra actualmente en el 3,9% bruto, quedando tras descontar comisiones en una rentabilidad neta más elevada que la de los depósitos, las cuentas corrientes y las Letras del Tesoro en España: bate la inflación actual y aporta la posibilidad de retirar el dinero cuando el inversor quiera sin perder los intereses devengados, además de no necesitar renovación de parte del ahorrador ya que la reinversión del dinero se realiza de manera automática.

“Los fondos monetarios se presentan actualmente como la mejor opción para el ahorrador conservador, ya sea una persona o una empresa, exhibiendo a la vez una buena remuneración, amplia diversificación, total liquidez y facilidad de producto. Por ello, con el fin de ofrecer a nuestros clientes una solución ideal para el efectivo/liquidez que no quieren invertir, hace unos meses lanzamos Finizens “Monetario” (TIR actual media neta de +3,5%), una cartera que comparte plenamente el ADN y los valores diferenciales de nuestro modelo indexado: máxima remuneración posible ligada al tipo de interés, costes muy bajos, diversificación global y alta calificación crediticia con posibilidad de aportar o retirar cualquier importe en todo momento y sin ninguna cláusula de permanencia”, concluye Kevin Koh Maier, director de inversiones de la compañía.