A pesar del deterioro de la confianza en los mercados de renta variable mundiales durante el tercer trimestre, la renta variable japonesa se mostró relativamente resistente frente a otros grandes mercados bursátiles. Pero ese mejor comportamiento escondió una agresiva divergencia en el comportamiento de los rendimientos. Los valores de crecimiento de gran capitalización se mostraron relativamente débiles, reflejando la preocupación por el sentimiento mundial, mientras que los valores de tamaño medio y los denominados de valor obtuvieron buenos resultados. ¿Seguirá la buena racha de los mercados nipones?

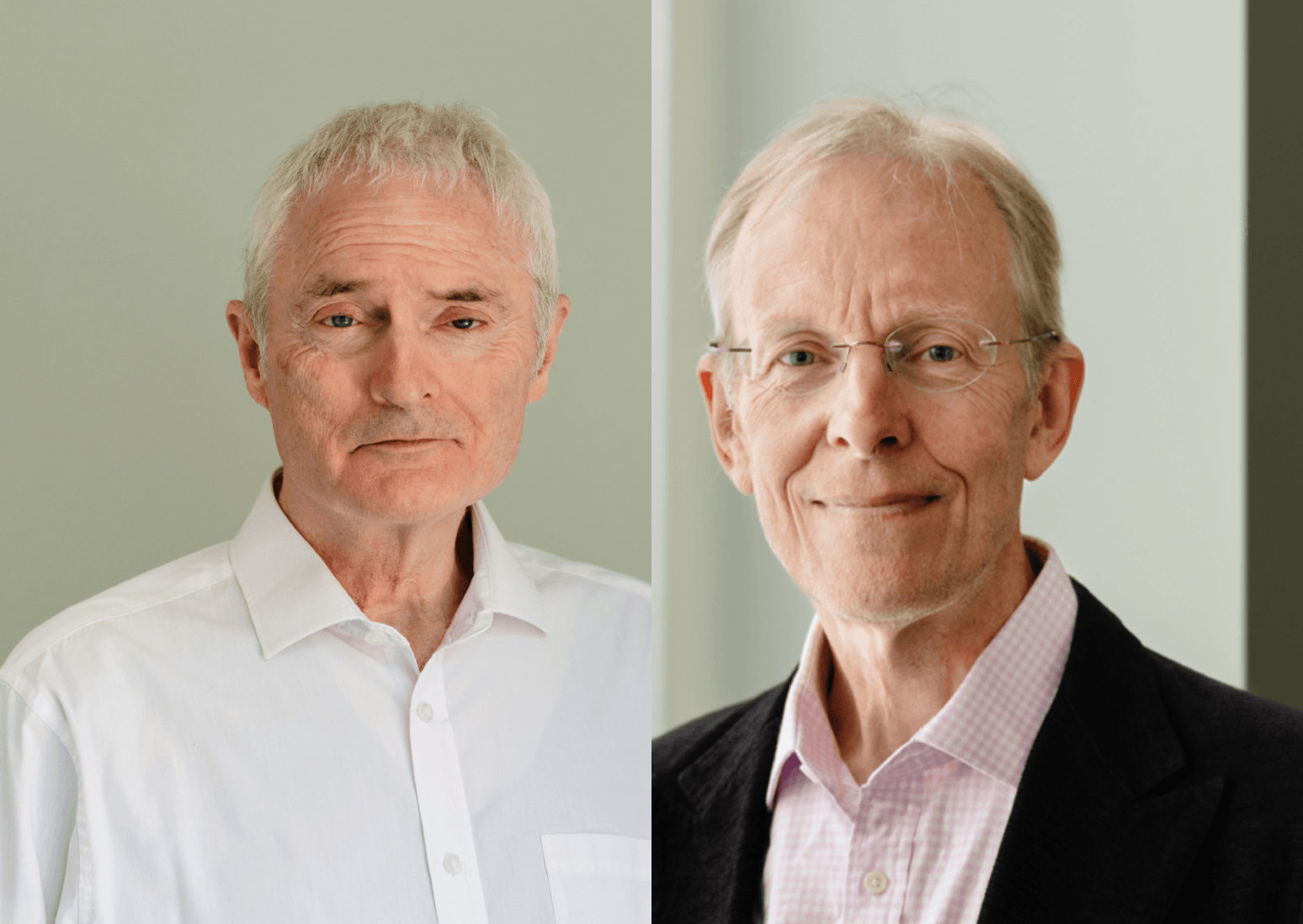

Carl Vine, co-responsable de Renta Variable de Asia Pacífico de M&G Investments, reconoce que, en este contexto del mercado japonés, “seguimos intentando mantener la construcción de la cartera ajustada al riesgo específico de cada compañía”, en tanto que el entorno macroeconómico es “confuso y los rendimientos basados en estilos siguen mostrando oscilaciones bastante salvajes en Japón”. Vine está convencido de las perspectivas positivas a medio plazo para el mercado en general, “pero no estamos seguros en absoluto de qué estilo o qué sector impulsará estos rendimientos a largo plazo, ni en qué secuencia”.

Por lo tanto, el experto sigue centrado en crear “un conjunto no correlacionado de asimetrías de rentabilidad prospectiva específicas de cada empresa y en construir carteras en torno a ellas que sean ajenas con respecto al yen, los tipos de interés, el crecimiento mundial o el riesgo de estilo”.

Vine también pone el foco en la dinámica de reforma de la renta variable japonesa que va a poner en marcha el país y que tanto entusiasma a los estrategas. Las empresas japonesas, explica el experto, analizan cada vez más sus carteras para evaluar qué líneas de negocio pueden impulsar posiciones de liderazgo mundial y cuáles estarían mejor bajo la propiedad de otra empresa. “Esto puede parecer sencillo desde una perspectiva occidental, pero es un comportamiento nuevo en Japón, donde la diversificación excesiva es habitual, por lo que Vine ve que se asientan los cimientos “para un aumento significativo de las fusiones y adquisiciones empresariales en los próximos años, un ingrediente clave del proyecto de optimización empresarial que vemos desarrollarse”.

Más claros son en Wellington Management. Sus estrategas mencionan a Japón como su principal mercado desarrollado de renta variable, “ya que la economía se está beneficiando de una inflación más elevada”. Aunque admiten que el mercado “ha dejado de estar barato”, también con conscientes de que “el impulso económico positivo se ha traducido en mayores márgenes y crecimiento de los beneficios” Asimismo, la decisión del Banco de Japón (BOJ) de flexibilizar su política de control de la curva de tipos no ha afectado a la rentabilidad positiva del mercado bursátil, “en parte porque el yen ha continuado debilitándose frente al dólar estadounidense”. Además, según los expertos de Wellington, el mercado de renta variable japonesa “sigue siendo muy amplio”.

En Julius Baer, Markus Allenspach, Head Fixed Income Research, se centra en el mercado japonés de renta fija. Aquí, el experto coloca a Japón en el lado negativo de la balanza, precisamente por las decisiones del banco central del país. “El Banco de Japón -el último banco central del G-10 que mantiene una postura acomodaticia- ha modificado ligeramente el control de su curva de rendimientos”, lo que provocó que la rentabilidad de la deuda pública japonesa de referencia a 10 años, “muy seguida”, subiera tras conocerse la noticia, “arrastrando a los mercados regionales”. Por lo tanto, espera una consolidación del mercado de bonos japonés “una vez que se disipe la conmoción tras la decisión del Banco de Japón”.