Muchas mineras de cobre a nivel mundial tienen perfiles financieros conservadores con suficiente margen para respaldar las oportunidades de crecimiento que ofrece la transición energética, a pesar de que la nueva capacidad se vuelve más costosa y compleja debido a regulaciones ambientales más estrictas y entornos operativos más riesgosos, según una nota de Fitch Ratings.

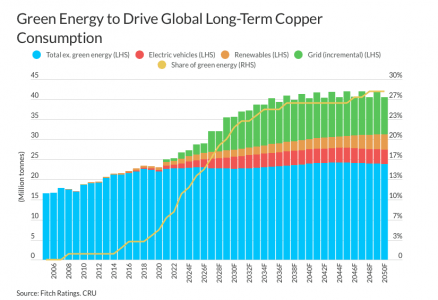

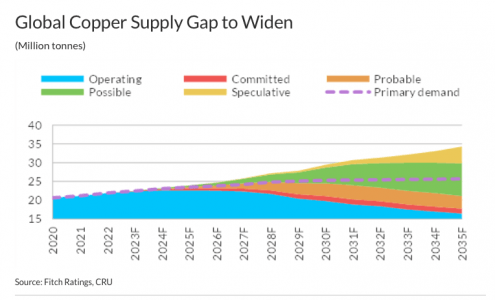

El despliegue de vehículos eléctricos, energías renovables y la infraestructura de la red eléctrica relacionada está impulsando una creciente demanda de cobre. Sin este despliegue, la demanda aumentaría sólo marginalmente. La demanda de cobre aumentará un 39% a 42,5 millones de toneladas para 2050, mientras que el Escenario de Políticas de Pronóstico de la ONU supone que la demanda se duplicará durante este tiempo.

La creciente demanda, los elevados requisitos de inversión de capital y los crecientes costos operativos respaldarán los precios del cobre a más largo plazo, aunque los precios a corto plazo pueden ser volátiles debido a perturbaciones del lado de la oferta, cambios en las políticas económicas, programas de estímulo sustanciales y un crecimiento económico variable.

El desarrollo de nueva capacidad suele ser más complejo debido a desafíos geológicos, de permisos o comunitarios. Por lo tanto, muchas mineras han recurrido a fusiones y adquisiciones en busca de oportunidades de crecimiento en el cobre para mejorar sus perfiles comerciales a través de una mejor escala, bases de reservas y diversificación, a pesar de los altos múltiplos de dichos acuerdos y su impacto potencial en el apalancamiento. Sin embargo, el crecimiento inorgánico no agrega oferta al mercado, lo que podría generar brechas de oferta si los presupuestos de crecimiento limitados contienen las inversiones de las mineras en nuevas incorporaciones de capacidad.

Esperamos que la mayoría de las mineras de cobre calificadas por Fitch aumenten su capacidad de producción. Las mineras más grandes como Freeport, First Quantum Minerals (FQM) y Antofagasta apuntan a mejorar los proyectos industriales abandonados con capacidades adicionales de minería y/o fundición. Mineras más pequeñas como Almalyk, Ero Copper y Taseko participan en proyectos transformadores financiados con deuda.

La mayoría de las calificaciones de las mineras de cobre en la cartera global de Fitch tienen perspectivas estables con suficiente margen de apalancamiento para inversiones adicionales: «Proyectamos que estas empresas tendrán un flujo de caja libre (FCF) negativo impulsado por ambiciosos programas de gasto de capital, volviendo a un FCF positivo después de 2025, mientras que la liquidez seguirá siendo suficiente durante el gasto de capital máximo debido a la financiación disponible», dicen desde la calificadora.

«Además, esperamos que el apalancamiento de las mineras de cobre calificadas regrese a niveles dentro de nuestras sensibilidades, a medida que los precios del cobre eventualmente se moderen, mientras que la inflación de costos sigue siendo alta. No esperamos mejoras como resultado de un bajo apalancamiento neto sin una reducción sustancial de la deuda bruta o una mejora sostenida en los perfiles comerciales», añaden los analistas de Fitech.