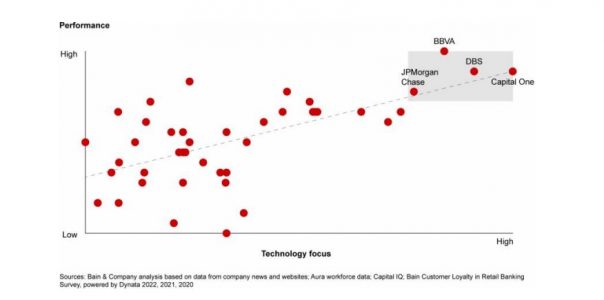

¿Qué ventaja competitiva supone la tecnología para los grandes bancos de todo el mundo? Según un estudio de Bain & Company, las entidades financieras líderes en tecnología ofrecen un promedio de un 5% más de dividendos a los accionistas y una mejora del 10% en su ratio de eficiencia. Esta correlación pone de relieve la importancia de acertar en la estrategia tecnológica por parte de los bancos.

En este sentido, BBVA, DBS, Capital One y JPMorgan Chase destacan como las entidades líderes en tecnología en sus respectivos mercados y demuestran la importancia de realizar esfuerzos rigurosos que permitan simplificar y modernizar los aspectos apropiados del negocio, según Bain & Company. Además, el estudio señala que las aplicaciones de la tecnología en el sector abarcan desde la eficiencia de sus procesos hasta la innovación de sus productos. Los objetivos pueden ser modernizar sus plataformas, mejorar la experiencia digital de sus clientes o el análisis de datos avanzados.

De hecho, los usuarios ya están exigiendo experiencias digitales sencillas y personalizadas, algo que, según revela el estudio, los puede llevar a mover su dinero a otro banco (o incluso a nuevas empresas tecnológicas que ya compiten el negocio de la banca tradicional). Asimismo, explica el documento en sus conclusiones, las plataformas bancarias en la nube y los procesos basados en la inteligencia artificial permiten automatizar tareas y proporcionar respuestas en tiempo real a los clientes con costes reducidos. En consecuencia, al reducir los costes operativos, la tecnología incrementa la capacidad de inversión de los bancos para mejorar sus productos y la experiencia de cliente. Esto propicia un “círculo virtuoso” en el que, con clientes más satisfechos, las entidades obtienen más beneficios para invertir.

Sin embargo, a pesar de que los bancos dedican, en promedio, el 16% de sus gastos a fines tecnológicos, muchos mantienen una estructura de procesos complejos y coste elevado debido a tecnologías heredadas. Según el informe, la solución no pasa por aumentar o reducir el volumen del gasto en tecnología, sino por un plan estratégico de modernización del negocio que permita acelerar su crecimiento mediante procesos más simples y eficientes.

“Nuestro estudio subraya que la tecnología se ha convertido en un impulsor fundamental de la ventaja competitiva en la industria bancaria. Las entidades líderes en tecnología no solo ofrecen mayores retornos a los accionistas, sino que también mejoran significativamente su relación entre gastos en ingresos. Esto destaca la necesidad imperante de que los bancos acierten en su estrategia tecnológica”, indica José Casas, socio de Bain & Company.

Según añade Alberto Hijosa, socio de Bain & Company, “la digitalización no es una opción, sino una necesidad para mantenerse a la vanguardia y satisfacer las demandas de los clientes en una era de experiencias digitales personalizadas. Aquellos que abracen la tecnología de manera constante y transformadora serán los verdaderos ganadores en la competitiva industria de hoy en día”.

Decisiones clave

El análisis de Bain & Company destaca que los resultados de la transformación tecnológica en la banca son mejores cuando ésta supone una prioridad estratégica para la junta directiva y la alta dirección de las entidades. Además, los bancos que ven esta estrategia como una potencial ventaja competitiva también optan por abordar paralelamente una transformación de negocio, que incluye a su ecosistema de proveedores, sus aplicaciones y la tipología de datos que emplean. Ayuda también el contar con un mayor número de ingenieros internos y una filosofía tecnológica reflejada en el modelo operativo y el talento de los líderes. Es importante también identificar las áreas estratégicas en las que se debe priorizar esta transformación.

Por otro lado, la consultora señala la importancia de que la inversión en tecnología sea constante a lo largo del tiempo, ya que la mejora y simplificación continua de los procesos reemplaza otros gastos de forma gradual, como la contratación de personal para centros de llamadas o el mantenimiento de sucursales físicas.

El informe destaca el caso del Banco Santander que, tras identificar la necesidad de simplificar su negocio, el banco decidió priorizar su transformación digital y su excelencia operativa. De esta manera, la entidad incrementó sus clientes digitales de 13,6 millones en 2014 a 32 millones en 2018 y simplificó sus procesos para permitir la apertura de cuentas y tarjetas en un día (cuando antes requería una semana). Desde 2015 hasta 2022, el banco mejoró su ratio de eficiencia en 6,5%, situándose en el primer cuartil de las entidades analizadas por Bain & Company.