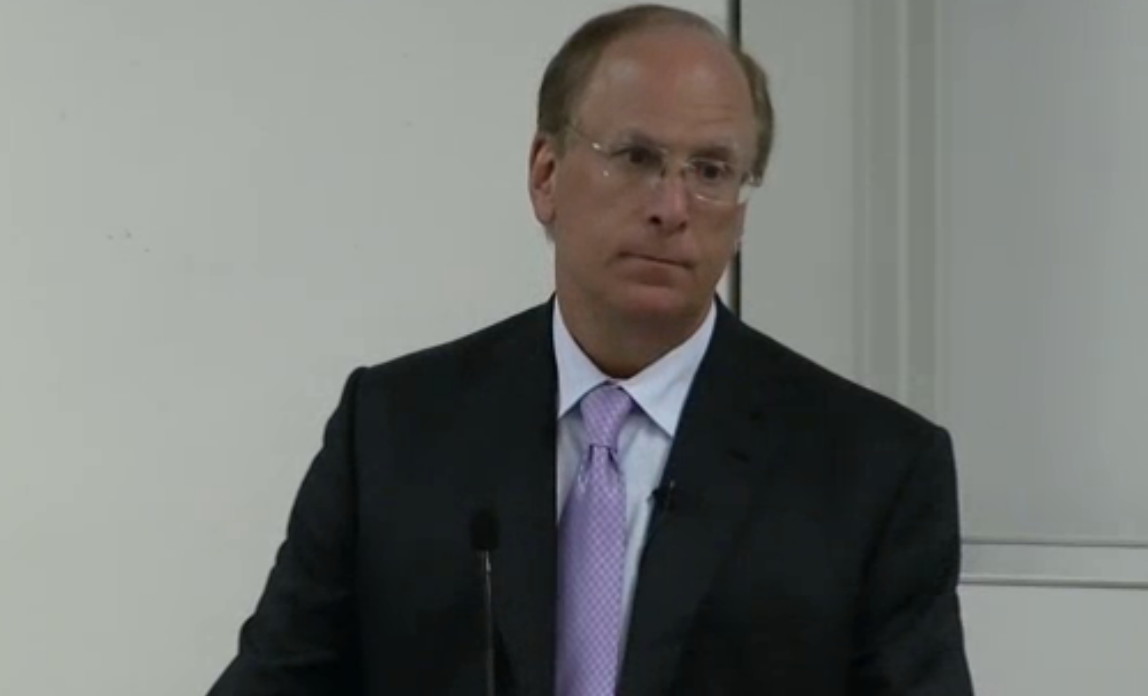

Larry Fink, consejero delegado de BlackRock, explica en su carta anual dirigida a los accionistas de la gestora, algunas claves de la situación actual y los cambios que marcarán el futuro del sistema financiero. Destaca el aumento de la volatilidad en los mercados, advierte contra los riesgos de un dólar demasiado fuerte y también critica las escasas opciones de las personas cercanas a la jubilación desde el punto de la inversión. Por último, analiza los efectos de la tecnología y los cambios de financiación en los mercados.

El experto comenta cómo “los cambios financieros, tecnológicos y sociales están transformando la economía mundial y el modo en que el capital fluye a través de ella. La divergencia va en aumento, a medida que los distintos países adoptan trayectorias diferentes en términos de crecimiento económico, política monetaria, precios de los activos y valoraciones de divisas. Las medidas de los bancos centrales, los acontecimientos políticos y las alteraciones del mercado energético están impulsando la volatilidad en los mercados financieros mundiales, al tiempo que también crean nuevos riesgos potenciales. La tecnología está cambiando el modo en que vivimos y nuestros hábitos de consumo. Y la longevidad está generando inestabilidad demográfica”, resume.

Las alteraciones que se registraron o materializaron en 2014 (en el plano tecnológico, en los mercados financieros y en relación con la longevidad y la jubilación) están teniendo una repercusión considerable en el modo en que tanto nuestros clientes como nosotros vivimos, trabajamos e invertimos. “En concreto, las personas actualmente prejubiladas no tienen demasiadas opciones: destinar su efectivo a depósitos bancarios a una rentabilidad cercana a cero o negativa, buscar en vano una aseguradora sedienta de capital que pueda brindar un producto con reparto de rentas garantizado o asumir más riesgos en un momento en que deberían centrarse en la percepción de rentas periódicas en lugar de en la revalorización del capital”.

Los peligros de un dólar fuerte

Según Fink, además de su repercusión en los tipos de interés y en los mercados de riesgo, la divergencia en cuanto a políticas monetarias también genera volatilidad en los mercados de divisas. El espectro de una subida de tipos en Estados Unidos ha presionado al alza al dólar, mientras que el euro muestra una debilidad sin precedentes. “En concreto, la valoración relativa del dólar está afectando rápidamente y de manera sustancial a las empresas estadounidenses y a su capacidad para competir en un mercado global. Si bien la economía estadounidense en su conjunto no está excesivamente expuesta a las exportaciones, muchas de sus empresas más importantes e influyentes sí lo están. En nuestra opinión, esto derivará en un deterioro de la confianza por parte de los consejeros delegados que podría ralentizar tanto las decisiones de inversión como el crecimiento futuro del país”.

Por otra parte, el petróleo barato tendrá un efecto similar al de una considerable bajada de impuestos para la economía global y podría desembocar en una gran redistribución de la riqueza, dice, pero advierte: los efectos no serán uniformes. “Las economías productoras de energía con unos costes elevados están experimentando dificultades y los países cuyas monedas se han devaluado en los últimos meses obtienen ganancias más modestas”.

El papel transformador de la tecnología

En la pasada década de los noventa, el mundo hablaba del cambio impulsado por la tecnología de la información, que se materializaba a la «velocidad de Internet». Ese ritmo parece ahora a cámara lenta debido al efecto multiplicador de la tecnología actual.

Un ejemplo de cómo la tecnología potencia la transformación acelerada del mercado es la repentina irrupción de la economía compartida. “El crowdfunding y los préstamos entre particulares suponen nuevas vías de captación de capital. Aunque los efectos a largo plazo de estas tendencias resultan difíciles de prever, no cabe duda de que la economía compartida está transformando el modo en que el capital fluye a través del sistema”.

La tecnología también sigue siendo un factor clave para la industria de gestión de activos: “agiliza y democratiza el acceso a la información y permite a los inversores reaccionar ante cambios repentinos en los mercados provocados por la propia tecnología y las divergencias, además de exigir una experiencia de cliente de mayor calidad”.

La longevidad

Y un problema clave: la longevidad transformará el mercado laboral, puesto que a los trabajadores más jóvenes cada vez les cuesta más acceder al mismo. “El coste de vivir más años coincide con la divergencia en las perspectivas económicas, unas rentabilidades reducidas y un crecimiento modesto. Al problema se suma que los ciudadanos de todo el mundo presentan un escaso nivel de inversión (cuando no la ausencia de la misma) mientras que los gobiernos se enfrentan a diversos desafíos en lo que a políticas respecta”, apostilla.

Por Fórmate a Fondo

Por Fórmate a Fondo