Con el mercado habiendo corregido algo el exceso de optimismo y la sobrecompra, pero sin haber llegado aún a claudicar de su tendencia alcista, los inversores están revisando a la baja el incremento en la prima de riesgo que habían venido aplicando a las valoraciones ante la incertidumbre macro asociada a los ataques cruzados entre Israel e Irán.

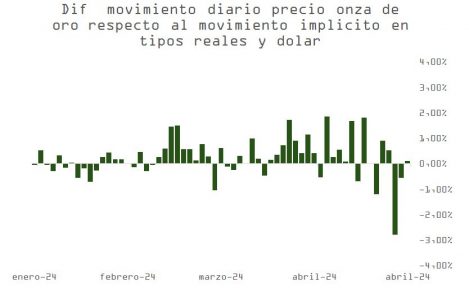

Una forma intuitiva de ilustrar cómo los gestores están despejando de la ecuación este factor de riesgo es analizando la evolución en el precio diario de la onza de oro, que no está justificado por los dos factores que tradicionalmente mejor lo explican: los tipos reales y la cotización en dólares de una cesta de divisas.

Como vemos en la gráfica, los primeros meses del año, coincidiendo con el recrudecimiento de la crisis en Gaza, el precio del metal precioso sube consistentemente más de lo que sugerirían los movimientos en tipos reales y dólar, con la discrepancia intensificándose a mediados de mes, para posteriormente girarse bruscamente el lunes de esta semana, coincidiendo con la recuperación en bolsa.

El exceso de rentabilidad acumulado en el precio del oro desde febrero -y que la regresión contra el dólar y los tipos no explica- asciende a 16,5%, y el ajuste negativo que viene produciéndose desde el lunes es del -3,05% (un 19% del movimiento).

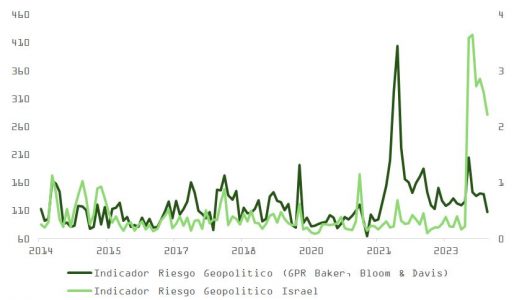

Este movimiento hacia la normalización, en magnitudes muy similares, también se aprecia (-22% y -23%, respectivamente) en los índices de riesgo geopolítico mundial e israelí de Baker, Bloom y Davis.

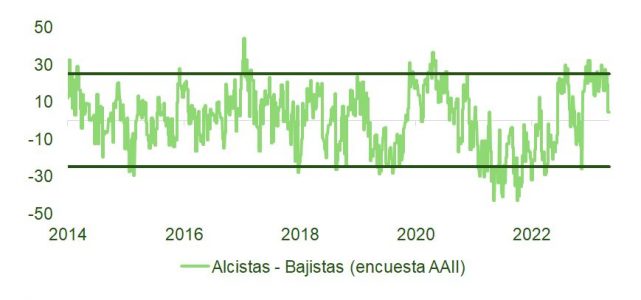

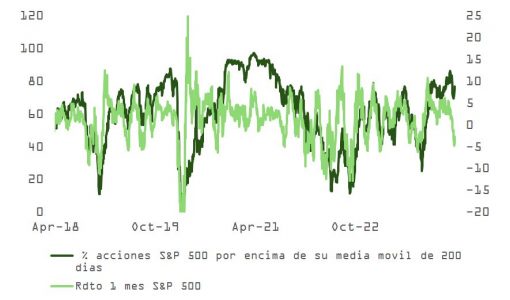

Esto sucede en un contexto en el que no se ha producido una capitulación, pero sí se han descomprimido los indicadores técnicos y de sentimiento. La diferencia entre inversores estadounidenses alcistas y bajistas ha regresado a terreno neutral, y nuestro indicador compuesto de sobrecompra/sobreventa se sitúa en -0,57 desviaciones estándar con respecto a la media histórica. Adicionalmente, y a pesar de las caídas, la participación no se ha resentido y el porcentaje de miembros del S&P 500 cotizando por encima de su media móvil de 200 días, en vez de caer, ha repuntado marginalmente.

Todo ello, y aunque sería deseable una corrección algo más duradera para depurar excesos, sugiere que el sesgo del mercado continúa siendo favorable al riesgo.

Aunque el flash PMI manufacturas estadounidense de esta semana ha sorprendido de forma negativa, colocándose marginalmente otra vez por debajo de 50 (en contra del PMI de servicios europeo), la publicación de datos macro que señalan una mayor fortaleza de la esperada justifican un incremento en el pronóstico de crecimiento de PIB para el segundo trimestre de la Fed de Atlanta, que pasa de 2,1% a 2,9% en tres semanas, aumentando las probabilidades de no aterrizaje al disminuir las de soft landing.

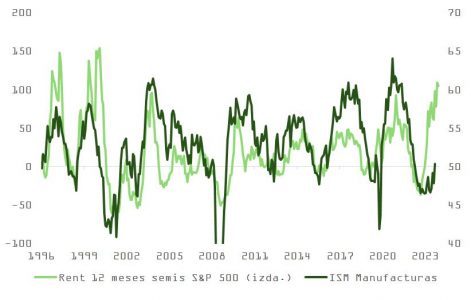

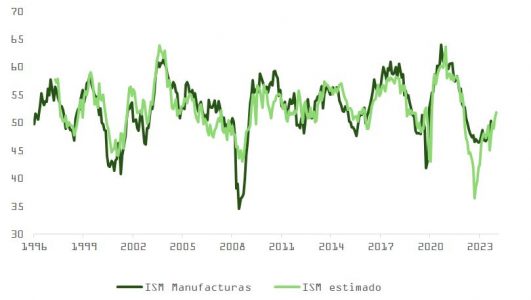

El aterrizaje suave es más improbable en términos históricos. Además, a corto plazo la inversión en relocalización/desglobalización de producción por parte de EE.UU., países europeos y también de China (hacia otros países asiáticos para sortear aranceles) puede dar soporte al repunte cíclico en actividad industrial, en línea con la relajación en condiciones financieras. Indicadores adelantados del sector manufacturas (precio acciones semis, actividad sector residencial, etc.) anticipan 3-4 meses de encuestas de manufacturas en zona de expansión.

A pesar del agotamiento en el exceso de ahorro de las familias americanas, el efecto riqueza y el uso de tarjetas puede permitir mantener el gasto durante algo más de tiempo. En Europa aún existe un colchón de ahorro razonable y hay demanda diferida no satisfecha (en coches y bienes duraderos, por ejemplo). En China, las ventas minoristas sorprenden creciendo un 8%. Además, y como venimos explicando, hay similitudes suficientes con el episodio 1995-2000 como para contemplar la posibilidad de un mercado que regrese a valoraciones iguales o superiores a las que se cotizaban antes del comienzo de la corrección.

Es cierto que con la economía avanzando por encima de potencial, la inflación tardará más tiempo en regresar al objetivo. En EE.UU. el deflactor del PCE está reacelerando en tasa anualizada de 3 y 6 meses y el índice subyacente de inflación en servicios ex rentas imputadas (supercore) sigue preocupando, pero hay factores que apuntan hacia una vuelta a la desinflación a partir del verano.

El incremento en oferta de trabajadores, apoyado en gran medida sobre una explosión en inmigración, unido a una disminución en el apetito por contratar, está devolviendo el equilibrio al mercado laboral. Como consecuencia, la tasa de crecimiento en salarios irá también perdiendo fuerza y, en última instancia, afectará al consumo de servicios. Las renuncias voluntarias, el subíndice del flash PMI y las vacantes pendientes de ser cubiertas, además de la encuesta entre PYMEs, apuntan en esta dirección.

Con aumentos de sueldo menos pujantes, el precio del alquiler continuará moderándose (como anticipa el indicador de nuevos contratos de alquiler de la Fed de Cleveland), y la remisión en coste de vivienda ayudará a retomar la tendencia desinflacionista. La primera aproximación al PIB del primer trimestre (1,6%, por debajo del 2,7% esperado), que ha desempolvado las tesis de estanflación, no es concluyente. El crecimiento económico se ve lastrado por el componente de inventarios, que con una tasa de consumo (+3%) como la actual será un impulso adicional más adelante.

Con este cuadro macro, la resiliencia económica en EE.UU. y una posible recuperación en crecimiento más sincronizada a nivel global permite a las empresas volver a trasladar incrementos salariales al consumidor final manteniendo la disciplina en gastos. Los márgenes operativos dan muestra de poder repuntar. Un 64% de los sectores GICS registran mejoras en lo que llevamos de año, y anticipan como mínimo estabilidad los próximos 3-4 meses. Alphabet, el jueves, dio buena muestra de ello sorprendiendo positivamente por el beneficio operativo (con márgenes arriba de ~4% en tasa interanual), disparando el precio de su acción en pre mercado en un 11%.

En este sentido, la campaña de publicación de resultados avanza como cabía esperar, con un 69% de las empresas europeas y un 83% de las estadounidenses superando las proyecciones de los analistas para crecimiento en BPA, pero con un desempeño algo más discutible en lo que respecta a la parte de arriba de la cuenta de resultados (solo un 43% en Europa y ~50% en EE.UU.).

Aunque solo una cuarta parte de las compañías han anunciado sus números, se atisban ya algunas pautas de comportamiento. De las 7 acciones tecnológicas del S&P 500 que han pasado por la palestra, el 100% han batido los pronósticos en lo que a beneficios se refiere -registrando un incremento en tasa interanual del 64%-, pero su precio ha caído ~2% en media ponderada.

Además de que, como en trimestres anteriores, los equipos directivos han venido rebajando el optimismo de los analistas de cara a las publicaciones (desde enero hasta abril las cifras de consenso para el primer trimestre se han visto recortadas en un 3,7% para el S&P 500, afectando a 8 de los 11 sectores GICS), lo que también queda de manifiesto es que los inversores han comenzado ya a extrapolar tendencias del corto al largo plazo, inflando sus expectativas para empresas tecnológicas en general y de semis y ligadas a la revolución de IA generativa en particular.

El mejor ejemplo lo tenemos en la caída en los títulos de Meta el jueves. A pesar de anunciar números realmente buenos para los tres primeros meses del año (BPA +114% a $4,71 vs. $4,30 esperado; sobreventas creciendo +27%; márgenes 0,8% por encima de lo anticipado, pérdidas más contenidas en Reality Labs y un incremento de 2,3x respecto al trimestre anterior en retribución al accionista hasta los 15.000 millones de dólares), la acción se apuntó un -10% en la sesión, al no llegar a cumplir con lo que esperaban los accionistas en materia de aumento en ventas para el segundo trimestre, que en cualquier caso sigue siendo muy positivo.

Google (Alphabet), a diferencia de Meta, no ofrece guías explícitas -ni trimestrales ni anuales-, y puede haberse beneficiado por ello porque, como Facebook, también incrementó el gasto en CAPEX en 1.700 millones de dólares sobre la cifra esperada.

Aunque, como explicamos más arriba, la caída en bolsa parece haber terminado de momento, nos queda todavía recibir y analizar la parte mollar de esta campaña de resultados, y las cosas pueden cambiar rápidamente. Por otro lado, la primera aproximación al PIB del primer trimestre no ayuda demasiado, sorprendiendo negativamente en crecimiento (1,6%, por debajo de tendencia), pero también por el lado de la inflación (el índice subyacente del PCE marca el nivel más alto desde el segundo trimestre de 2023). No obstante, las correcciones han sido a menudo una característica definitoria de cuadros de exuberancia (como demuestra la reciente recuperación en “V” en el bitcoin, por ejemplo) que vienen casi siempre acompañados por el mantra de “comprar las caídas”.

Charles P. Kindleberger, economista de MIT, y estudioso de exuberancia en bolsa y desarrollo de burbujas especulativas, identifica como características fundamentales de estos procesos las siguientes:

- Falta de fundamentos sólidos para llevar a cabo un ejercicio de valoración objetivo

- Participación masiva de minoristas e institucionales

- Comportamiento imitativo por parte de inversores minoristas, que no analizan adecuadamente las acciones en las que invierten, subestimando el riesgo asociado a sus inversiones

- Exceso de liquidez, dinero de acceso fácil y barato disponible para ser dedicado a la inversión

De estas cuatro, solo la última se echa realmente en falta, aunque las tendencias se están revertiendo. Aunque la Fed mantenga los tipos más altos más tiempo, la actualización semanal de saldos en reservas bancarias de la cuenta general del Tesoro sugiere que la Fed puede lanzarse muy pronto a reducir a la mitad su programa de adelgazamiento cuantitativo por el lado de los bonos, y los diferenciales de crédito están muy comprimidos.

La masa monetaria está aún en contracción, pero ha marcado un claro punto de inflexión. Y, aunque la demanda de crédito prácticamente no crece en EE.UU. (y es netamente negativa en Europa), la tendencia negativa en el informe SLO de la Fed también se ha girado.

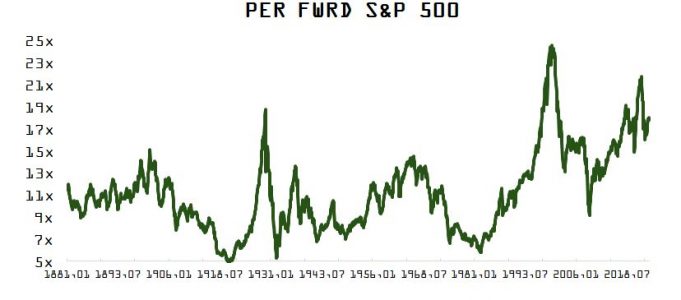

Una mejora en el componente de condiciones monetarias es el ingrediente que falta para cerrar la receta de un regreso a la exuberancia. Las valoraciones de los protagonistas de este rally no son tan excesivas como las de Cisco, Microsoft o Dell en 2000, o las registradas por McDonald´s, Coca Cola, Xerox o Polaroid en el pico de las “Nifty Fifty”. Y aunque no cabe duda de que la bolsa está cara (percentil 5% de PER 12 meses desde 1881), un crecimiento en BPA en línea con la historia (por debajo del 10% del consenso) y un múltiplo en los niveles de los que veíamos antes de la corrección, justificarían un regreso a la cota de 5.400. La temática IA está más viva que nunca y la ilusión de los inversores (que en estos casos acaba pesando más a corto plazo que la realidad) se ve impulsada con las noticias de Google, Meta y Microsoft. Los tres grandes suman 32.500 millones en CAPEX el trimestre pasado (el gasto de Google casi dobla año sobre año y el de Microsoft se incrementa en 66%) en su afán por desarrollar centros de datos e infraestructura para hacerse con el liderazgo de la nueva tecnología.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera