Las expectativas no defraudaron y la Reserva Federal estadounidense elevó ayer los tipos de interés un cuarto de punto, situándolos en un rango de entre el 1% y el 1,25%. Con esta decisión, la Fed consolida su intención de caminar hacia la normalización monetaria, aunque la duda de los expertos es si la economía norteamericana está del todo lista para ello (sobre todo, considerando los datos de menor inflación registrados) y, por tando, cuántas subidas quedan a lo largo del año. De hecho, algunos consideran que habrá solo una subida más o incluso que la reducción del balance será el arma que Yellen utilizará en lo que resta de 2017.

Con todo, viendo el resultado de la reunión de ayer, queda claro que la Fed consideraba todavía necesario endurecer las condiciones financieras dado el fortalecimiento del mercado de trabajo estadounidense y la expansión moderada de su economía, ya que estima que los riesgos a corto plazo de las perspectivas económicas «están equilibrados». Una visión que comparte James Athey, gestor de inversiones en Aberdeen AM, y que coincide con el consenso que había en el mercado. “La anunciada subida de tipos era justo lo que estábamos esperando. La economía estadounidense está progresando positivamente y absorberá fácilmente esta subida de tipos”, señala.

En su opinión, lo más importante de esta subida es que demuestra cómo la Fed está intentando continuar con el ciclo de subidas programadas. “Habíamos visto algunas insinuaciones de que una reciente debilidad en la inflación podría asustar a la Fed para subir los tipos más allá de hoy. Pero hubiese sido una mala decisión. La inflación se ha suavizado últimamente, pero no durante el suficiente periodo de tiempo como para suponer una preocupación real. La inflación subyacente está en el 1,5% y esto es totalmente consistente con una continuación del ciclo de subida de tipos”, explica el experto.

“Tras los débiles datos de inflación que se conocieron el miércoles por la tarde y la significativa reacción posterior del mercado que hizo que los rendimientos estadounidenses se situaran en sus niveles más bajos desde las pasadas elecciones presidenciales, la mayoría de la gente estaba esperando un mensaje dovish, que no ha sido así. El Comité reiteró su objetivo de que la inflación regrese al 2%, a pesar de la reciente debilidad de los datos, apuntando a que esta baja inflación será transitoria y atribuyéndola e efectos puntuales tales como los precios de los cuidados médicos o de las telecomunicaciones. Dicho esto, revisó sus expectativas de inflación tanto general como subyacente para 2017, pero para 2018 y más adelante sigue situándose en el 2%”, explica François Rimeu, director de Cross Asset en La Française AM. «En conjunto, el Comité de Mercado Abierto ha estado muy cerca de lo esperábamos, sin cambios significativos, pero teniendo en cuenta la importante falta de inflación en el mismo día, esto ha supuesto una ligera sorpresa hawkish para los mercados», dice.

¿Cuántas subidas quedan en 2017? Los gestores, divididos

Por eso, algunos gestores creen en la continuidad del proceso de restricción monetaria en EE.UU. pero matizan que todo dependerá de los datos: desde Schroders apuntan que siguen esperando otra subida de 25 puntos básicos en septiembre y otras dos subidas en 2018, con una pausa importante cercana al cambio de año, cuando empiece la reducción del balance. “Estas previsiones no se alejan demasiado de las directrices de la institución, si bien necesitaremos asistir a un repunte en el crecimiento y la inflación para que se materialicen”, argumenta Keith Wade, economista jefe de Schroders.

Algo que no está tan claro, matiza Wade: “Las cifras de inflación en Estados Unidos continúan por debajo de las expectativas, con la tasa básica cayendo al 1,7% el mes pasado. La recuperación del crecimiento desde mediados del año pasado no ha estado acompañada de un aumento en el poder de fijación de precios, mientras que en el lado de los costos, el crecimiento de los salarios sigue siendo lento”, advierte.

En este contexto, en Western Asset, filial de Legg Mason especializada en renta fija, también creen que hay más dudas sobre futuras subidas de tipos en el año, “si la inflación continúa decepcionando y si uno o más de otros factores positivos empiezan a fallar”. Eso sí, considera que si hay más subidas, como esperan, no significaría necesariamente una restricción de la liquidez o mayor volatilidad en los mercados de bonos.

Incluso hay voces en el mercado que se muestran resistentes a que pueda haber nuevas subidas, dado justamente la evolución de la inflación y también de otros parámetros de la economía. En opinión de Anna Stupnytska, economista global de Fidelity International, ésta será la última subida de tipos de 2017. El motivo: “Los obstáculos que están apareciendo en la economía estadounidense, sobre todo en el consumo, pero también en la preocupante trayectoria de la inflación y en el crecimiento de los salarios”, apunta.

Según el análisis que hace Stupnytska, aunque el aumento de las tensiones en el mercado laboral podría terminar tirando al alza de los salarios y los precios, existe un alto grado de incertidumbre en cuanto a los plazos y la magnitud de este movimiento, por lo que la Fed podría utilizar la reducción del balance, únicamente, como arma de restricción monetaria. “En cualquier caso, el posible aumento de los salarios y la inflación probablemente sea gradual, lo que significa que la Fed no tendrá presión para endurecer su política monetaria durante los próximos meses. Durante el segundo semestre, todo girará en torno a la puesta en marcha de los cambios en el programa de reinversión de su balance, lo que en sí mismo podría suponer un pequeño endurecimiento de las condiciones monetarias en el conjunto de la economía”, argumenta.

Reducir el balance

Ese es justamente el otro aspecto que dejó claro la Fed en la reunión de ayer: su intención de reducir el volumen de su balance, algo que tiene previsto hacer de forma paulatina. “También tenemos más información sobre la reducción del balance tanto en términos de límites como de timing: el Comité de Mercado Abierto ha indicado que la reducción del balance podría empezar relativamente pronto lo que podría interpretarse como que empezará en septiembre. El tamaño se verá limitado con un máximo de 10.000 millones de dólares al mes al principio, subiendo cada tres meses hasta una cantidad total de 50.000 millones de dólares», explican en La Française AM.

Según indican desde Renta 4 esta reducción se materializará dejando de reinvertir en los activos que van venciendo. “Se reducirá mensualmente en 6.000 millones de dólares la reinversión de bonos del Tesoro, y cada tres meses se incrementará en otros 6.000 millones de dólares durante un año hasta llegar a 30.000 millones de dólares. En cuanto a los MBS, se dejarán de reinvertir inicialmente 4.000 millones dólares al mes, importe que se incrementará en ese mismo importe cada tres meses hasta llegar en un año a 20.000 dólares al mes. Sin embargo, la Fed aún no ha determinado cuál será el tamaño final de su balance. En cuanto a los tipos, siguen viendo un nivel de llegada del 3% en 2019 según su ‘dot plot’”, explican.

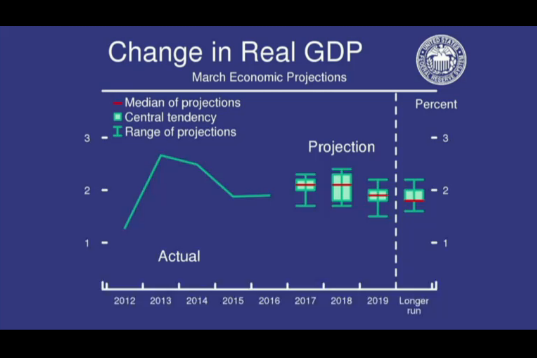

Para Renta 4, esta progresiva normalización de la política monetaria americana está en línea con lo previsto y se enmarca en un escenario de sólido crecimiento económico y repunte de la inflación hasta el objetivo del 2%. La Fed elevó ligeramente las previsiones de PIB hasta el 2,2% en 2017, redujo las de paro hasta 4,2% en 2018-19 y las de inflación hasta 1,6%, «aunque esta debilidad sería transitoria puesto que mantiene al 2% en 2018», añaden.

Con esta reducción del balance, “la Fed se muestra convencida de que este proceso no afectará a los mercados, si bien el ajuste general de la liquidez del dólar podría suponer riesgos de caídas para los mercados de capitales en algún momento”, dice Mitul Patel, responsable de tipos de interés, y el equipo de renta fija de Janus Henderson Investors.

Para Alex Fusté, economista jefe de Andbank, estas medidas no tendrán impacto negativo en el mercado de bonos de Estados Unidos: “El FOMC ha manifestado su deseo de salir del negocio de los MBS “sucios” y regresar a un balance «limpio», compuesto sólo por papel del Tesoros estadounidenses. Esto significa que las ventas en UST, en su conjunto, no van a ser tan agresivas. Las actas indican que comenzará a eliminar gradualmente ambas reinversiones en MBS y tesorería. Sin embargo, el Comité podría acelerar su limpieza de otra manera: mientras la Fed comenzará a aplicar topes más altos para los UST, en relación a los MBS, todo el exceso de “no reinversión” en ambos activos (es decir, lo que sí se va a reinvertir) probablemente se reinvertirá únicamente en US Treasuries”, explica. En este caso, dice, y sabiendo que la reducción del balance de la Fed caerá por debajo de muchas de las previsiones, es probable que cualquier aumento de las tasas largas (TIRs) sea modesto: “De hecho, tengo la sospecha de que el fuerte repunte en el Tesoro, visto ayer, fue precisamente porque se filtró que el balance de la Fed no volverá a niveles anteriores”.

Desde Brandywine Global (filial de Legg Mason especializada en renta fija) celebran el buen trabajo que ha hecho la Fed al no alterar en exceso al mercado con sus deciones. “Creemos que el nivel de detalle que Yellen compartió sobre la normalización del balance de la Fed y la sincronización de esta información fue más allá de las expectativas. Sin embargo, la reacción inicial de los mercados ha sido algo silenciosa”, afirma la gestora, que considera que los mercados serán rápidos al alertar a la Fed si sus políticas son demasiado rápidas en futuras reuniones.

El turno de Japón

Tras la reunión de la Fed, mañana le toca el turno al Banco de Japón, que previsiblemente no tocará los tipos. “A pesar de que la Reserva Federal de Estados Unidos y el Banco Central Europeo están comenzando a normalizar su política monetaria, la decisión sobre cómo y cuándo el Banco de Japón abandonará su propia política dependerá en general de la rapidez con que el banco pueda lograr su objetivo de inflación”, apunta Stefan Scheurer, economista de Allianz Global Investors.

En principio, el mercado no espera que el BoJ anuncie cambios en su política monetaria, por lo que dejará los tipos a corto plazo en un -0,1%. Según explica Scheurer, el riesgo de un cambio de política por parte del Banco de Japón parece bastante bajo por el momento, dado que las expectativas de inflación han caído fuertemente desde el comienzo del año.