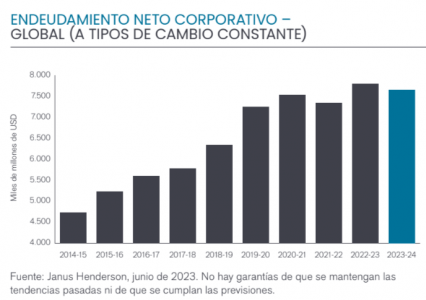

El total de deuda en circulación se ha visto incrementado un 6,2%, hasta alcanzar la cifra récord de 7,80 billones de dólares a tipos de cambios constantes, según el informe Corporate Debt Index elaborado por Janus Henderson. Esto se debe al endeudamiento neto nuevo de las empresas a escala mundial, que alcanzó los 456.000 millones de dólares en2022/23. La cifra supera la cota máxima que se había alcanzado en 2020, una vez consideradas las variaciones de los tipos de cambio. El informe recoge que una quinta parte del incremento del endeudamiento neto fue debido a que empresas como Meta y Alphabet emplearon parte de sus gigantescas reservas de tesorería.

La deuda total, que excluye los saldos en efectivo, avanzó sólo un 3% a escala mundial a tipos de cambio constantes, «aproximadamente la mitad del ritmo medio de la última década».

La subida de los tipos ha servido como freno del apetito por los préstamos, aunque sigue sin tener todavía una repercusión significativa en los costes por intereses a los que se enfrentan la mayoría de las grandes empresas. Por primera vez, en 2022/23, la empresa Verizon se convirtió en la compañía no financiera más endeudada del mundo. Por su parte, la propietaria de Google, Alphabet, continuó siendo la empresa con más liquidez, según el estudio.

De cara al futuro, la desaceleración de la economía mundial viene dada por la presión que ejercen sobre la demanda y los beneficios empresariales unos tipos de interés más elevados. El encarecimiento de los préstamos y la ralentización de la actividad económica propiciarán que las empresas intenten amortizar parte de sus deudas, aunque se producirán variaciones significativas entre los distintos sectores y entre las empresas más sólidas y las más débiles. Es probable que la deuda neta descienda a un ritmo inferior al del endeudamiento total, ya que las empresas con liquidez abundante siguen reduciendo sus reservas de efectivo. Desde Janus Henderson esperan que el endeudamiento neto disminuya un 1,9% este año y se sitúe en los 7,65 billones de dólares.

Los balances resistieron con fuerza gracias a unos beneficios históricos

El aumento de los beneficios antes de impuestos (excluidos los del sector financiero) fue del 13,6% a escala mundial, con la cifra récord de 3,62 billones de dólares en 2022/23. El 90% de los 433.000 millones de dólares del incremento de beneficios a tipos de cambio constantes correspondió a los productores de petróleo de todo el mundo. Sectores como los de telecomunicaciones, medios de comunicación y minería, registraron menores beneficios en términos interanuales. En conjunto, el aumento de los beneficios impulsó los fondos propios, manteniendo la ratio deuda neta/fondos propios, una variable importante de la sostenibilidad de la deuda, en el 49% interanual a pesar del mayor endeudamiento.

La tesorería de las compañías no pudo seguir la estela alcista de los beneficios en 2022/23, sino que descendió un 3% con respecto a los máximos récord de 2021/22. A pesar del menor flujo de caja, las empresas distribuyeron la cifra récord de 2,1 billones de dólares en dividendos y recompras de acciones, frente a los 1,7 billones del año anterior, y cubrieron la brecha con un mayor endeudamiento o recurriendo a las reservas de efectivo.

El incremento de las tasas de interés tiene un impacto gradual en las empresas

Los tipos de interés, a juicio del informe, están suponiendo un retraso en el impacto de unos tipos de interés más alto, puesto que sólo un 12,5% de los bonos se refinancian cada año. Esto afecta a muchas empresas que financian sus deudas con bonos a tipos de interés fijo. El gasto en intereses sólo aumentó un 5,3% a tipos de cambio constantes en 2022/23, un porcentaje significativamente inferior al del incremento de los tipos de interés mundiales, y representó un porcentaje mínimo de los beneficios de solo el 9,2%. Hay importantes variaciones entre regiones. Las empresas estadounidenses recurren más a la financiación mediante bonos y no experimentaron un aumento de los costes por intereses, pero las europeas, donde es habitual la financiación bancaria con préstamos a tipo variable, los costes por intereses aumentaron un 17%.

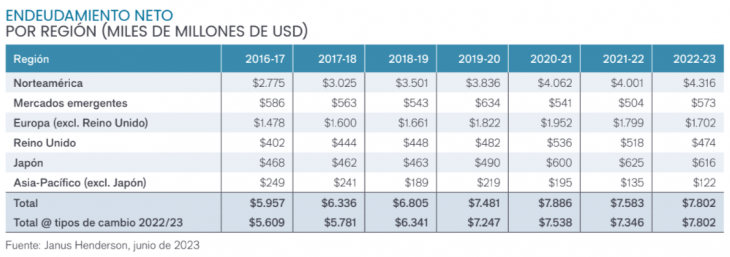

Áreas geográficas

Estados Unidos aumentó la deuda neta por encima de la media mundial, ya que la deuda neta de las compañías norteamericanas se incrementó un 8,7% en 2022/23, de tal forma, que elevó el cómputo global al récord de 3,66 billones de dólares. Este aumento de 319.000 millones de dólares en términos absolutos fue responsable del 66% de la subida mundial, un porcentaje muy superior al 48% que representan las empresas estadounidenses en el total de la deuda en circulación.

Cinco empresas —Amazon, Warner Bros Discovery, Alphabet, Microsoft y Meta— concentraron la mitad del aumento de la deuda neta de las empresas estadounidenses y complementaron los flujos de caja bien aminorando sus reservas de tesorería o suscribiendo deuda nueva para financiar inversiones, adquisiciones, dividendos y recompras de acciones. El 59% de las empresas estadounidenses incrementaron su deuda el año pasado, frente al 54% en el resto del mundo. Alphabet, Apple y Microsoft se mantienen entre las diez empresas con más tesorería a escala mundial.

Las empresas alemanas representan, por detrás de Estados Unidos la segunda mayor contribución de la deuda neta mundial, debido al perfil intensivo en capital de buena parte de la industria germana. La ratio deuda neta/fondos propios de Alemania, del 84,6%, solo la supera España entre las economías más desarrolladas. A tipos de cambio constantes, el endeudamiento de las empresas alemanas se redujo un 2,0% hasta los 708.000 millones de dólares en 2022/23, gracias principalmente al sector del automóvil, los suministros públicos y la sanidad.

Las compañías españolas de servicios públicos están asumiendo una considerable deuda para financiar sus inversiones en activos fijos, pero en general, su deuda sólo aumentó un 2,1% a tipos de cambio constantes, y la mayoría de las compañías del índice lograron reducir sus pasivos. Telefónica experimentó la mayor reducción de deuda, aprovechando un flujo de caja sólido y una disminución de las inversiones. Por otro lado, Iberdrola superó a Telefónica como la empresa española con el mayor endeudamiento neto.

La deuda neta de las empresas de Hong Kong se redujo por segundo año consecutivo, en este caso un 6,2% a tipos de cambio constantes, hasta su cota más baja desde al menos 2014/2015. El elevado flujo de caja de la naviera Cosco y del productor de petróleo CNOOC fue el principal factor tras el descenso.

En China, el endeudamiento aumentó un 33% a tipos de cambio constantes y se concentró en un puñado de empresas, siendo China Petroleum & Chemical la que más contribuyó al incremento.

En Latinoamérica, las compañías mexicanas incrementaron su endeudamiento neto a tipos de cambio constantes en un 8,6%, aunque este alza se debió principalmente a la cervecera FEMSA, que se endeudó para emprender una serie de adquisiciones y financiar inversiones. Todas las empresas mexicanas salvo una aumentaron su endeudamiento durante el año.

James Briggs y Michael Keough, gestores de carteras de renta fija de Janus Henderson, explican que aunque la trayectoria exacta de la economía mundial y de los beneficios empresariales no esté nada clara, «el final del ciclo de subidas de tipos y el regreso de las rentas son motivos que invitan al optimismo en cuanto a la inversión en bonos corporativos». Briggs y Keough apuntan que «los niveles de deuda han aumentado, pero son sostenibles y la economía mundial se ha revelado extremadamente resistente. La capacidad de resistencia de la economía mundial y los niveles de rentabilidad extraordinariamente altos que han disfrutado las empresas en los dos últimos años son el resultado de las ingentes sumas de gasto público y liquidez de los bancos centrales que estimularon la economía mundial durante la pandemia. La subida de los tipos de interés necesaria para sofocar la inflación resultante está teniendo éxito en la mayor parte del mundo, pero no está nada claro cuándo y hasta qué punto la economía sufrirá las consecuencias más dolorosas: mayor desempleo y menores beneficios».

“Los mayores costes de intereses aumentarán gradualmente la presión sobre las empresas en el futuro inmediato, afectando a algunas más que a otras en función de su solvencia y de la estructura de sus empréstitos. Todo esto significa que llegan tiempos apasionantes para los inversores en bonos corporativos. Sobre todo, porque la subida de los tipos de interés vuelve a centrar la atención en las «rentas». Por primera vez en varios años, los inversores pueden conseguir niveles significativos de rentas. Y no sólo eso, sino que cuando los tipos de interés del mercado bajan como resultado de la menor inflación y la desaceleración de la economía, los precios de los bonos suben, generando también plusvalías. Es probable que los bancos centrales empiecen a reducir los tipos en 2024”, añaden los gestores.

“La ralentización o incluso la contracción de la economía afectará a la solvencia de algunos prestatarios más que a la de otros, aunque el alcance de este impacto y los desfases temporales son actualmente muy inciertos. En la actual fase del ciclo del crédito, la selección tanto de sectores como de títulos es de vital importancia. En esta coyuntura, preferimos centrarnos en empresas de alta calidad, incluidas aquellas con balances sólidos, flujos de caja recurrentes y fundamentales resistentes”, concluyen.