Los últimos cinco años han estado marcados por la pandemia del coronavirus, la guerra entre Rusia y Ucrania y las fuertes subidas de los tipos de interés de los bancos centrales. En este contexto, los inversores tuvieron problemas para mantener el rumbo y perdieron una parte significativa de la rentabilidad de los fondos, según se desprende del estudio Mind the Gap 2023 – Investor Returns Around the World, elaborado por Morningstar.

Los inversores se esfuerzan por seleccionar grandes fondos. Pero detectar grandes inversiones no sirve de mucho si las operaciones se producen en momentos desafortunados: se compran cerca de los máximos que marcan los mercados, se venden en los mínimos, o ambas cosas. Este patrón se manifiesta a menudo, según el estudio, ya que las tendencias de comportamiento llevan a menudo a actuar de forma irracional con el dinero. A menudo «se sigue al rebaño», amontonando activos en fondos que recientemente han tenido buenos resultados, perdiéndonos a menudo los mejores rendimientos, para terminar decepcionados y vender con pérdidas.

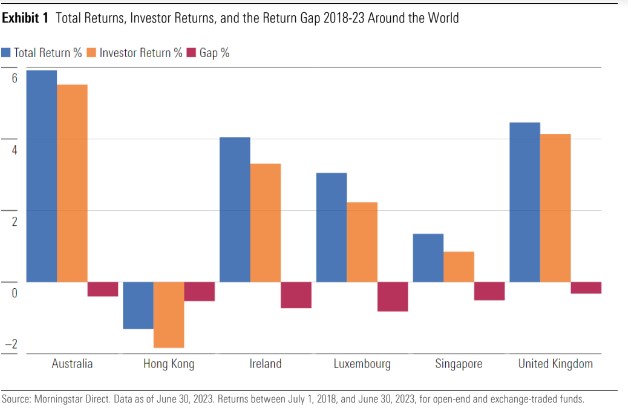

El estudio incluye Australia, los centros europeos de fondos transfronterizos de Irlanda y Luxemburgo (que representan alrededor del 55% de los activos europeos gestionados), el Reino Unido, así como las potencias asiáticas Hong Kong y Singapur. Reino Unido, así como las potencias asiáticas Hong Kong y Singapur y muestra que los seis domicilios estudiados presentan una brecha (gap) de rentabilidad negativa para el inversor durante el periodo 2018-23, lo que significa que el momento de entrada y salida de los inversores restó valor en comparación con una hipotética compra y posterior mantenimiento de la inversión.

Los peores desfases se registraron en los mercados transfronterizos de Irlanda y Luxemburgo. En ambos domicilios, según explica el estudio, una parte preocupantemente grande de los rendimientos totales nunca llegó a las cuentas de los inversores: la diferencia de 73 puntos básicos en Irlanda (comparando los rendimientos totales ponderados por activos y los rendimientos de los inversores) y la diferencia de 82 puntos básicos en Luxemburgo representan el 18% y el 27% de los rendimientos totales anualizados en estos mercados en general.

Al contrario, los inversores en fondos de Australia y el Reino Unido sufrieron las menores pérdidas debido, entre otros motivos, a un calendario desfavorable. En el Reino Unido, los inversores perdieron 32 puntos básicos de rentabilidad anualizada por el calendario de sus entradas y salidas. Los fondos de renta variable, renta fija y asignación registraron brechas ligeramente negativas en el Reino Unido, mientras que los alternativos alcanzaron una pequeña brecha positiva. Por el contrario, en el último estudio de 2019, se encontró que que los inversores habían generado una ganancia anualizada de 27 puntos básicos a partir de la sincronización durante períodos de cinco años consecutivos utilizados en ese estudio.

En Australia, el panorama fue similar, ya que la brecha positiva mostrada en años anteriores se tornó ligeramente negativa. Los fondos de asignación sólo experimentaron una pequeña brecha de 21 puntos básicos anualizados, mientras que los inversores en fondos de renta variable y, especialmente, de renta fija, experimentaron brechas claramente mayores a medida que las noticias macroeconómicas movían los tipos y las divisas.

En Hong Kong, los inversores sufrieron rentabilidades absolutas negativas ante el mal momento de los mercados chicos. Aunque la diferencia fue menor que en Irlanda o Luxemburgo (53 puntos básicos), la rentabilidad media de los inversores en el mercado fue de un dolorosamente negativo 1,84% anualizado, a lo que hay que agradecer la debilidad de la economía china, que lastró muchos de los activos domiciliados en Hong Kong. En Singapur, los rendimientos de los inversores fueron positivos, pero sólo un poco, un 0,85% de media. La brecha de los inversores se situó allí en 51 puntos básicos anuales.

Según explica José García Zárate, Associate Director, Passive Strategies, Manager Research, Europe en Morningstar, esta situación tiene que ver con las retrocesiones. La tendencia de los inversores a comprar fondos en el punto álgido del mercado tras un periodo de buenos resultados se ve a veces exacerbada por las estructuras de los mercados locales. En ciertas partes del mundo, como algunos países europeos y los mercados de fondos domiciliados en Hong Kong y Singapur, los inversores particulares suelen confiar en instituciones locales con redes de distribución arraigadas. Dado que los asesores financieros reciben su remuneración a través de las comisiones de distribución, la mayoría de las veces los fondos «se venden, no se compran». Como es más fácil enmascarar unas comisiones elevadas con tácticas de marketing agresivas tras un periodo de rendimientos espectaculares, esto puede explicar, al menos en parte, las mayores diferencias que observamos en estos mercados en comparación con Australia y el Reino Unido.

Clases de activos

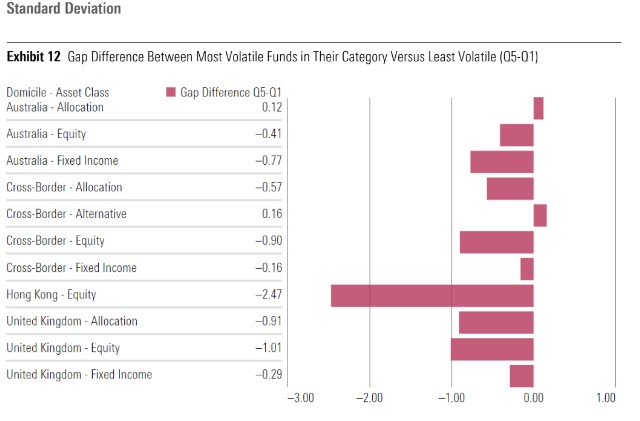

Esta situación se repite en todas las clases de activos, aunque el gap es más intenso en los fondos de renta variable que en los de renta fija. Asimismo, las categorías y los fondos más volátiles provocaron normalmente que los inversores perdieran una mayor parte de sus rendimientos por la sincronización de las entradas y salidas. Incluso, en los alternativos el gap también es elevado.

En este escenario hay un remanso de relativa calma: los fondos mixtos. «Tienen una función», asegura Fernando Luque, Senior Financial Editor, que resalta el mayor anclaje de los inversores a este tipo de productos. «Para tener resultados a largo plazo, lo mejor es ser aburrido», sentencia García Zárate, que añade que a mayor diversificación, menor gap.

Estados Unidos

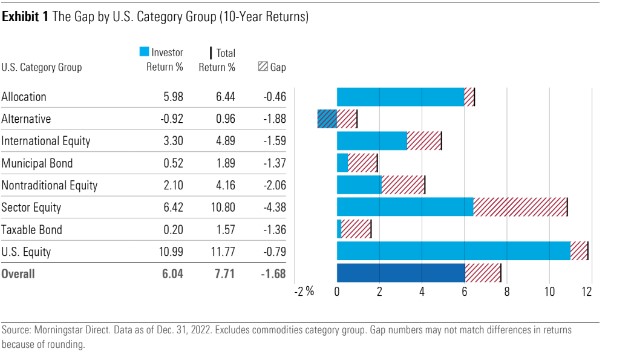

El mercado estadounidense cuenta con un estudio individual por parte de Morningstar. Las conclusiones son similares a las del resto de áreas geográficas: los inversores en fondos obtuvieron una rentabilidad del 6% (que refleja el impacto de las entradas y salidas de efectivo en los rendimientos que realmente obtienen los inversores) durante los 10 años que finalizaron el 31 de diciembre de 2022, mientras que sus participaciones en fondos generaron una rentabilidad total anual del 7,7% durante el mismo periodo. Así pues, los inversores sufrieron un déficit de rentabilidad anual de 1,7 puntos porcentuales derivado de compras y ventas inoportunas.

Esta diferencia de rentabilidad anual está en consonancia con las diferencias medidas en los cuatro periodos anteriores de 10 años, que oscilaron entre 1,5 y 1,7 puntos porcentuales al año.

Por otra parte, el estudio de Estados Unidos muestra, al igual que en el resto de zonas, que los inversores en fondos de asignación, que combinan acciones, bonos y otras clases de activos, han seguido obteniendo los mejores resultados, ya que estos fondos registraron la menor diferencia de rentabilidad de cualquier grupo de categorías.

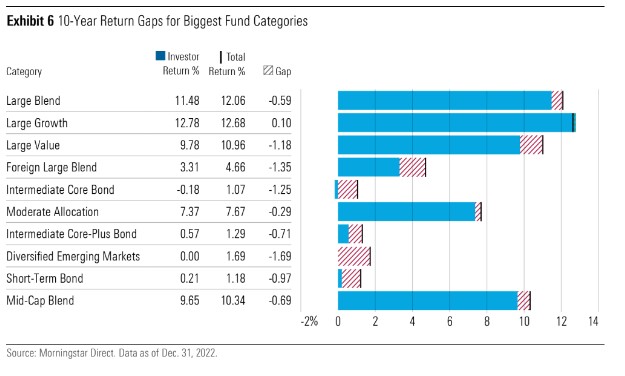

En el lado opuesto, los inversores han tenido dificultades para utilizar con éxito los fondos de renta variable sectorial y no tradicional; Estos dos grupos de categorías experimentaron diferencias de rentabilidad superiores a la media.

Los resultados de la gestión activa frente a la de gestión pasiva son sorprendentes: los fondos indexados obtuvieron menores rendimientos para el inversor en seis de los siete grupos de categorías y mayores diferencias en todos los casos (el estudio excluye los fondos de asignación de este análisis porque la inmensa mayoría de los fondos de asignación se gestionan activamente en el sentido de que establecen deliberadamente una combinación de activos en lugar de limitarse a igualar las medias del mercado).

Una de las principales conclusiones del informe estadounidense es que los datos sugieren que los inversores tuvieron más éxito cuando optaron por soluciones sencillas, como los fondos de asignación. Curiosamente, el informe encuentra mayores diferencias en áreas y estilos que cuentan con un sólido respaldo académico, como la inclinación por el valor, los valores de pequeñas empresas o los mercados emergentes, lo que sugiere que la volatilidad añadida que conllevan estas estrategias costó a los inversores el exceso de rentabilidad que podrían haber obtenido. Lo mismo puede deducirse de estrategias más exóticas que, sobre el papel, podrían acercar una cartera a la frontera de eficiencia, pero que, en realidad, llevan a los inversores a cometer costosos errores.

También cuando se decantaron por una mayor diversificación. En este punto, García Zárate resaltó el elevado diferencial entre ganancias del fondo y rentabilidades del inversor que presentan los fondos y los ETFs temáticos, donde la diversificación es muy reducida.