Joanna Freire, Portfolio Manager en Eurizon SLJ Capital, espera que la combinación de tipos locales elevados y un contexto mundial estable con condiciones financieras cada vez más favorables sea positiva para los tipos locales de los países emergentes. Unos mercados que han visto cómo los bancos centrales incrementaban su credibilidad con decisiones de subidas de tipos tempranas y con efectos colaterales como lograr reducir la volatilidad de los precios de la deuda en los mercados. Las emisiones en divisa local siguen siendo una opción atractiva en el medio plazo para Freire.

1.- La renta fija en moneda local era uno de los activos favoritos de los gestores a mediados del año de cara a la segunda mitad del año. ¿Está usted de acuerdo? ¿Por qué hay que tener deuda en divisa local en cartera?

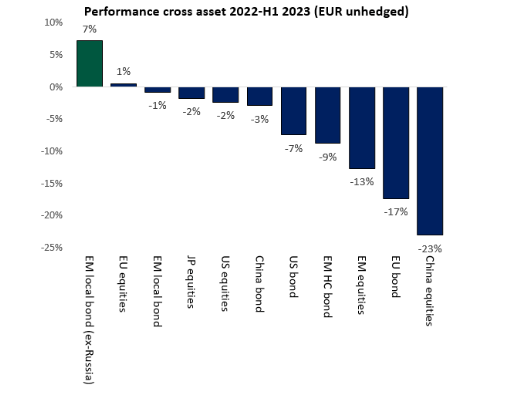

En los dos últimos años, los bancos centrales han subido los tipos de interés en todo el mundo hasta alcanzar los niveles más elevados de la última década. Los mercados emergentes, en particular, han liderado este ajuste de la política monetaria mundial y han subido los tipos mucho más que los mercados desarrollados. Como resultado, a medida que gire la inflación mundial, especialmente en el segundo semestre de 2023, los mercados emergentes estarán en una buena posición para suavizar la política monetaria. De hecho, en agosto y septiembre varios mercados emergentes han iniciado sus ciclos de recorte de tipos, probablemente muchos trimestres antes que los mercados desarrollados. Los altos niveles actuales de rentabilidad, combinados con las ganancias de duración esperadas de los recortes de tipos necesarios para que las políticas vuelvan a ser neutrales, hacen de la deuda local de los mercados emergentes una atractiva propuesta de inversión. Al mismo tiempo, las importantes ratios de carry han contribuido a la relativa estabilidad de las divisas de los mercados emergentes durante el pasado año. De cara al futuro, y teniendo en cuenta la posición sobrevalorada del dólar estadounidense y el probable giro del ciclo monetario estadounidense en 2024, esperamos que la combinación de tipos locales elevados y un contexto mundial estable con condiciones financieras cada vez más favorables sea positiva para los tipos locales de los mercados emergentes. De hecho, como puede verse a continuación, la renta fija local de los mercados emergentes ha destacado en comparación con las clases de activos tradicionales durante los dos últimos años, actuando casi como un lastre de estabilidad y rentabilidad, en un contexto de debilidad del riesgo mundial.

2.- Las políticas monetarias de los países emergentes se encuentran en un punto muy distinto a las de los países desarrollados. ¿Qué economía va a ser más agresiva a medio plazo en cuanto a bajada de los tipos de interés? ¿Por qué?

Las economías más vulnerables al choque inflacionista mundial fueron también las que ajustaron los tipos de interés oficiales con mayor intensidad. Esto incluye a las economías latinoamericanas con problemas de inflación derivados del pasado, como México y Brasil, y también a las de Europa Central y Oriental, que fueron las más expuestas a la crisis energética y de las materias primas relacionada con Ucrania. A medida que la inflación disminuye y estas economías contemplan la normalización de los tipos, la duración parece muy atractiva. Por otra parte, los mercados emergentes de Asia, que tradicionalmente han tenido unas expectativas de inflación bien ancladas, también se han beneficiado tanto de su lejanía del conflicto de Ucrania como de su dependencia de las cadenas de suministro locales, muy afectadas por las fuerzas deflacionistas procedentes de China. La distorsión de los tipos de interés en Asia es moderada, en comparación con los fuertes desequilibrios de los tipos de interés en América Latina y Europa Central y Oriental, donde el descenso de la inflación ha hecho que los

tipos de interés reales sean excesivamente bajos.

3.- Los bancos centrales de los países emergentes, ¿siguen siendo fiables para los inversores internacionales?

A lo largo de la última década, tras la crisis financiera mundial y, posteriormente, el «taper tantrum», los responsables políticos de los mercados emergentes se han mostrado más cautelosos en cuanto a sus vínculos con el ciclo financiero mundial: la credibilidad de sus políticas y la orientación futura; el valor del carry y la importancia de la estabilidad monetaria; y las oportunidades y los riesgos que acompañan a los flujos de capital mundiales. Las tempranas decisiones de los mercados emergentes de endurecer sus políticas, dos trimestres antes que la Reserva Federal, son un testimonio de esta mayor aversión al riesgo de los responsables políticos de los mercados emergentes. Durante la última década, las tesorerías locales también han reducido diligentemente su dependencia de las divisas fuertes para su financiación, han recurrido a los ahorradores locales y han alimentado el desarrollo de una curva de rendimientos en divisa local líquida y segura. Muchos países de mercados emergentes han intentado suprimir la volatilidad de los mercados de divisas y estimular los mercados de renta fija, en algunos casos con políticas similares a la QE. Como resultado, los bonos en divisa local están cada vez más en manos de ciudadanos locales, lo que ha contribuido a anclar la volatilidad de los precios de los

bonos y de las divisas.

4.- Ahora mismo, los riesgos para la inflación ¿son al alza o a la baja? ¿Qué factores van a influir?

La lenta recuperación del mercado doméstico chino y la oferta reprimida que se ha acumulado desde el inicio de la recuperación de China están actuando como poderosas fuerzas deflacionistas que afectan a la economía mundial. Los precios de los bienes en EE.UU. ya están en deflación, y creemos que estas presiones probablemente continuarán en un futuro próximo, afectando también a Europa. Al mismo tiempo, las políticas monetarias se han endurecido unos 500 puntos básicos en EE. UU. y Europa, mientras que el exceso de ahorro acumulado durante la pandemia, sobre todo en EE.UU., ha disminuido, y el mercado laboral ha alcanzado probablemente su punto álgido. En nuestra opinión, es probable que la inflación siga tendiendo a la baja, especialmente a medida que disminuya la presión temporal al alza sobre los alquileres en EE.UU.

5.- ¿Cómo hay que diversificar una cartera de deuda emergente, en lo que a duración se refiere?

Nuestra previsión de un descenso continuado de la inflación en EE.UU. y en todo el mundo y el grado de endurecimiento de las políticas monetarias ofrecen un interesante telón de fondo para las inversiones en renta fija mundial. Con los tipos de interés actuales en EE.UU., Europa y los mercados emergentes sin Asia, creemos que las estrategias de duración ofrecen un valor atractivo, especialmente en las regiones con los tipos de interés reales más altos y donde los bancos centrales se verán obligados a realizar los mayores ajustes de política.

6.- China merecería un capítulo aparte. ¿Qué previsiones tiene para la deuda china, teniendo en cuenta la situación económica y la falta de contundencia de las autoridades para hacerla despegar? ¿Hay que tener China en la cartera de bonos?

Los rendimientos del reminbi son un valioso diversificador para las carteras mundiales, dadas sus características de correlación de refugio seguro frente a los ciclos económicos y las perturbaciones mundiales. En 2022, por ejemplo, en un contexto mundial de guerra en Ucrania y rápida evolución de la curva de tipos estadounidense, los tipos locales del reminbi fueron una de las pocas clases de activos mundiales que registraron un rendimiento positivo para los inversores basados en euros. Se observaron correlaciones similares en todas las crisis importantes desde la CFG. En nuestra opinión, la ralentización de la economía china es autoinfligida, atribuible a la preferencia de Pekín por reducir el riesgo de la economía. En las últimas semanas y meses, los anuncios políticos se han vuelto más moderados, y esperamos que la combinación de medidas de estímulo ayude a la recuperación económica, permitiendo a China gestionar los sectores altamente apalancados de la economía.