Estados Unidos encara la recta final de una de las carreras electorales más reñidas que se recuerdan. El pronóstico al que apunta el consenso es, con independencia de quién sea el próximo inquilino de la Casa Blanca, el resultado más probable será el de un gobierno dividido, con poco margen para impulsar y modificar leyes de calado. Pero, ahora bien, ¿acaso importa quién pueda ganar las elecciones presidenciales? Lucía Gutiérrez-Mellado, directora de estrategia de JP Morgan AM para España y Portugal, es clara: “Los inversores no deberían dejarse guiar por la victoria de uno u otro partido, sino por la visión a medio- largo plazo”.

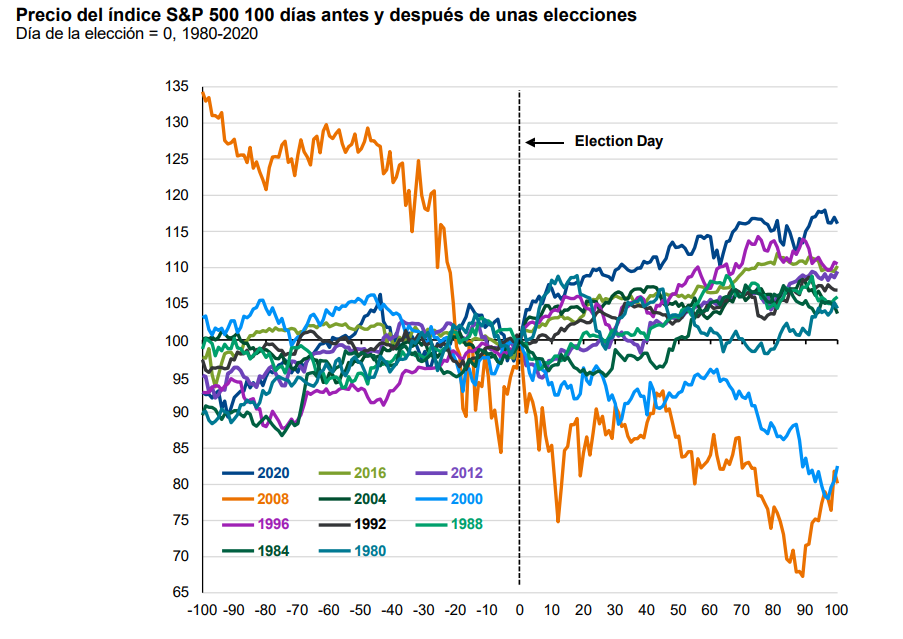

La experta indica que, históricamente, la volatilidad de los mercados suele repuntar en las semanas previas a las elecciones presidenciales en EE.UU., pero una vez pasados los comicios se suele revertir a la media, como se puede observar en el gráfico.

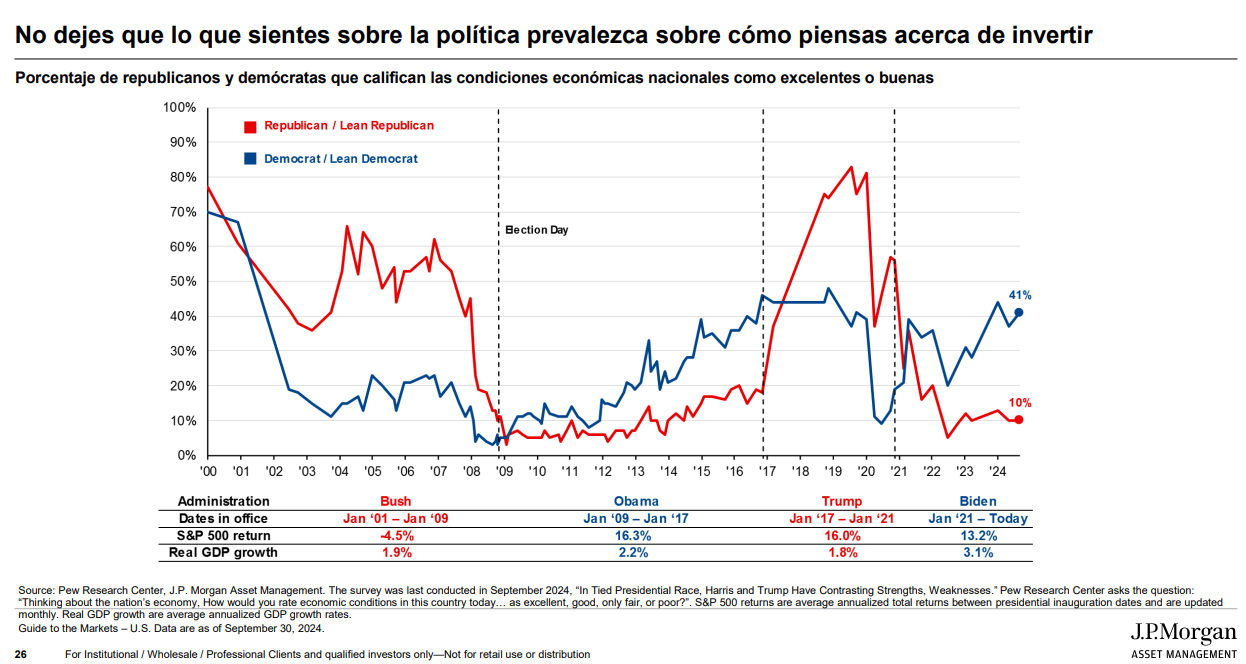

Lo importante, insiste Gutiérrez-Mellado, es que la renta variable estadounidense ha mostrado un buen comportamiento con independencia del presidente electo; de hecho, el S&P 500 ha generado retornos de doble dígito en cada uno de los tres ciclos electorales que se han producido en EE.UU. desde 2009, coincidiendo con la presidencia de Barack Obama (Partido Demócrata), Donald Trump (Partido Repúbicano) y Joe Biden (Partido Demócrata).

La trayectoria de los beneficios será clave

¿En qué deberían fijarse los inversores, más allá de la batalla política? “Estados Unidos ha vivido uno de los ciclos económicos más difíciles de predecir de la historia. Los mercados han puesto mucho énfasis en la trayectoria ascendente de los tipos de interés y no tanto en otras medidas de estímulo fiscal, que han permitido que la economía estadounidense resistiera bien”, relata la experta. El escenario central con el que trabajan en J.P. Morgan AM es el un aterrizaje suave de la economía americana, aunque Gutiérrez-Mellado afirma que “la recesión llegará en algún momento, aunque descartamos que sea en el corto plazo”.

Desde la firma sí encuentran “preocupante” el incremento del déficit gubernamental, aunque puntualizan que este fenómeno no es exclusivo de EE.UU. sino que también afecta a otras economías que impulsaron medidas fiscales extraordinarias para paliar los efectos del COVID-19. En este sentido, están monitorizando el impacto que pueda tener el incremento del déficit sobre las tires de la deuda gubernamental en el medio plazo.

Dicho esto, Lucía Gutiérrez-Mellado indica que el factor que más destacan desde la firma en el lado positivo es la resistencia del tejido corporativo estadounidense: “Es cierto que las valoraciones están ajustadas, pero estamos constructivos con el crecimiento de los beneficios y esperamos un mayor crecimiento en los próximos trimestres”, concluye.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera