iCapital ha desgranado cuáles son las tendencias actuales y los productos de inversión de impacto, adecuados para instituciones y organizaciones sin ánimo de lucro, en la jornada “La responsabilidad de preparar el futuro”, por octavo año consecutivo, y que ha contado con la participación de Blanca Hernández, consejera delegada de Magallanes Value Investors y presidenta de la Fundación Ebro, quien ha presentado como caso de éxito “Techô”, la inversión inmobiliaria que contribuye al fin del sinhogarismo y cuyos principales objetivos son facilitar el acceso a la vivienda y promover su permanencia en ella, mejorar la salud y bienestar de las personas usuarias y favorecer la integración social y comunitaria.

En los últimos años ha calado, en la sociedad en general, la necesidad de tomar conciencia sobre la obligada implicación de todos, sin distinción, para contribuir a construir un mundo mejor y alinear toda estrategia y acción con los Objetivos de Desarrollo Sostenibles (ODS), suscritos por 192 países en el Tratado de París, en 2015.

Desde su creación, en 2006, iCapital ha trabajado siempre bajo las premisas de que el capital es una herramienta esencial para cambiar el mundo; y que se puede invertir favoreciendo la sostenibilidad y ayudando a mejorar la vida de las personas más desfavorecidas, sin que disminuya la rentabilidad de los inversores ni aumente su riesgo.

Tendencias de inversión de impacto

Los socios de iCapital Pablo Martínez-Arrarás y Santiago Churruca han sido los encargados, por parte de iCapital, de analizar la viabilidad de la inversión de impacto y de explicar las inversiones alternativas ilíquidas como una opción muy a tener en cuenta. Un análisis especialmente interesante para los inversores con características muy semejantes al target específico de una parte de la cartera de clientes de iCapital: instituciones religiosas y organizaciones sin ánimo de lucro.

“Es importante profesionalizar la gestión patrimonial de las entidades sin ánimo de lucro, explica Pablo Martínez-Arrarás, y por ello desde iCapital acompañamos a nuestros clientes participando en el diseño de estructura de gestión, que contempla aspectos tan relevantes como los reglamentos administrativos, los códigos de conducta y los protocolos de inversión”.

Este tipo de organizaciones tiene la obligación de realizar un camino, en lo que respecta a la gestión de su patrimonio y la toma de decisiones sobre inversiones a largo plazo. De ahí la importancia, recalca Pablo Martínez-Arrarás, “de que los ecónomos de sus respectivas congregaciones y las personas con autorización para tomar decisiones en lo que respecta a gestión e inversión entiendan, conozcan y definan para administrar, controlar y rendir cuentas”.

“Partimos de la base, añade Santiago Churruca, de que estas instituciones necesitan gestionar su patrimonio de forma racional e inteligente, porque de ello depende la continuidad de los proyectos sociales que ponen en marcha y mantienen. Y por supuesto, estas inversiones siempre han de estar de acuerdo con sus valores y su carisma”.

Mensuram Bonam, medidas coherentes con la fe para inversores católicos

Este documento, publicado por la Pontificia Academia de las Ciencias Sociales, ofrece un conjunto de principios y criterios, así como de indicaciones prácticas y metodológicas dirigidas a quienes trabajan en el mundo de las finanzas, tanto desde las instituciones como a título individual, y que se esfuerzan por vivir su fe con coherencia, contribuyendo a la promoción de un desarrollo inclusivo e integral de las personas.

“Mensuram Bonam es un documento que liga claramente la Doctrina Social de la Iglesia con los Objetivos de Desarrollo Sostenible (ODS) marcados por Naciones Unidas«, explica Martínez-Arrarás, quien también afirma que toda institución católica a la que se confían recursos para cumplir su misión se enfrenta a una «doble responsabilidad: el deber profesional de gestionar esos recursos con prudencia y financiar cuidadosamente los programas, proyectos y tareas a través de los cuales se realiza su misión y un deber moral que, en la medida de sus posibilidades, utilicen los principios de la fe y doctrina social de la Iglesia para alinear sus prácticas de inversión y gestión”.

¿Cuáles son las inversiones más apropiadas para este tipo de patrimonios?

En este sentido, las inversiones alternativas ilíquidas se presentan como el camino por el que están optando grandes instituciones, como puedan ser las Universidades de Yale o Standford, en Estados Unidos, mediante el modelo de endowment, pensado para fondos perpetuos que no tienen problemas de liquidez.

Las inversiones alternativas ilíquidas son aquellas que se realizan en infraestructuras, sector inmobiliario, private equity o deuda privada y venture capital o apoyo financiero a nuevas compañías y startups. Estas opciones representan una inversión alternativa que permite la financiación a proyectos concretos de la economía real; el desarrollo de infraestructuras y parques energéticos; la evolución de programas de investigación y tecnologías; y la realización de planes inmobiliarios.

Las principales características de los alternativos ilíquidos es que se tratan de inversiones a largo plazo, que consiguen una rentabilidad, muchas veces superior a la media del mercado. Estas inversiones se benefician de una rentabilidad adicional llamada prima de iliquidez, la cual incrementa el rendimiento anual entre un 3% y el 5% respecto a un mismo activo comparable en el mercado líquido regulado.

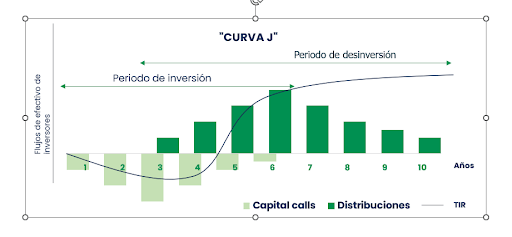

Sin embargo, establecen determinadas restricciones como el hecho de que la inversión no se puede rescatar cuando el inversor elija; tanto el capital como los rendimientos sólo pueden obtenerse por medio de los pagos que decida hacer el gestor, excepto si se liquida por contrato privado. Y se puede incurrir en pérdidas en el corto plazo que se compensarán con posibles beneficios en el largo plazo, tal y como muestra este gráfico.

Fuente: iCapital

Frente a la incertidumbre actual de los mercados globales, los alternativos ilíquidos son inversiones con una mayor rentabilidad, con menor volatilidad y contribuyen a impactar de forma positiva en el mundo y en la sociedad en general. Son carteras óptimas, al estar más diversificadas, frente a otros productos financieros.

“Las inversiones alternativas ilíquidas pueden ser una buena opción para instituciones con grandes patrimonios y con vocación inversora a largo plazo, que disponen de otras fuentes para obtener liquidez y que buscan, con sus inversiones, promover determinados valores acordes con su misión, su visión y sus valores” ha concluido Pablo Martínez-Arrarás.

Techô, la inversión inmobiliaria que contribuye al fin del sinhogarismo

Blanca Hernández, consejera delegada de Magallanes Value Investors, ha sido la encargada de presentar Techô, un caso de éxito de inversión de impacto. Las estadísticas confirman que en España hay entre 30.000 y 40.000 personas en situación de sinhogarismo. Más de 8.000 personas no disponen de un alojamiento seguro y sólo en Madrid, hay al menos 2.900 personas sin hogar, de las cuales 650 duermen en la calle.

Conscientes de esta realidad, surge el proyecto Techô, específicamente dirigido a cubrir las necesidades de personas sin techo, sin vivienda, o que viven en condiciones de inseguridad (riesgo de desahucio, violencia y problemas legales), o en viviendas inadecuadas (infraviviendas y viviendas masificadas).

Blanca Hernández ha explicado que en el diseño de la estrategia de esta socimi han participado Madrid Futuro, Ernst & Young, CBRE, Larrauri & Martí Abogados, Renta 4, BDO, GES Seguros, Freshfields Bruckhaus Deringer, Alquiler Seguro, Azora y Magallanes Value Investors. “Y todos estos profesionales de primera línea no han cobrado por sus servicios, sino que trabajan por bono, a través de sus respectivos departamentos de RSC”, ha explicado Blanca Hernández.

“El modelo de negocio se basa en una adquisición inmobiliaria optimizada, en la firma de contratos de alquiler directamente con entidades sociales, en la puesta en marcha de un vehículo financiero transparente y riguroso y en definitiva en construir un proyecto absolutamente enfocado en inversión de impacto, con una rentabilidad social y económica”, asegura Blanca Hernández.

En la actualidad, Techô ya ha desembolsado 11,5 millones de euros y tiene comprometidos hasta 19 millones de euros. Hasta el momento ha adquirido 92 viviendas en Madrid (64), Sevilla (13), Zaragoza (8) y Almería (6 viviendas y un cortijo). Se han firmado contratos con las ONG colaboradoras y más de 200 personas ya viven en 70 hogares Techô.

“Sobre los colectivos impactados, concluye Hernández, hemos ayudado a personas sin hogar, a ex menores tutelados, a refugiados y personas en proceso de solicitud de asilo, familias muy vulnerables, inmigrantes, mujeres víctimas de violencia de género, personas con diversidad funcional y asentamientos”.

Hasta el momento, se han beneficiado 193 personas, de las cuales 142 son adultos y 52 menores. La inversión puede realizarse mediante aportación económica o de inmuebles, y tiene previsto cotizar en Bolsa durante el primer semestre de 2024.

El proyecto también ha creado la Fundación Techô, con el objetivo de ayudar a aquellas organizaciones sociales que carecen de fondos para pagar los alquileres y, sin embargo, tienen una gran necesidad de estos pisos para alojar a la población vulnerable con la que trabajan.