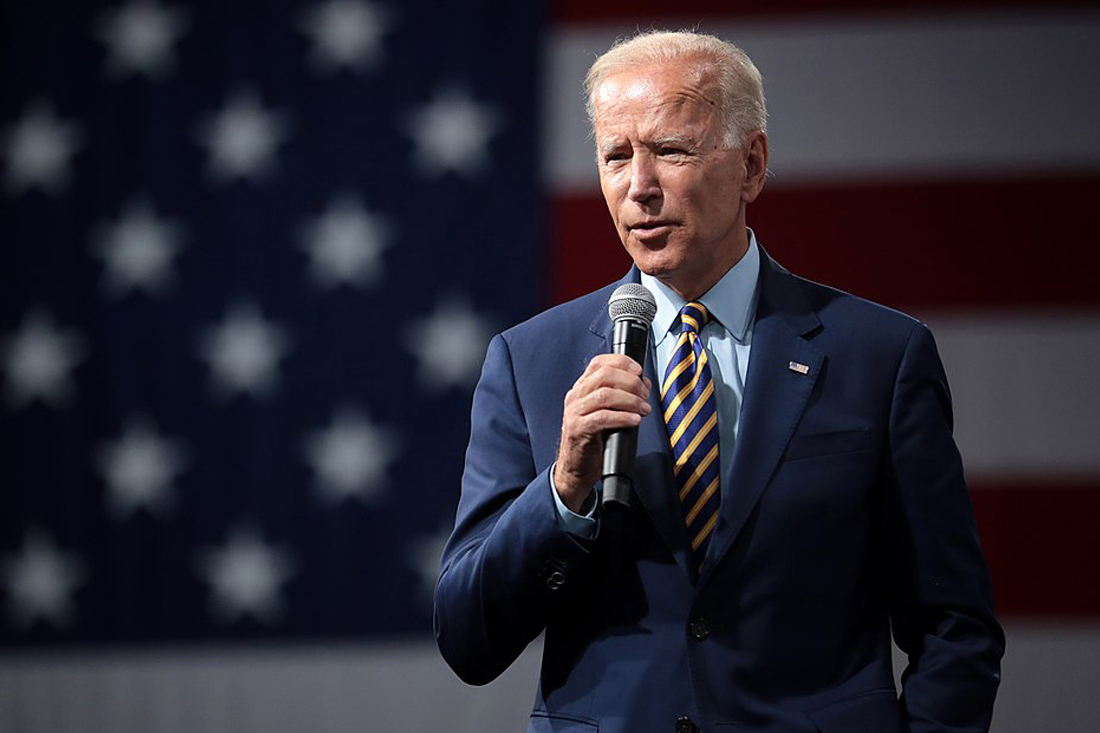

La renuncia a la candidatura para la reelección del presidente de Estados Unidos, Joe Biden, aumentaron aún más la incertidumbre en un panorama geopolítico tumultuoso para este año. Por este motivo, es importante conocer las opiniones de referentes del mercado de cómo esperan que suceda el camino hacia las elecciones nacionales.

Si bien la candidatura de la vicepresidenta Kamala Harris no está del todo confirmada, si se tiene en cuenta que la convención demócrata será a mediados de agosto, la política que ya tuvo el apoyo del presidente Biden suena como la favorita.

En la improvisada elección de candidatos que se ha librado luego de la renuncia de Biden, Harris es la favorita de las apuestas y en las últimas 24 horas ha ido ganando apoyos de sus compañeros de partido. Por ejemplo, al menos 20 gobernadores, 41 senadores y 181 diputados han respaldado a Harris, según un conteo del New York Times y la prensa local resalta más de 81 millones de dólares de donaciones para su campaña.

El mercado espera con ansias la definición y las primeras encuestas con respecto a cómo pueden afectar estos cambios al expresidente Donald Trump, actual favorito a ganar, según las apuestas.

Para Ray Grenier, CEO de Bolton Global Capital, los demócratas tienen más posibilidades de ganar con Harris. Según el directivo de la red de asesores independientes, con Biden, las posibilidades de ganar eran muy bajas “debido a su evidente disminución de las capacidades mentales”.

En ese sentido, el ejecutivo comentó que un eventual triunfo demócrata con Harris a la cabeza –quien para el directivo tiene altas chances de ser la candidata– afectará a los mercados en cuestiones como la expiración de los recortes de impuestos que llevaría a cabo Trump, la continuación de la agenda política verde y un sesgo hacia una mayor regulación.

Por otro lado, la renuncia de Biden podría dar un impulso en las encuestas al expresidente Trump e impulsar a las áreas del mercado que han estado anticipando mayores posibilidades de una barrida republicana en noviembre, como los sectores financiero y energético, comentó Saira Malik, CIO Nuveen.

Si ocurre lo contrario, podría ser un plus para las áreas más enfocadas globalmente. En cualquier caso, “esperamos una mayor volatilidad a corto plazo debido a esta incertidumbre política. Una cosa parece segura: habrá más giros y vueltas en la montaña rusa política en los próximos meses”, opinó.

Además, la ola de datos económicos más débiles de lo esperado la semana pasada, siguiendo la publicación de la inflación del IPC por debajo del pronóstico para junio la semana anterior, aumenta las posibilidades de un recorte de tasas por parte de la Fed, amplió la CIO de la gestora.

Consideraciones del portafolio

Con mayores expectativas de un inicio temprano del ciclo de recorte de tasas de la Fed, ahora parece un momento especialmente oportuno para considerar extender la duración de la cartera, trasladando algunos activos de bonos a corto plazo y efectivo, complementando esas asignaciones con exposición a crédito diversificado, recomienda Malik.

Esto podría ayudar a los inversores a disminuir el riesgo de reinversión, aumentar el potencial de ingresos y proporcionar un colchón contra la volatilidad de las tasas. Y con rendimientos reales, es decir, rendimientos nominales menos impuestos e inflación, en equivalentes de efectivo, los inversores pueden encontrar sectores que ofrecen rendimientos reales y potencial de retorno total mucho más atractivos que el efectivo si los rendimientos del Tesoro de EE.UU. disminuyen a partir de aquí, como pronosticamos, concluye el informe de Nuveen.