El péndulo ha vuelto al polo de la realidad, ya que las jugadas de la era de la QE de «comprar la caída» y «el crecimiento sobre el valor», es ahora «vender el rally» y «el valor sobre el crecimiento», dice un análisis de BigSur Partners en su edición 93 de The Thinking Man.

En lo que va de año, se ha experimentado un movimiento sin precedentes en los rendimientos de los gobiernos y una rápida corrección en los bolsillos más especulativos y orientados al crecimiento del mercado (SPACs, EVs, constituyentes de ARKK, acciones de memes y todo lo relacionado con cripto/NFT).

La pregunta para BigSur ahora es a dónde vamos desde aquí, y qué pueden hacer los inversores para mitigar sus riesgos en un mercado de montaña rusa.

A estos niveles, ciertas áreas de los mercados de renta fija han empezado a resultar atractivas, en particular los bonos corporativos de baja duración (2-3 años) con grado de inversión, que en muchos casos cotizan a la par o por debajo de ella, dada la reciente ampliación de los diferenciales corporativos.

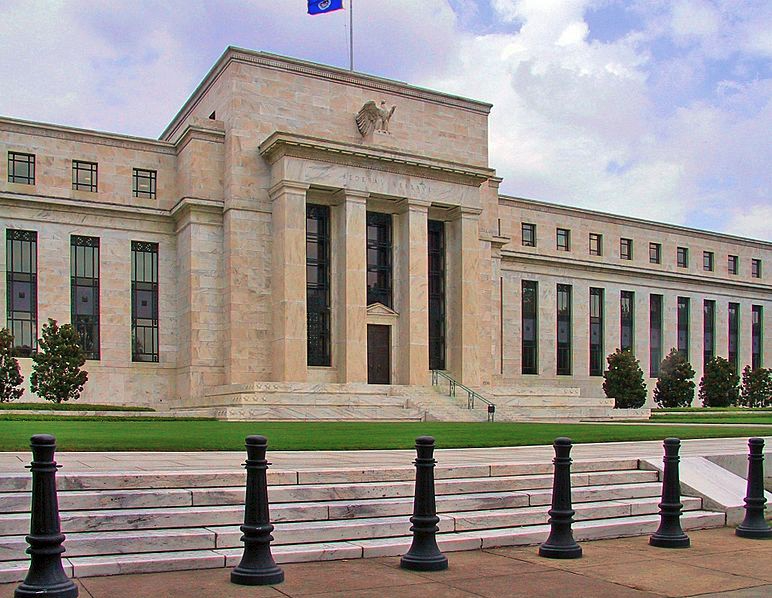

Es probable que la Fed continúe con las subidas y los tipos de interés continuarán su marcha al alza. Sin embargo, dado el contexto geopolítico y la sensibilidad para no empujar la economía a la recesión, la Fed también podría tener que reducir su actual ritmo de endurecimiento.

La pregunta clave es si los compradores mundiales de bonos del Tesoro de EE.UU. están dispuestos a poseer bonos del Tesoro a un tipo del 3% cuando la inflación sigue rondando el 7-8%, se preguntan los expertos de BigSur.

“La salida de la Fed, el fortalecimiento del dólar y una caída masiva del stock de deuda global de rendimiento negativo son vientos en contra. Sin embargo, hasta que el panorama macro se aclare, nos complace cobrar primas del 3% o 4% en créditos corporativos de alta calidad, sabiendo que la recuperación a la par en un par de años es extremadamente probable, y que nuestro riesgo de tipos de interés será mínimo”, explican.

Además, con unos tipos más altos, se podría esperar que la renta fija actúe como un lastre de la cartera, es decir, sin correlación con la renta variable.

Muchos de los excesos de la era de la expansión monetaria en los mercados de renta variable se han disipado, lo que hace creer que para los inversores con perspectivas a medio plazo el terreno es mucho más fértil para el despliegue de capital en activos de riesgo en el transcurso de 2022.

BigSur alerta que se sigue operando en un clima muy incierto y, por ello, “creemos que es aún más importante ser pacientes y disciplinados”. Sin embargo, siguen viendo un “telón de fondo económico bastante saludable”.

Entre las características saludables que destacan los expertos se encuentra que el consumidor estadounidense sigue teniendo mucho dinero en efectivo; los salarios se mantienen en su mayor parte al ritmo de la inflación de bienes y servicios y todavía hay fuertes vientos de cola de la reapertura económica mundial.

Por último, BigSur destaca que una parte significativa de las presiones inflacionistas se resolverá con las continuas mejoras en la congestión de la cadena de suministro, aunque la duración de la guerra en Ucrania y el impacto final de los cierres chinos siguen siendo fuentes clave de incertidumbre.

Todo lo expuesto, sumado a que, hasta ahora, “la mayoría de las empresas han demostrado una sorprendente resistencia a la hora de preservar los márgenes operativos”, el crecimiento seguramente se moderará, los márgenes pueden comprimirse ligeramente de aquí en adelante y la volatilidad seguirá siendo alta, “pero el panorama fundamental no es de pesimismo como muchos podrían sugerir”, concluyeron.

Posibles estrategias para la renta variable

Por estos motivos, los expertos sugieren las siguientes vías para su estrategia de renta variable:

– Sectores de valor con vientos de cola inflacionistas y geopolíticos, (es decir, energía y materiales básicos)

– Acciones defensivas que producen productos básicos con componentes de alto valor añadido, (es decir, productos farmacéuticos y dispositivos médicos)

– Valores financieros que se benefician de la subida de los tipos, pero que no están expuestos a la disminución de la actividad de los mercados de capitales (por ejemplo, los bancos regionales).

– Ciertos focos de lo que llamamos «old-tech» (es decir, empresas tradicionales rentables que producen flujos de caja), en los que podemos cosechar niveles elevados de volatilidad mediante la venta de llamadas cubiertas

Para leer el informe completo ingrese al siguiente enlace.