La tercera edición de la encuesta ESG a analistas 2023 de Fidelity International pregunta si los planes de las empresas para alcanzar las cero emisiones netas son creíbles. La respuesta es “todavía no”. La gestora concluye que “existen lagunas en tecnología, una ambición insuficiente y el dinero destinado actualmente a reducir las emisiones de carbono está muy por debajo de lo que se necesita”.

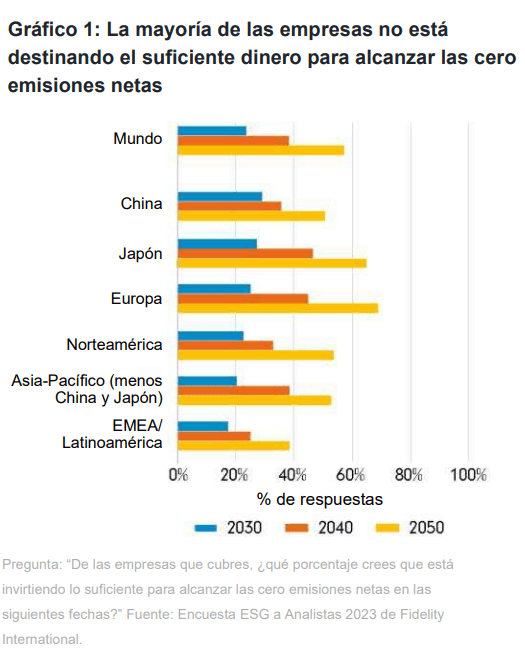

Según datos de la firma, menos del 60% de las empresas está en disposición de recortar sus emisiones de carbono hasta el cero neto en 2050, la fecha objetivo acordada por la ONU, según las evaluaciones que realizan sus analistas sobre las empresas que cubren. Y solo una de cada cuatro lo conseguirá en la fecha objetivo más ambiciosa de 2030. Sin embargo, desde Fidelity International piden tener presentes los progresos realizados hasta ahora: según la encuesta, el 69% de las empresas europeas está destinando los fondos necesarios para alcanzar esos objetivos en 2050. Sin embargo, la encuesta también dice que las grandes multinacionales en las que invertimos deben redoblar la apuesta y gran parte de este impulso debe provenir de los gobiernos. “Aunque las empresas conseguirán rentabilizar su inversión, tal vez no quieran afrontar el gasto inicial. Si queremos llegar al máximo dentro de los plazos que los científicos aseguran que tenemos, necesitaremos un empujón por parte de los reguladores”, asegura Velislava Dimitrova, gestora de Fidelity especializada en el cambio climático.

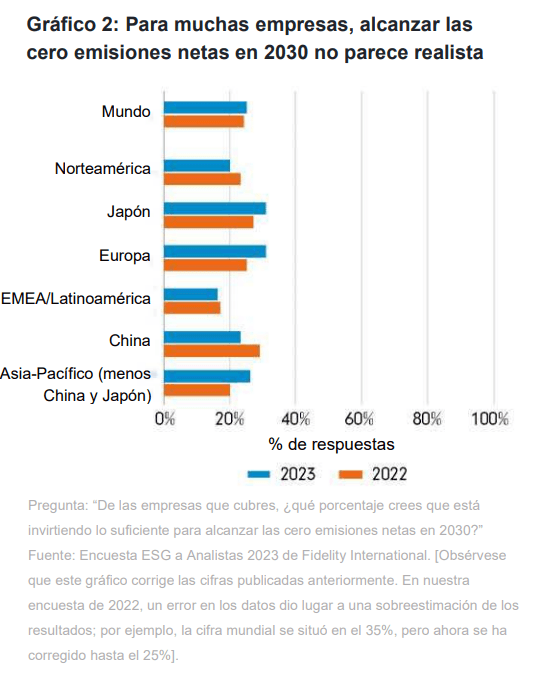

Las expectativas de los analistas de Fidelity sobre cuántas empresas alcanzarán las cero emisiones netas en 2030 han descendido ligeramente frente al año pasado a escala mundial, aunque parece haber más optimismo en torno a China (gráfico 2).

Desde la gestora explican que, tras estas grandes cifras, existe una mezcolanza de empresas y decisiones motivadas por las políticas públicas que varían enormemente entre sectores y regiones. “En muchos casos, la tecnología no existe todavía”, afirma Laura Stafford, analista de renta variable que cubre empresas mineras y de materias primas de Latinoamérica y EMEA. “Aquellas que se han fijado como objetivo el cero neto en 2050 todavía no tienen una hoja de ruta clara para llegar ahí, por lo que es imposible saber siquiera cuánto capital se va a necesitar”, añade.

En el otro lado de la balanza, la gestora destaca como caso de éxito a las empresas de servicios públicos, particularmente las oportunidades en energías renovables: “Nuestros analistas estiman que casi cuatro de cada cinco empresas alcanzarán el objetivo de cero emisiones netas en 2050”. En el sector energético, existe una división clara entre las empresas europeas, que están gravitando hacia las renovables, y las empresas energéticas norteamericanas. “Nuestro sector se encuentra en el centro del problema”, señala Randy Cutler, analista de deuda corporativa especializado en el sector energético estadounidense. “Algunas se transformarán, pero otras o bien no pueden llegar o han decidido que nunca lo harán”, indica.

Según la encuesta, el entorno de deterioro económico creciente no ayudará a mantener la agenda hacia el cero neto, ya que los equipos directivos sentirán presión para centrarse en los resultados inmediatos en detrimento de la sostenibilidad a largo plazo. “La mayoría de las empresas que cubro ha incurrido en un impago o sufre enormes dificultades. La dimensión ESG no ha sido una de sus prioridades y probablemente siga siendo así durante los próximos doce meses”, afirma Ming Gong, analista del sector inmobiliario chino. En definitiva, los datos de la encuesta sugieren que las empresas están gravitando hacia áreas donde actuar resulta posible o más sencillo.

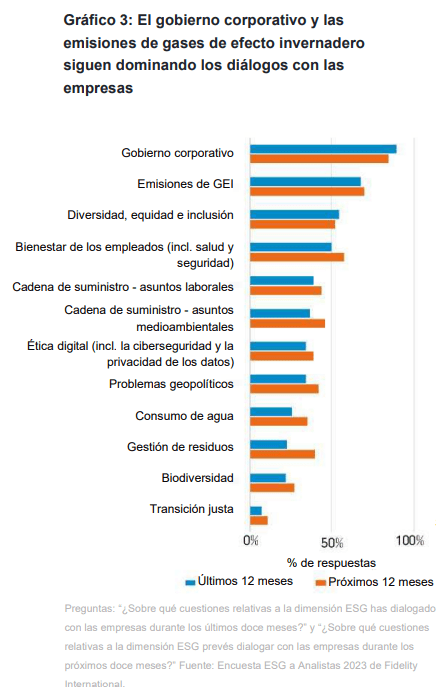

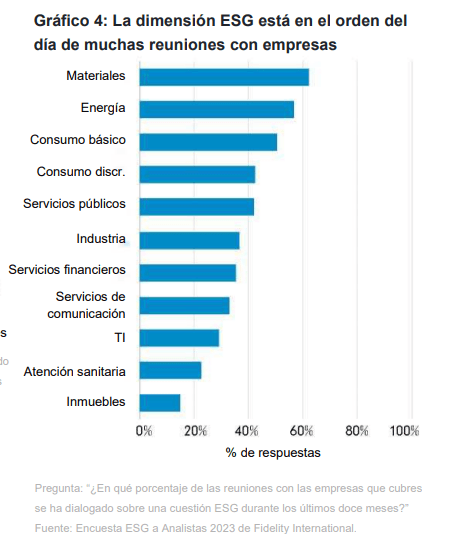

Sin embargo, desde Fidelity insisten en que las oportunidades creadas por la transición energética “siguen siendo más numerosas que las amenazas para los negocios de las empresas”, y apuntan que la dimensión ESG se ha convertido en un factor ineludible para la estrategia empresarial y el día a día en varios sectores: “En áreas como la distribución de materiales de construcción, los actores más pequeños no pueden invertir tanto como sus rivales más grandes en sus credenciales ESG, que cada vez son más importantes en las licitaciones”, asegura Serhat Birbilen, que cubre empresas europeas de consumo discrecional. “Las grandes empresas como Travis Perkins, que pueden permitirse invertir en la dimensión ESG, ya han comenzado a robar cuota a esos actores más pequeños. Así pues, la dimensión ESG podría estar propiciando una consolidación en algunos mercados”, sentencia. La encuesta ha detectado un comportamiento empresarial más maduro en torno a los factores ESG: el 39% de las 15.000 reuniones que mantienen los analistas de Fidelity con empresas cada año ya contemplan un diálogo sobre cuestiones ESG.

Los analistas también hacen un ejercicio de realismo a la hora de valorar su impacto; así, observan que el diálogo impulsado por los inversores es el factor más determinante a la hora de instigar cambios en el gobierno corporativo, pero cae en la lista cuando se trata de cuestiones sociales y medioambientales. En cambio, consideran que “la regulación y las políticas públicas pasan por ser los factores más importantes para conseguir cambios ahora que nos adentramos en la transición”.

A medida que las empresas han ido conformando equipos de sostenibilidad, el porcentaje de reuniones con miembros de la alta dirección ha descendido ligeramente por tercer año consecutivo, pero el 73% de los analistas afirma que las empresas están respondiendo ante las cuestiones ESG, una cifra que se ha incrementado de forma sostenida desde el inicio de la encuesta hace dos años.

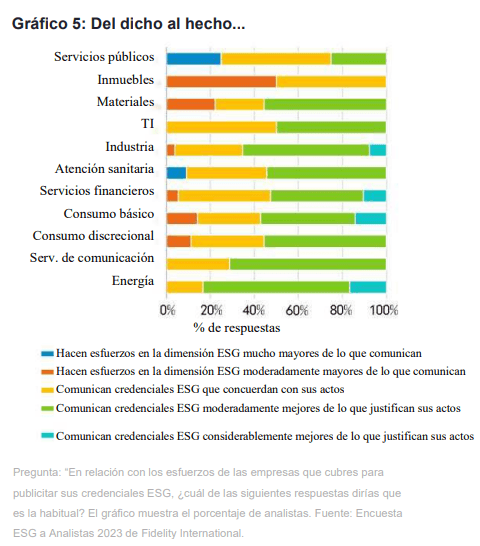

De esta forma, más de la mitad de los encuestados asegura que la retribución de la dirección ya está vinculada a objetivos de reducción de emisiones; la encuesta sugiere que más del 60% de las empresas supervisa ya la sostenibilidad en el seno del consejo. Sin embargo, se observa cierto cinismo: casi el 60% de los analistas estima que las empresas que cubren promueven credenciales ESG que no están respaldadas por sus acciones. “Este desajuste surge habitualmente de promover o enfatizar únicamente los aspectos verdes del negocio de una empresa, cuando la mayor parte de lo que hace sigue perteneciendo a categorías no sostenibles”, afirma Paul Milon, analista de inversión sostenible que cubre Asia-Pacífico (menos China, Japón y Australia). “Existe una discrepancia debido a una comunicación selectiva”, indica. Desde Fidelity explican que esta situación es más visible en los sectores donde el desempeño de las empresas es pobre. Por ejemplo, el 83% de los analistas indica que las empresas del sector energético que cubren exageran sus credenciales de forma moderada o considerable.