Cathy Elmore, gestora del BNY Mellon Emerging Market Local Currency Debt, estuvo recientemente en Madrid y defendió, en una entrevista con Funds Society, que una de las ventajas del petróleo barato para todos los países emergentes será que los precios más bajos contribuirán a una menor inflación, más allá del distinto impacto que puede tener entre importadores y exportadores. Además, dejó claro otro malentendido: aunque un dólar fuerte es un reto para las divisas emergentes, no hay que olvidar que el crecimiento más fuerte en EE.UU. también beneficia a los países que exportan a este mercado, entre los que se encuentran muchos mercados de Latinoamérica y Asia.

En esta entrevista nos dio su visión de la situación actual de los mercados.

¿Cómo puede impactar un petróleo más barato en la deuda pública y privada de los países emergentes? ¿A quién beneficiará y a quién perjudicará?

La bajada de precios del petróleo tendrá un mayor impacto en los países en los que el petróleo supone una exportación importante, así como en aquellos en los que representa una gran proporción de sus exportaciones. Para los primeros supondrá un desafío para su balanza de pagos, aunque también puede presentar dificultades para gobiernos cuyos ingresos fiscales dependan mucho del petróleo en forma de impuestos, por ejemplo. Para los segundos, beneficiará principalmente a la balanza de pagos y reducirá los posibles déficits altos de cuentas corrientes, mejorando la calidad crediticia externa y quitando peso a las divisas. Algunos gobiernos han acumulado recursos financieros cuando los precios del petróleo estaban altos, por lo que pueden utilizarlos en tiempos más difíciles, como ahora mismo. Para las empresas, las que más sufrirán son las que trabajan en el sector del petróleo, y actualmente podemos ver ese impacto en los recortes que planifican muchas compañías petroleras. Una de las ventajas para todos los países será que los precios más bajos del petróleo contribuirán a una menor inflación.

La fortaleza del dólar frente a las divisas de todo el mundo parece clara… ¿espera también depreciaciones de divisas en el mundo emergente?

Un dólar más fuerte es sin duda un desafío para la valoración de las divisas de los países emergentes. Sin embargo, la mejora en el crecimiento de EE.UU. beneficiaría también a los países que exportan principalmente a EE.UU. (Latinoamérica, Asia). Además, hay oportunidades en algunas divisas que ya han sido debilitadas de forma desproporcionada en el entorno actual y creemos que esa tendencia no continuará.

¿En qué divisas emergentes está más positiva?

Actualmente nos parece que las oportunidades más atractivas están en Latinoamérica y en concreto vemos valor en el real brasileño y en el peso mexicano. Se trata de divisas volátiles que suelen sobrevenderse y de economías con una relación comercial significativa con EE.UU.

¿En qué mercados de deuda latinoamericanos ve más valor?

Ahora mismo vemos valor en los bonos de divisa local en Brasil, Colombia y México. En cuanto a la deuda pública denominada en dólares, también vemos oportunidades en países con mejores posibilidades de crecimiento, exposición limitada a productos básicos (sobre todo petróleo) y políticas económicas sensatas. Aquí incluiríamos a Brasil, Colombia, Chile, México, Panamá y Uruguay. Aunque teniendo en cuenta las valoraciones ajustadas en deuda pública pura, en algunos de estos países preferimos tener entidades gubernamentales o empresas que nos den mayor rentabilidad.

¿Es importante ser selectivo en esta clase de activo?

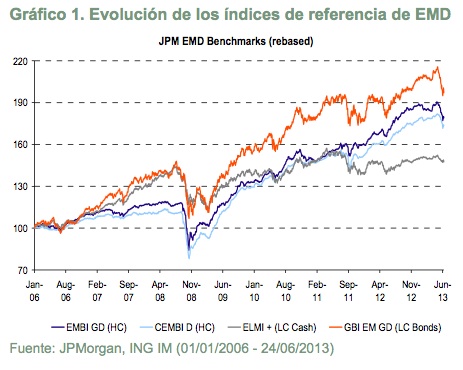

Las diferentes condiciones globales y los acontecimientos de cada país implican que haya oportunidades en toda la clase de activos, aunque varían con el tiempo. Mientras que la rentabilidad de los bonos del tesoro de EE.UU. ha sido muy baja en los últimos años, la deuda pública y privada denominada en dólares se ha beneficiado y ha registrado mejores resultados que la deuda puramente local, que ha experimentado una volatilidad de divisas significativa. Sin embargo, cuando la rentabilidad de los bonos del tesoro de EE.UU. comience a aumentar, la deuda en dólares se enfrentará a mayores obtáculos, y es probable que la deuda en divisa local sea más atractiva. Además, aunque hay muchos más países en nuestro indicador en dólares (EMBI Global de JP Morgan), lo cual contribuye a una gran diversidad, esta parte de la clase de activos también incluye a muchos de los países que generan titulares negativos, como Ucrania y Venezuela, que están excluidos del grupo de divisas locales de mayor calidad.

¿Cree que la deuda emergente es un activo que ha de volver a las carteras de inversión?

Muchos de nuestros clientes tienen una visión de este activo a más largo plazo. Por ejemplo, consideran como parte de una cartera diversificada una inversión en una parte del mundo que tiene un crecimiento superior, representa el 50% del PIB global y tiene una clase media en crecimiento pero poquísima deuda a nivel global. En los últimos años hemos visto un mayor apetito hacia estrategias que combinan todas las oportunidades de deuda en los países emergentes, por lo que invertimos en nuestras «mejores ideas» de toda la esfera de deuda de las economías emergentes. Más recientemente, también resulta atrayente la venta de deuda en divisa local (en dólares) con divisas valoradas de forma más atractiva y una rentabilidad cercana al 6%.

Por Fórmate a Fondo

Por Fórmate a Fondo