El 2023 estuvo marcado por el notable comportamiento de los mercados financieros internacionales, a pesar de las actuaciones de los bancos centrales de las principales economías ante la escalada inflacionista y de las expectativas de recesión económica y de la incertidumbre de la evolución de la inflación.

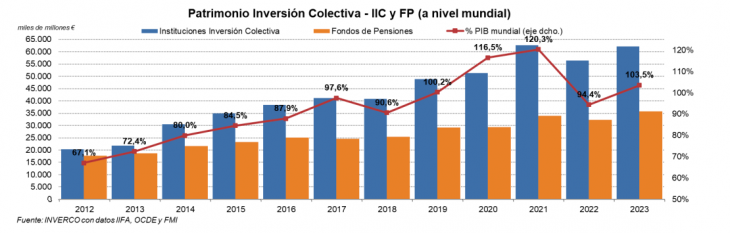

Este contexto global ha tenido su reflejo en el patrimonio total de las IICs y los fondos de pensiones a nivel mundial, que ascendió a 97,9 millones de euros. En concreto, según indican desde Inverco, a finales de año, el patrimonio estimado de las IICs, es decir fondos y sociedades de inversión, a nivel mundial se situó en 62,2 billones de euros y el de los fondos de pensiones en 35,7 billones, cifras que suponen un aumento del 10,3% y del 10,6%, respectivamente, en comparación con 2022.

A pesar del incremento del PIB mundial estimado para 2023, que según el FMI es del 3,1% para el conjunto del año pasado y del 3,1% para este 2024, el mayor incremento registrado por la inversión colectiva permite que el volumen de activos de las instituciones de inversión colectiva y los fondos vuelva a casi superar el PIB mundial estimado en 2023, estimado por el FMI en 104,5 billones de dólares, situándose en el 103,5%.

Según explican desde Inverco, para poder ver la dimensión de la inversión colectiva en el mundo es muy útil comparar sus activos con la capitalización bursátil de todas las empresas cotizadas en los mercados de renta variable mundiales -que asciende a 101 billones de euros a septiembre de 2023- y con el total de saldo vivo mundial de renta fija, pública y privada, que suponían a diciembre de 2022 -que supone, según el último dato disponible, 120,7 billones de euros-. Así pues, a nivel mundial, la inversión institucional concentrada en IICs y en fondos de pensiones supone el 51,1% de la capitalización total de renta fija y de la variable y una cifra mucho más relevante en el volumen de negociación de los mercados, confirmando su papel clave como financiador de la economía mundial y fuente de liquidez a los mercados.

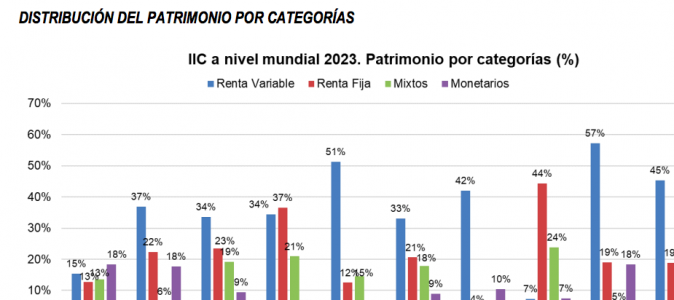

Si nos centramos solo en las IICs, con datos a septiembre de 2023, estas sociedades han mantenido las mismas ponderaciones en el mix mundial respecto a finales de 2022. “Así las IICs monetarias y de renta variable incrementan ligeramente su ponderación en 1 punto porcentual, a favor de las IICs mixtas y de renta fija que experimentan un descenso en la misma magnitud”, explica Inverco en su último informe. A nivel mundial, el patrimonio está distribuido de la siguiente manera: las de renta variable representan el 45,2%; las de renta fija el 18,9%; las mixtas, el 10,8%; las monetarias, el 15,7%; y, el resto el 9,4%.

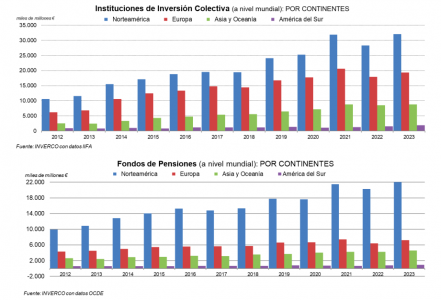

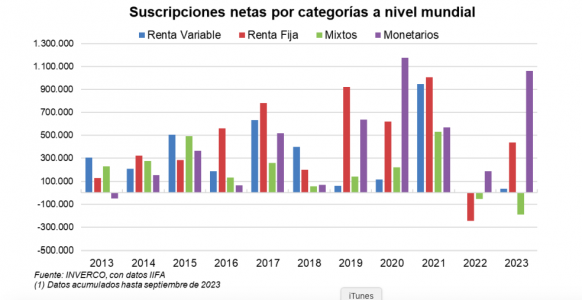

En el caso de las suscripciones, hasta el tercer trimestre de 2023 (último período disponible) el volumen de suscripciones netas en IICs a nivel mundial fue de 1,45 billones de euros, centrados principalmente en el mercado americano. Los datos que comparte Inverco indican que las IICs europeas llevan acumuladas 139.486 millones de euros en suscripciones netas hasta el tercer trimestre, “lo que supondría volver a finalizar el año con entradas netas, después de haber cerrado el año 2022 con reembolsos netos después de 10 años experimentando flujos positivos”. En opinión de Inverco, esta situación también se repite también en EE.UU., que a misma fecha llevan registrados flujos positivos por importe de 931.561 millones de euros. Por último, destaca que la zona geográfica de Asia – Pacífico ha conseguido obtener nuevas captaciones netas de elevada magnitud (379.965 millones de euros).

Por categorías, Inverco explica que la elevada incertidumbre en plano económico a nivel mundial provocó que las categorías con mayores suscripciones correspondieran a monetarios y renta fija, donde entraron 1,1 billones de euros y 439.680 millones de euros respectivamente. Por otro lado, las IIC de Renta Variable registraron 32.532 millones de euros de nuevos flujos hasta el tercer trimestre de 2023.

“Por zonas geográficas, el comportamiento de los inversores en Europa y en EE.UU. ha sido bastante homogéneo pues en ambos mercados el inversor ha apostado por posiciones más conservadoras: en EE.UU. el inversor ha optado por categorías monetarias (captaciones netas de 807.905 millones de euros), mientras que en Europa estas IIC han registrado flujos de entrada por 58.438 millones de euros. También los fondos de renta fija ha centrado la atención de los inversores, principalmente en Europa (84% del total de suscripciones netas) mientras que en EE.UU. estas categorías superan ligeramente el 26% del total de nuevos flujos (244.972 millones de euros)”, señala el informe anual de Inverco.

Fondos de pensiones

Por último, el documento de Inverco recoge los datos también de los fondos de pensiones. Según el último dato disponible, correspondiente a 2022, el patrimonio mundial de los fondos de pensiones alcanzó los 32,3 billones de euros, lo que supone un descenso respecto a 2021 del 5%, “debido al mal comportamiento de los mercados bursátiles el año pasado”, señalan. En cambio, para finales de 2023 se estima que el volumen de los fondos de pensiones a nivel mundial ascienda hasta los casi 36 billones de euros, con una progresión anual del 16%, basado en las revalorizaciones experimentadas en los mercados financieros en casi todos los países analizados.

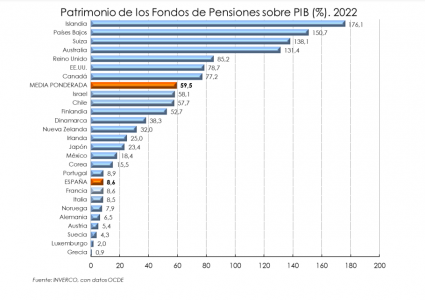

Llama la atención que los fondos de pensiones experimentaron descensos en 2022 en la mayoría de países. “Por volumen de activos y expresado en dólares, destacan EE.UU. cuyos fondos de pensiones acumulan 20 billones de dólares, seguido de Reino Unido (2,6 billones), Australia (2,1 billones), Canadá (1,6 billones), Holanda (1,5 billones), Suiza (1,2 billones) Japón (1,5 billones) y Suiza (1,2 billones)”, apuntan desde Inverco. En dólares y en términos porcentuales, los fondos de pensiones experimentaron en 2022 un descenso patrimonial medio del 13% para el conjunto de países de la OCDE.

Un dato llamativo es que solo en cuatro países, los activos acumulados en fondos de pensiones superan el tamaño de su economía (porcentaje sobre el PIB superior al 100%): Islandia, Países Bajos, Suiza y Australia.