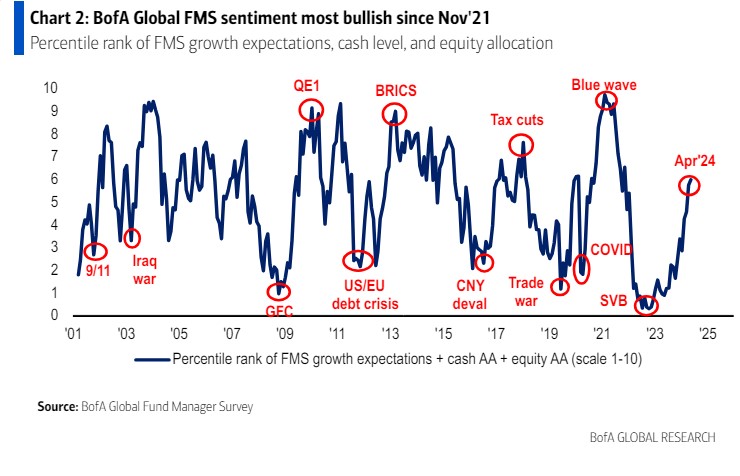

El optimismo vuelve a reinar entre los gestores de fondos. Según la encuesta global elaborada por Bank of America (BofA), el sentimiento optimista se encuentra en su nivel más alto desde noviembre de 2021. Estas buenas vibraciones se reflejan en los niveles de efectivos, que cayeron del 4,2% al 4%, el más bajo desde junio de 2009, y en la expectativa de un aterrizaje suave en los próximos 12 meses, que sigue siendo la opción más extendida, con un 56%, entre los gestores.

Sobre este último aspecto, los resultados de la encuesta de mayo muestran que un 31% afirma que “no habrá aterrizaje”, un porcentaje ligeramente inferior al 36% del mes de abril, pero aún muy por encima del mínimo del 5% de octubre de 23. “Solo el 11% considera que habrá un aterrizaje forzoso, todavía cerca del mínimo del 7% del mes pasado, y muy por debajo del máximo del 30% de octubre de 2023”, matizan el informe.

En cuanto a la economía estadounidense, el 64% de los gestores globales no espera una recesión en los próximos 12 meses, aunque un 19% espera que se produzca en el primer semestre de 2005, mientras que el 14% espera una recesión en algún momento de 2024. Esta visión positiva sobre la economía de EE.UU. contrasta con que las expectativas sobre el crecimiento mundial cayeron por primera vez desde noviembre de 2003, hasta el 9% que espera una economía más débil en los próximos 12 meses, frente al 11% neto que esperaba una economía más fuerte en abril.

Respecto a qué hará la Fed, la encuesta muestra que los gestores siguen convencidos de que la instituciones monetaria bajará los tipos de interés en los próximos 18 meses. En concreto, el 96% considera que este recorte llegará en el segundo semestre de 2024 o en 2025. Además, el 78% espera que se produzcan dos o más recortes por parte de la Fed en los próximos 12 meses. Estos porcentajes están impulsados, según explica BofA, por “el rebote de las expectativas de una inflación menor, ya que el 69% de los gestores encuestados espera una inflación menor”.

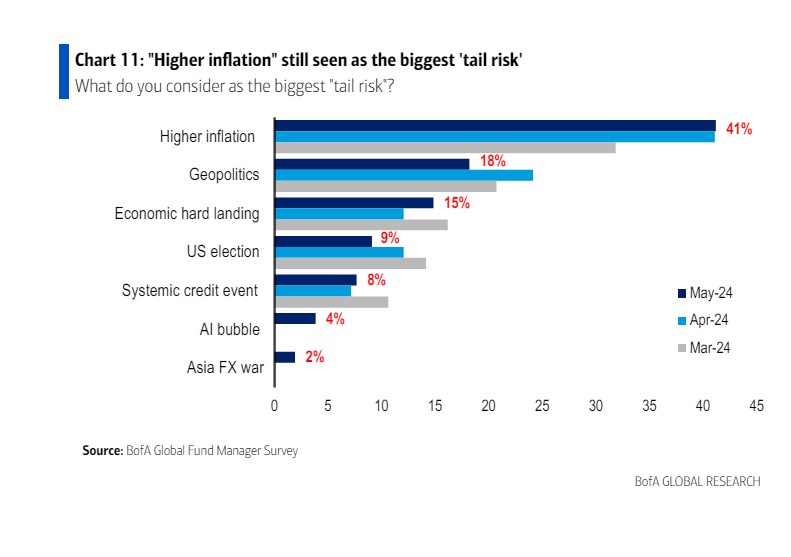

Pese a esta convicción, la encuesta refleja que “una inflación alta” sigue siendo el primer riesgo de cola que los gestores identifican, seguido por la geopolítica, que vuelve a ganar peso hasta situarse en segundo lugar, y un aterrizaje forzoso de la economía.

Asignación de activos

En línea con esta visión del entorno de mercado, los gestores de fondos están más sobreponderados en renta variable desde enero de 2022. “La asignación a acciones por parte de los gestores aumentó un 7% interanual, hasta el 41%”, indican desde BofA. En este sentido, llama la atención que los “7 Magníficos” protagonizaron la mayoría de las operaciones por decimocuarto mes consecutivos.

La encuesta muestra que también aumentó la asignación a materias primas hasta el 13%, la mayor sobreponderación desde abril de 2013.”Cabe destacar que en los últimos 3 meses se ha registrado el mayor aumento de la asignación a materias primas, un 18% más, desde agosto de 2020”, matiza el informe de BofA.

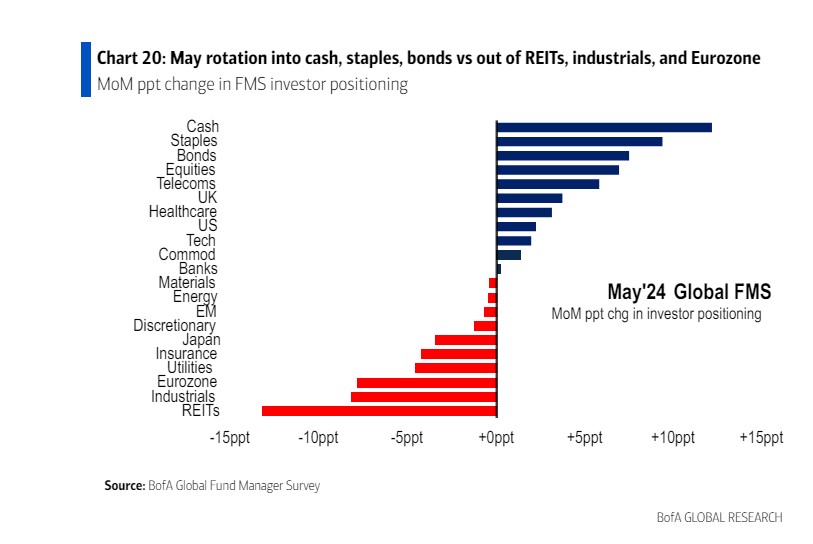

“En mayo, los inversores aumentaron la asignación a efectivo, productos básicos, bonos y acciones, mientras que redujeron la asignación a REITs, industriales, eurozona y servicios públicos. Se podría decir que los gestores están alcistas en renta variable, sanidad, tecnología y zona euro; y bajista en inmobiliario, servicios públicos, Reino Unido y consumo discrecional”, añaden.