El miércoles, Jerome Powell lanzó un jarro de agua fría sobre la posibilidad de iniciar el 20 de marzo el ciclo de rebajas en tipos que comentamos en este mismo espacio la pasada semana. Aunque el fondo del comunicado es favorable para los que apuestan por la proximidad del primer recorte, para el presidente de la Fed un ajuste de -0,25% en marzo “no es el escenario central”.

No obstante, la condición necesaria para que la Reserva Federal comience a recortar no es que los datos de inflación caigan todavía más, sino que mantengan su trayectoria actual hacia la normalización, sin alimentar la duda de un posible repunte: “No necesitamos ver que los datos mejoran, sólo necesitamos una continuación de la tendencia que hemos disfrutado durante los últimos seis meses«. Como el presidente de la Fed explicó en el turno de preguntas, las proyecciones de inflación del PCE que presentaron el 13 de diciembre pueden haber quedado obsoletas por la inercia bajista en índices de precios desde entonces.

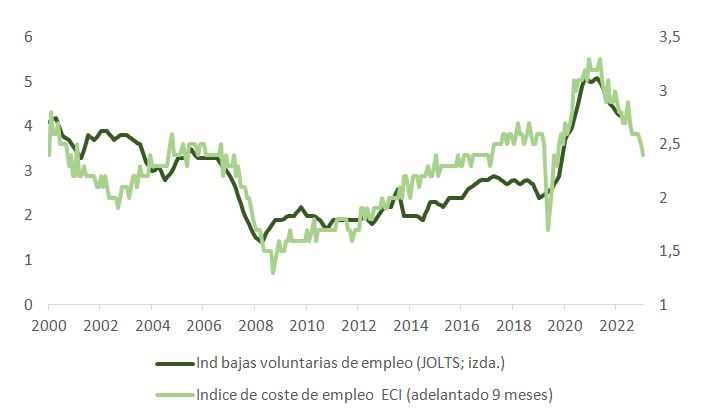

Los inversores estiman que la rebaja de 0,25% en marzo es aún una opción abierta, aunque menos probable, con la curva de futuros asignando a este desenlace un 23% de probabilidad, que podría elevarse rápidamente si las próximas publicaciones de IPC y PCE no sorprenden negativamente. El dato de nuevas nóminas de enero fue demasiado sólido, aunque las revisiones del IPC la semana que viene podrían animar nuevamente a los inversores; además, el indicador de bajas voluntarias de empleo, que es un buen indicador adelantado del crecimiento salarial, contradice el mensaje, más ruidoso, que deja el de nuevas nóminas.

Mas allá de los ajustes en el coste del dinero, Powell confirmó en la rueda de prensa que en un par de meses discutirán “en profundidad” qué hacer con el actual ritmo de adelgazamiento del balance (QT), que podría disminuir en intensidad coincidiendo con el inicio del ciclo bajista en tipos. Aunque a priori parece un caso aislado, la Fed también estará vigilando la situación de NYC Bancorp (NYCB US) y su efecto sobre la cotización de los títulos del resto de bancos regionales estadounidenses, muy expuestos al riesgo de propiedad inmobiliaria comercial (CRE). La suspensión el 11 de marzo del programa especial de asistencia a los bancos (BTFF) lanzado a raíz del colapso de Silicon Valley Bank y los problemas de la japonesa Aozora, están sembrando inquietud, y una espiral de ventas en acciones de bancos regionales puede acabar generando un problema de liquidez en estas instituciones, obligando a Powell a anticiparse.

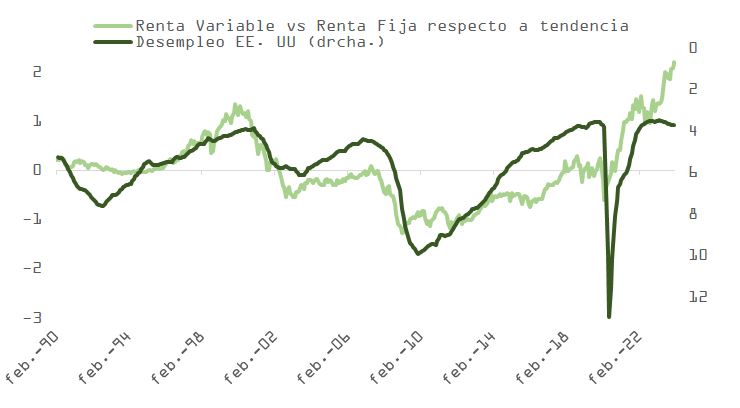

Por ahora, el consenso en base a la evolución del índice bolsa/bonos descuenta una recuperación en la actividad industrial y una estabilización en el mercado laboral (ver gráfica abajo), que aleja las probabilidades de recesión. Está hipótesis encuentra soporte en la publicación del ISM de manufacturas, que superó las estimaciones acercándose mucho a la zona de expansión (49,1), y que contradijo la lectura de las encuestas regionales de actividad industrial, dándole la razón al flash PMI de la semana pasada.

Diseccionando la actualización del ISM, y por el lado de las perspectivas de rentabilidad empresarial, las noticias fueron prometedoras: resiliencia en la demanda, solidez en el mercado laboral y viento a favor por el lado de los inventarios. El índice de nuevos pedidos subió 5,5 puntos hasta 52,5, mientras que el empleo se moderó, pero se mantuvo estable (bajó 0,4 puntos), y los inventarios cayeron 4,4 puntos (inventarios limpios + demanda sana + empleo estable es positivo). No obstante, los precios pagados subieron 7,7 hasta 52,9 (la primera vez que el subíndice de precios supera 50 desde abril del año pasado). Este último aspecto es menos constructivo de cara a esperar un primer recorte en marzo si tenemos en consideración que Powell mostró el miércoles su preocupación ante un posible repunte de precios en el sector manufacturero.

Después del rally desde octubre, el optimismo, y la sobrecompra técnica pueden acabar siendo depuradas a través de una corrección tradicional que podría justificarse por el “ruido” y no por un cambio real en el fondo macro o micro. En este sentido, los resultados de Alphabet, Apple o Microsoft no fueron malos -aunque las expectativas sí eran elevadas, y en cualquier caso se ven más que compensados por los de Meta o Amazon, que fueron realmente brillantes-, y el riesgo especifico que plantea NYCB (que adquirió activos al quebrado Signature Bank), choca con la saludable realidad del sector bancario transmitida por entidades como BofA, JP Morgan o Citi y por otros bancos regionales en las presentaciones de resultados trimestrales de hace un par de semanas.

En el ámbito geopolítico, y a pesar de los rumores acerca de una tregua en Gaza, una buena excusa para la corrección vendría de la mano de la decisión por parte de EE.UU. de asumir un rol más activo en Jordania, después de la muerte de tres de sus soldados la semana pasada. El secretario de Estado, Antony Blinken, explicó, en este sentido, que la situación en Oriente Medio no ha sido tan volátil desde 1973. Los comentarios de miembros del Departamento de Defensa hablan de una respuesta quirúrgica enfocada en el grupo causante del atentado para evitar un aumento de las tensiones con Irán. No obstante, el riesgo de ampliación del conflicto continúa incrementándose.

Pese a todo, y como explicamos la semana pasada, si la Fed no comienza con su ciclo de recortes en marzo, lo hará en mayo. El crecimiento nominal, actualizado hace unos días, ya se ha encontrado el nivel de los tipos oficiales, y si Powell quiere evitar que las empresas se embarquen en una espiral de despidos, deberá actuar con diligencia y premura. Las publicaciones macro continúan apoyando, de momento, la tesis del aterrizaje suave. Las peticiones semanales de subsidio de desempleo (cerca de los máximos de los últimos dos años), o los costes laborales unitarios del cuarto trimestre que conocimos el jueves, apuntan en esta dirección.

El giro hacia la laxitud en política monetaria ya ha comenzado: esta semana Chile, Brasil y Colombia rebajaron tipos, y en Europa y EE.UU., donde el QT también empezará a ralentizarse, los recortes llegarán en torno al verano, si no antes. La temporada de resultados del cuarto trimestre ha superado su pico en lo que respecta al número de publicaciones, y los resultados, sin ser ni mucho menos perfectos, mantienen intactas las proyecciones de consenso de ~240 dólares para el S&P 500 en 2024. Con un 44% del sector tecnológico y de servicios de comunicación habiendo anunciado un crecimiento en beneficios del 13,6%.

Con tipos a la baja, en marzo o algo más adelante, y crecimiento estable, las valoraciones podrán permanecer elevadas más tiempo. Aunque el recorrido más allá de los 5.000 de S&P 500 parece limitado, el riesgo de caídas fuertes en virtud del cuadro macro que se presenta este primer trimestre es manejable. Un ajuste técnico de 5%-7% puede ser tácticamente interesante.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera