S&P Global Ratings ha recortado la previsión de crecimiento que había hecho en febrero para el mercado mundial de bonos sostenibles de cara a este año, a la vista del comportamiento experimentado por el mercado global de bonos durante la primera parte del año. De los 1,5 billones de dólares que estimaba entonces se podrían emitir en todo el mundo en bonos verdes, sociales, o vinculados, la agencia de rating estima ahora que apenas si alcanzarán los 865.000 millones de dólares, un 16% menos que lo emitido en 2021, cuando la cifra alcanzó el billón de dólares.

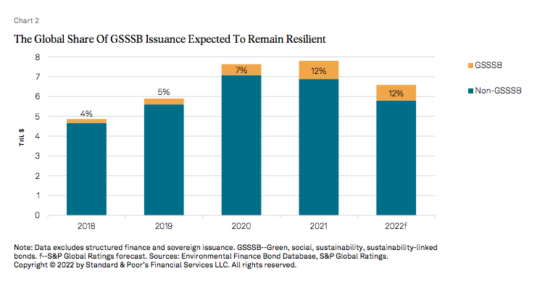

Según explica la compañía en su último informe, hasta este año, la emisión de bonos sostenibles ha crecido fuertemente en los últimos años, superando la marca de 3 billones de dólares en emisiones en circulación en la primera mitad de 2022. “Prevemos que estos activos seguirán contribuyendo a una parte estable de la emisión de deuda global este año, como lo han hecho en la primera mitad. Por ejemplo, esperamos que los bonos sotenibles de las empresas no financieras, los servicios financieros y los sectores de las finanzas públicas estadounidenses e internacionales, donde hemos observado que los datos de emisión son más fiables y comparables, representen el 12% de la emisión total en 2022. Esa sería la misma proporción que en 2021 y en el primer semestre de 2022, a pesar del aumento de la inflación, la creciente probabilidad de recesión y el conflicto entre Rusia y Ucrania, que pesan mucho sobre las condiciones de financiación. Esta proyección es inferior a nuestra anterior estimación del 17%”, señala el documento.

Principales tendencias

Pese a reducir su estimación, la agencia de rating considera que la popularidad de los bonos verdes continuará. Muestra de ello es la cifra que deja al primer semestre de 2022: el 54% de las emisiones correspondieron a bonos verdes. “Los emisores de servicios financieros y de las finanzas públicas internacionales (IPF) han aumentado su participación en el total de emisiones de bonos verdes, representando ahora casi el 50% del total. Singapur adelantó sus planes de emitir su primer bono verde en el segundo semestre de este año, y creemos que la emisión soberana seguirá proporcionando liquidez y precios de referencia para los emisores locales”, apuntan.

También advierte de que, a medida que el mundo va superando lentamente la pandemia de COVID-19, la emisión de bonos sociales ha caído por debajo del 20% del total de la emisión de bonos sostenibles por primera vez desde 2019 (17% en el primer semestre de 2022), ya que el endeudamiento de los gobiernos para financiar las medidas de alivio de la pandemia ha disminuido. Por el contrario, destaca que, en el mercado de bonos municipales sostenibles de Estados Unidos, los bonos sociales superaron la emisión de bonos verdes en el primer semestre de 2022 en más de mil millones de dólares.

“Esto refleja, en parte, la mayor emisión estadounidense de un bono social hasta la fecha, 2.700 millones de dólares del estado de Massachusetts, para devolver los anticipos federales por las prestaciones de desempleo pagadas durante la pandemia. Los bonos de transición, que pueden ser bonos de uso o vinculados a la sostenibilidad emitidos para apoyar los objetivos de la transición climática, han tenido dificultades para encontrar su lugar en el mercado. Los niveles de emisión hasta la fecha disminuyeron más del 70% en términos interanuales y los volúmenes totales hasta la fecha representan menos de la mitad de la emisión total, su porcentaje más bajo desde que se emitieron los primeros bonos de transición a finales del segundo semestre de 2019”, añaden.

Otra de las tendencias de crecimiento que identifica el informe afecta a los bonos ligados a la sostenibilidad, que continúan su impresionante racha. “Esperamos que los bonos ligados a la sostenibilidad sigan siendo la clase que más crece. Mientras que la emisión de casi todos los demás tipos se ha contraído en los últimos 12 meses, los bonos vinculados a la sostenibilidad son el único tipo de bono que ha aumentado nominalmente de un año a otro: un 18% más que en el primer semestre de 2021”, indican las conclusiones.

La emisión total de bonos ligados a la sostenibilidad aumentó hasta los 47.800 millones de dólares en el primer semestre de 2022, frente a los 40.300 millones de dólares del primer semestre de 2021, lo que confirma nuestra previsión de enero de que será el tipo de bono que más crezca este año. De hecho, representaron más del 10% de la emisión total de bonos sostenibles por primera vez en 2021, desde menos del 1% en 2020.

Emisores y motores

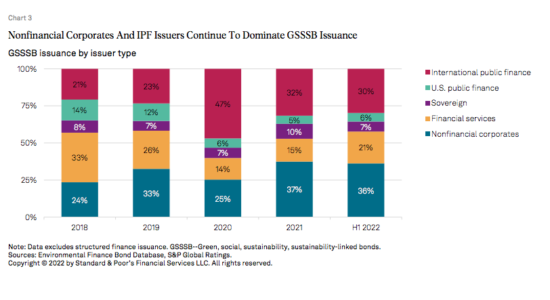

Por ahora, los servicios financieros demuestran ser un tipo de emisor más resistente. Según su experiencia, las condiciones económicas mundiales han afectado a algunos tipos de emisores más que a otros. “Al revisar nuestras previsiones, asumimos que, en general, las tendencias que estamos observando a nivel sectorial y regional en el primer semestre se mantendrán durante el resto de 2022. Por ejemplo, en el primer semestre para la emisión de bonos sostenibles, las empresas no financieras mantuvieron su cuota de liderazgo en el 39%, pero con un descenso del 16% en la emisión. Sin embargo, esto es más fuerte que la caída del 33% en la emisión total de bonos del sector a nivel mundial”, matizan.

Según sus previsiones, la emisión de bonos sostenibles por parte del sector de los servicios financieros aumentará en general en 2022 y comprenderá una mayor proporción de la emisión total a finales de año. “La tendencia a la baja de las IPF se explica en gran medida por una oleada de emisiones de bonos sociales en la primera mitad de 2021 por parte de la Comisión Europea en nombre de la UE. Éstas ascendieron a más de 55.000 millones de dólares, como parte del programa SURE (Support to mitigate Unemployment Risks in an Emergency) de la UE para mitigar los efectos económicos y sociales de la pandemia”, comentan. Para todo el año, preven que la emisión de IPFs será la que más disminuya, ya que los volúmenes ya han caído casi un 40% en el primer semestre de 2022 en comparación con el primer semestre de 2021.

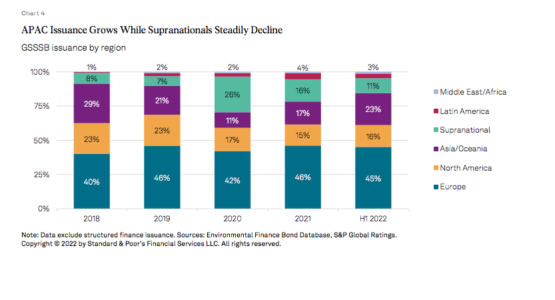

Por último, la agencia de rating hace una análisis por regiones, llegando a una conclusión clara: América del Norte y Europa siguen liderando la emisión de bonos sostenibles, mientras que la APAC está preparada para crecer. “Esperamos que la división regional de la emisión de esta clase de activos se mantenga relativamente constante hasta 2022, a pesar de las diferentes tendencias de emisión dentro de las regiones”, confirman.

Según sus datos, la mayor parte de las emisiones sigue procediendo de Europa, con un 45% de las emisiones mundiales en el primer semestre de 2022. Además, el fuerte crecimiento en Asia y Oceanía (17% interanual) hizo que la región superara los 100.000 millones de dólares en emisiones en el primer semestre de 2022. La región representa ahora el 23% del mercado mundial de GSSSB (frente al 11% en 2020).

“En América Latina, la emisión fue relativamente fuerte, con un descenso interanual del 25%, en comparación con una contracción mucho más pronunciada del 60% para la emisión total de bonos de la región. Aun así, la región representa el 3,5% del total de emisiones a 30 de junio de 2022”, concluye el informe.